Выпуск облигаций юридическим лицом

Финансовая помощь коммерческой организацией может быть получена в виде займа (процентного и беспроцентного), в том числе путем выпуска и продажи облигаций. В этой хозяйственной операции система долговых показателей Д и К изменяется в знаменателе: дебиторские, кредиторские задолженности остаются постоянными, а денежная выручка возрастает, что позволяет дополнительный финансовый поток использовать в интересах хозяйствующего субъекта.

Согласно ст. 807 ГК РФ по договору займа займодавец передает в собственность заемщику деньги, а заемщик обязуется возвратить займодавцу сумму займа. В случае, когда займодавцем является юридическое лицо, договор займа должен быть заключен в письменной форме. Договор займа является реальным договором, поэтому в силу указанной статьи ГК РФ считается заключенным с момента передачи заемщику заемных средств. [360]

В силу ст. 809 ГК РФ при отсутствии в договоре условия о размере процентов их размер определяется существующей в месте нахождения юридического лица банковской ставкой рефинансирования. Проценты считаются на день уплаты заемщиком суммы долга или его соответствующей части, выплачиваются ежемесячно при отсутствии иного соглашения.

Согласно ст. 810 ГК РФ в случаях, когда срок возврата договором займа не установлен либо определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение 30 дней со дня предъявления займодавцем такого требования. Сумма беспроцентного займа может быть возвращена заемщиком досрочно, а под проценты — с согласия займодавца.

Статья 811 ГК РФ определяет последствия нарушения заемщиком договора займа. Если заемщик не возвращает в срок сумму займа, на эту сумму подлежат уплате проценты в размере, предусмотренном п. 1 ст. 395 ГК РФ со дня, когда сумма должна была быть возвращена, до дня ее возврата займодавцу независимо от уплаты процентов, определенных договором.

В случаях, связанных с досудебным оздоровлением, логично применять целевой заем, т. е. с «условием использования заемщиком полученных средств на определенные цели». Надо иметь в виду, что согласно норме ст. 814 ГК РФ заемщик обязан обеспечить возможность осуществления займодавцем контроля за целевым использованием суммы займа. Определенные цели в излагаемом контексте есть погашение кредиторской задолженности. Предпочтительнее (если возможны варианты) получать целевые займы от кредиторов. Так решается проблема просроченности кредиторской задолженности. Хотя долги все равно останутся, будет снова выиграно время.

Федеральный закон от 22 апреля 1996 г. «О рынке ценных бумаг» (ст. 2), не различая форму выпуска, определяет ценную бумагу как объект прав, но не как право или их совокупность. Ценная бумага только фиксирует совокупность имущественных и неимущественных прав. Указанный федеральный закон не разрешает вопроса о разновидности прав в отношении ценных бумаг. ГК РФ (ст. 128) такие права закрепляет как вещные. В силу данной нормы ГК РФ к вещам относятся все ценные бумаги, хотя в указанном выше федеральном законе другое их понимание и привело к такому же противоречию в последующих подзаконных актах.

Согласно ст. 816 ГК РФ облигация — ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация также предоставляет право на получение установленного в ней процента от номинальной стоимости либо иные имущественные права. Облигация фиксирует отношения займа между ее владельцем (кредитором) и эмитентом (дебитором).

Чаще всего на фондовом рынке применяются дисконтные (скидка с номинала) облигации. Например, ценная бумага номиналом в 100 единиц размещается за 80 единиц денежных средств. При погашении предъявитель получает сумму номинала, в которой его процентный доход — 20 единиц.

В ГК РФ урегулирован выпуск облигаций только акционерными обществами. В ФЗ «О рынке ценных бумаг» (ч. 5 ст. 2) определены эмитенты эмиссионных ценных бумаг (в том числе облигаций) как «юридические лица или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими». Буквально это означает, что эмитировать облигации могут все юридические лица. Вместе с тем ФКЦБ РФ ограничивает круг эмитентов облигаций: «Эмитент — коммерческая организация, принявшая решение о выпуске, осуществляющая или осуществившая размещение ценных бумаг» (ч. 4 п. 2 Стандартов эмиссии акций при учреждении акционерных обществ, дополнительных акций, облигаций и их проспектов эмиссии, утвержденных постановлением ФКЦБ РФ № 47 от 11 ноября 1998 г.).

Наиболее ликвидными для эмитента и удобными для приобретателя являются облигации на предъявителя, поскольку переход права собственности на данный вид ценной бумаги происходит в момент ее передачи прежним держателем новому. Простота оформления и учета сделок с предъявительскими облигациями, с одной стороны, обременена повышенными требованиями к качеству изготовления бланков этих ценных бумаг, с другой.

ФЗ «Об акционерных обществах» дает возможность выпуска именных облигаций и на предъявителя (ч. 8 п. 3 ст. 33), есть в нем упоминание об облигациях, конвертируемых в акции (п. 4 ст. 33). Облигации могут быть с единовременным сроком погашения или по сериям (ч. 4 п. 3 ст. 33), с погашением в обусловленный срок или с правом досрочного погашения (ч. 9 п. 3 ст. 33).

Корпоративные облигации как правовой и финансовый инструмент обладают преимуществами перед кредитом и векселями. При эмиссии облигаций организация может снизить процент на суммы заимствований за счет обращения к обширному кругу кредиторов, чего не добиться при получении кредита или выдаче векселя. Надо отметить, что облигационер при этом свободен от рисков нарушения прав акционеров, характерных для России.

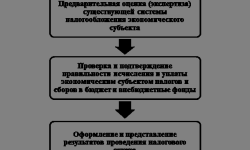

Процедуры эмиссии облигаций содержат ряд этапов (не требующая регистрации проспекта эмиссии/требующая регистрации проспекта эмиссии):

1. Принятие уполномоченным органом управления эмитента решения о выпуске облигаций.

2. Подготовка решения о выпуске ценных бумаг / проспекта эмиссии.

3. Утверждение уполномоченным органом эмитента решения о выпуске ценных бумаг / проспекта эмиссии.

4. Государственная регистрация выпуска облигаций / регистрация проспекта эмиссии облигаций.

5. Изготовление сертификатов облигаций / Раскрытие информации, содержащейся в проспекте эмиссии.

6. Подписка на облигации / размещение облигаций.

7. Подготовка отчета об итогах выпуска облигаций.

8. Утверждение отчета об итогах выпуска облигаций уполномоченным органом эмитента.

9. Регистрация отчета об итогах выпуска облигаций / раскрытие информации, содержащейся в отчете об итогах выпуска облигаций.

Размещение облигаций АО осуществляется по решению Совета директоров, если иное не определено уставом (ст. 33 ФЗ «Об акционерных обществах»). В обществе с ограниченной ответственностью решение о размещении облигаций принимает общее собрание участников (ст. 33 ФЗ «Об обществах с ограниченной ответственностью»).

Установлены ограничения на выпуск облигаций.

1. Согласно ст. 102 ГК РФ и в силу ст. 31 ФЗ «Об обществах с ограниченной ответственностью» эти общества вправе выпускать облигации:

— на сумму, не выше размера уставного капитала либо величины обеспечения, предоставленного обществу в этих целях третьими лицами, и лишь после полной оплаты уставного капитала;

— при отсутствии обеспечения, гарантирующего выполнение обязательств перед облигационерами, размещение обществом облигаций допускается не ранее третьего года существования организации при условии надлежащего утверждения к этому времени двух годовых балансов общества.

2. В соответствии, например, со ст. 64 Закона о несостоятельности 2002 г. органы управления хозяйствующего субъекта не вправе принимать решения о размещении должником

облигаций и других эмиссионных ценных бумаг в период процедуры наблюдения.

Решение о выпуске облигаций, размещаемых открытой подпиской, может предусматривать их размещение частями, в несколько периодов (траншами), но не позднее одного года со дня утверждения решения об их выпуске.

В решении о выпуске облигаций, размещаемых путем закрытой подписки, должен быть указан круг лиц, среди которых организация намеревается разместить ценные бумаги. Решение о таком выпуске утверждается:

— в АО — Советом директоров (органом с этими функциями), если иное не предусмотрено уставом общества;

— у иных организаций — органом юридического лица, имеющим в соответствии с законами и правовыми актами РФ полномочия принимать решения о размещении облигаций, или иным его уполномоченным органом.

Государственная регистрация выпуска ценных бумаг есть присвоение выпуску облигаций государственного регистрационного номера. Запрещается принимать обязательство продавать, а также отчуждать, т. е. размещать облигации до государственной регистрации.

В данном контексте следует согласиться с Д. Степановым, что процесс ведения реестра владельцев ценных бумаг являет собой типичный пример влияния публичного права. С одной стороны, отношения по поводу обращения ценных бумаг составляют сферу регулирования гражданского (частного) права. С другой стороны, организационные вопросы, т. е. организация, постановка системы ведения реестра владельцев ценных бумаг, порядок совершения операций в этой системе определяются четкими императивными нормами, составляют сферу

преимущественно публично-правового регулирования. [361]

Не производится регистрация выпуска облигаций:

— до полной оплаты уставного капитала эмитента;

— до регистрации отчета об итогах зарегистрированного ранее выпуска облигаций эмитента той же серии;

— объем выпуска которых в сумме с непогашенными облигациями превышает размер уставного капитала эмитента либо величину предоставленного обеспечения;

— одновременно двух и более выпусков облигаций одной серии.

По окончании реализации облигационного займа в соответствии со Стандартами эмиссии организация представляет в регистрирующий орган Отчет об итогах выпуска ценных бумаг не позднее 30 дней после истечения срока размещения, а если все облигации были размещены до этого срока — не позднее 30 дней после передачи последней бумаги этого выпуска.

Отчет об итогах выпуска облигаций представляется в регистрирующий орган в 2 экз., если реестр ценных бумаг ведется регистратором — в 3 экз.

Основание для отказа в регистрации отчета об итогах выпуска — признание выпуска облигаций несостоявшимся. В случае отказа в регистрации отчета об итогах выпуска ценных бумаг такой выпуск признается несостоявшимся и его государственная регистрация аннулируется.

Например, в середине 2004 г. Компания «Уралвагонзавод-Финанс» — дочернее предприятие ФГУП «ПО Уралвагонзавод» — зарегистрировало первую облигационную эмиссию в размере 2 млрд руб. со сроком обращения четыре года. Заем уникален не только своей масштабностью, но и тем, что это первый выход на публичный рынок оборонного предприятия, полностью принадлежащего государству. Деньги, полученные за ценные бумаги, будут направлены на обновление основных средств, в частности на закупку и монтаж импортного металлургического оборудования, что необходимо как для гражданского производства (в 2003 г. заключен договор с ОАО «РЖД» на поставку 6000 полувагонов), так и для растущего

В соответствии с последними изменениями Федерального закона «О рынке ценных бумаг» именные эмиссионные ценные бумаги могут выпускаться только в бездокументарной форме. Отражение операций по документарным и бездокументарным эмиссионным ценным бумагам разделено согласно функциям депозитария и реестродержателя. Первые регулируются Положением о депозитарной деятельности в РФ [363] (утверждено постановлением ФКЦБ от 16 октября 1997 г. № 36); функции реестродержателя регулируются Положением о ведении реестра владельцев именных ценных бумаг (утверждено постановлением ФКЦБ от 2 октября

1997 г. № 27, в редакции от 20 апреля 1998 г.). [364]

Правоспособность юридического лица включает имущественные и личные неимущественные права и обязанности, обладание которыми разрешается законом. Поэтому большинство видов ценных бумаг (облигации в том числе) вправе выпускать организации, чья правоспособность каким-либо образом ограничена. Такое ограничение правоспособности субъектов в сфере фондового рынка определенными правовыми запретами является, с одной стороны, превентивной мерой, продиктованной необходимостью обеспечения интересов общества и государства, с другой — исторической традицией, поскольку большинство разновидностей неэмиссионных ценных бумаг веками вырабатывались практикой и были призваны обеспечивать нормальное функционирование определенного сектора экономики. [365]

GLOBFIN.RU

МИРОВАЯ ЭКОНОМИКА

ФИНАНСЫ и ИНВЕСТИЦИИ

Рынок корпоративных облигаций в России

Российский рынок ценных бумаг регулируется гражданским правом посредством совокупности общеобязательных правовых актов, издаваемых органами государственной власти в установленной форме с соблюдением определенной процедуры — законодательства Российской Федерации. Собственно в основе гражданского законодательства лежит Гражданский кодекс РФ, где описаны основные понятия и их взаимоотношения, имеющие место на рынке ценных бумаг. Помимо него российский рынок ценных бумаг регулируется целым рядом федеральных законов, а также указами Президента РФ и нормативными правовыми актами, принимаемыми уполномоченными федеральными органами исполнительной государственной власти. Основным законодательным актом Российской Федерации в сфере рынка ценных бумаг является Федеральный закон от 22 апреля 1996 г. N 39-ФЗ О рынке ценных бумаг» (далее — Закон «О рынке ценных бумаг»).

В экономической литературе под рынком ценных бумаг понимается один из сегментов финансового рынка, то есть рынка, обеспечивающего распределение денежных средств между участниками экономических отношений. При этом рынок ценных бумаг охватывает как кредитные отношения, так и отношения совладения, выражающиеся через выпуск специальных документов (ценных бумаг), которые имеют собственную стоимость и могут продаваться, покупаться и погашаться.

До сих пор серьезной проблемой российского фондового рынка остается нехватка надежных финансовых инструментов. Подъем экономики и усиление конкуренции заставляют компании все больше внимания уделять поиску оптимальных источников заемного капитала, необходимого для эффективного финансового управления. Одним из таких источников является выпуск корпоративных облигаций.

Целью данной работы является изучение рынка корпоративных облигаций действующего на современном этапе. Для достижения этой цели решается ряд задач: рассмотрение сущности корпоративных облигаций, их преимуществ и недостатков.

Основные характеристики рынка корпоративных облигаций

Существует множество причин, по которым большинству правительств, корпораций, международных организаций, банков, финансовых институтов и частных лиц приходится время от времени привлекать денежные средства для финансирования своей деятельности. В наиболее простой форме облигация обладает следующими четырьмя отличительными признаками.

1. Эмитент — организация, отвечающая за выплату процентов и основной суммы держателям облигаций, как правило, через платежного агента.

2. Основная (или номинальная) сумма — сумма в определенной валюте, которую эмитент намерен взять в долг у инвестора и согласен возвратить.

3. Купон — процентная ставка, которую эмитент согласен выплачивать инвестору. Это может быть фиксированная величина, установленная как процент от номинальной суммы облигации, или плавающая, привязанная к какому-либо индексу, например, к ставке LIBOR. Выплата процента обычно производится раз в полгода или год.

4. Срок погашения — дата, когда эмитент обязан возвратить основную сумму и произвести последний процентный платеж. Привлечение денежных средств и торговля ими происходят на финансовых рынках, или рынках капитала. В зависимости от того, каким образом организации привлекают денежные средства, рынки капитала подразделяются на:

- денежные рынки;

- рынки облигаций;

- рынки акций.

Для денежных рынков свойственно заимствование крупных денежных сумм на короткие сроки, от одного дня до года. Рынки облигаций характеризуются инструментами, по которым обычно выплачивается процент за фиксированный период времени и которые по условиям займа имеют срок погашения от одного года до 30 лет. Такие рынки называют еще рынками ценных бумаг с фиксированным доходом. Здесь осуществляются средне- и долгосрочные заимствования.

На рынках акций также проводятся средне- и долгосрочные заимствования, однако без обязательной выплаты процента заимодавцу. Вместо этого организация-заемщик предлагает инвесторам акции или доли в акционерном капитале, в результате чего инвесторы становятся совладельцами организации. В зависимости от результатов деятельности организации инвесторам может быть выплачен или не выплачен дивиденд по акциям.

Существует принципиальное различие между рынками облигаций и акций с точки зрения как эмитентов, так и инвесторов. Выпуская акции, организация продает долевую собственность, а инвесторы-держатели акций становятся ее совладельцами и, следовательно, могут рассчитывать на вознаграждение, если эта организация приносит прибыль.

Организация, выпустившая долговое обязательство, привлекает заемные средства, которые необходимо возвратить полностью с выплатой процента через определенное время. Инвесторы в этом случае обычно знают, какой процент им причитается, а также рассчитывают, что их первоначальные вложения будут возмещены.

Различают три основных типа участников рынка облигаций: эмитенты, инвесторы и посредники. Эмитенты, выпускающие долговые обязательства, должны быть способны обеспечить достаточные для привлечения инвесторов гарантии и обладать соответствующей кредитоспособностью. Инвесторам необходима уверенность в надежности размещения своих средств, в том, что они получат причитающийся им процент и что основная сумма займа будет возвращена при наступлении срока.

Компании прибегают к выпуску облигаций в связи с тем, что:

- суммы, которые можно заимствовать на рынке облигаций, обычно крупнее тех, что готов предоставить отдельно взятый банк; величина займа может исчисляться миллиардами долларов;

- заемщики обычно стремятся к наиболее конкурентоспособным ставкам финансирования, которые не всегда могут быть предложены банками;

- необходимый срок займа превышает тот срок, на который банк готов предоставить средства, например в случае финансирования долгосрочного инвестиционного плана;

- рынок облигаций позволяет быстро (иногда в течение суток) получить денежные средства.

Инвесторы — участники рынка, предоставляющие капитал взаймы эмитентам. В качестве вознаграждения за использование их денег они рассчитывают на регулярное получение процентных платежей в течение всего срока займа, а также ожидают возврата занятых средств на определенную дату в будущем. Размер вознаграждения тесно связан с уровнем риска.

Принято различать две основные группы инвесторов:

- организации (институциональные инвесторы);

- физические лица (частные инвесторы).

Организации, в том числе взаимные и пенсионные фонды, страховые компании и сберегательные учреждения, являются крупнейшими инвесторами в облигации, на долю которых приходится около 80% данного рынка. Менеджеры фондов, работающие в этих организациях, распоряжаются крупными суммами от имени частных инвесторов, которые косвенным образом финансируют рынок облигаций, приобретая, например, полисы страхования жизни или пенсионные планы. Частные лица могут вкладывать средства в облигации и напрямую для получения гарантированного дохода на инвестиции.

Каким же образом эмитенты, привлекающие капитал, находят инвесторов, которые хотят получить гарантированный доход на свои вложения? Действующие на рынках облигаций посредники — торговые и инвестиционные банки, брокеры, маркет-мейкеры, финансовые консультанты — сводят вместе покупателей и продавцов, тем самым обеспечивая совершение сделок на выгодной для всех сторон (включая и себя) основе. Посредники также отвечают за организацию процесса выпуска облигаций и торговли ими. Выпуск новых долговых инструментов с целью привлечения средств осуществляется на первичном рынке. После выпуска облигация может обращаться, то есть продаваться и покупаться на вторичном рынке. Подавляющую долю рынка долговых обязательств занимает торговля выпущенными инструментами.

Выпуск и обращение облигаций в Российской Федерации

В соответствии со ст. 816 Гражданского кодекса РФ (часть вторая, гл. 42 «Заем и кредит», § 1 «Заем») в случаях, предусмотренных законом или иными правовыми актами, договор займа может быть заключен путем выпуска и продажи облигаций. При этом облигацией признается ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента, а также право на получение фиксированного в ней процента от номинальной стоимости, либо иные имущественные права. В соответствии со ст. 143 ГК РФ облигации относятся к ценным бумагам.

Согласно ст. 2 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг» облигация является эмиссионной ценной бумагой, закрепляющей право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

Облигация, как и другие эмиссионные ценные бумаги, может быть:

- именной и на предъявителя;

- обеспеченной или необеспеченной;

- конвертируемой или неконвертируемой.

Доходом по облигации являются процент и/или дисконт.

Таким образом, облигация (как, например, и вексель) выступает одновременно в двух ипостасях:

1) удостоверяет заемное обязательство, которое подлежит исполнению в установленный срок;

2) является эмиссионной ценной бумагой.

Правила ГК РФ о договоре займа применяются к отношениям по облигационному займу постольку, поскольку иное не предусмотрено нормативными актами, регулирующими выпуск облигаций.

Облигации могут погашаться деньгами или иным имуществом. Например, жилищные сертификаты как один из видов облигаций погашаются жильем, которое строит эмитент облигаций.

Конвертируемые облигации погашаются путем обмена на акции акционерного общества, которое выпустило такие облигации. Выпуская конвертируемые облигации, общество планирует в будущем выпустить дополнительные акции в количестве, достаточном для погашения облигаций. Такие акции называются объявленными. Сведения о них (вид и количество) должны быть указаны в уставе общества.

Эмиссионной считается любая ценная бумага, в том числе бездокументарная, если она характеризуется одновременно следующими признаками:

- закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных законом формы и порядка;

- размещается выпусками;

- имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени ее приобретения.

Процедура эмиссии облигаций

Выпуск и продажу облигаций могут осуществлять лица, прямо установленные законом или другими правовыми актами. К ним относятся юридические лица или органы исполнительной власти, либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими.

То, что облигация является эмиссионной ценной бумагой, означает обязанность эмитента соблюдать при ее выпуске правила, установленные Федеральным законом «О рынке ценных бумаг».

Выпуск и продажа облигаций осуществляются в соответствии со Стандартами эмиссии ценных бумаг и регистрации проспектов ценных бумаг, утвержденными Приказом ФСФР от 16.03.2005 N 05-4/пз-н.

Решение о выпуске (дополнительном выпуске) эмиссионных ценных бумаг, в том числе облигаций хозяйственного общества, утверждается советом директоров (наблюдательным советом) или органом, осуществляющим в соответствии с законодательством функции совета директоров (наблюдательного совета) общества. Для юридических лиц других организационно-правовых форм такое решение утверждается высшим органом управления, если иное не установлено федеральными законами.

Решение о выпуске эмиссионных ценных бумаг в соответствии — это первый этап процедуры эмиссии ценных бумаг. Общее определение данного понятия закрепляется в статье 2 Закона «О рынке ценных бумаг», согласно которой под решением о выпуске ценных бумаг понимается документ, зарегистрированный в органе государственной регистрации ценных бумаг и содержащий данные, достаточные для установления объема прав, закрепленных ценной бумагой. Решение о выпуске ценных бумаг в отличие от сертификата ценной бумаги удостоверяет только права, составляющие ценную бумагу, — «права из бумаги». После принятия решения о размещении облигаций в АО совет директоров готовит и утверждает специальный документ — решение о выпуске. Оно составляется в форме, установленной ФКЦБ России, и содержит краткое описание будущего выпуска ценных бумаг, его условий, объема прав и т.д. Решение о выпуске представляется в государственный орган, который занимается регистрацией выпусков ценных бумаг (например, в местное отделение ФКЦБ России).

Решение о выпуске облигаций, исполнение обязательств эмитента по которым обеспечивается залогом, банковской гарантией или иными предусмотренными законодательством способами, должно также содержать сведения о лице, предоставившем обеспечение, и об условиях обеспечения.

При выпуске именных облигаций или документарных облигаций с обязательным централизованным хранением решение должно содержать также указание даты, на которую составляется список владельцев облигаций для исполнения эмитентом обязательств по этим облигациям. Такая дата не может быть установлена ранее 14 дней до наступления срока исполнения обязательств по облигациям. При этом исполнение обязательства по отношению к владельцу, включенному в список владельцев облигаций, признается надлежащим, в том числе в случае отчуждения облигаций после даты составления списка владельцев облигаций.

Статьей 27.6 Закона «О рынке ценных бумаг» установлены следующие ограничения на обращение эмиссионных ценных бумаг, в том числе облигаций:

- запрещается обращение эмиссионных ценных бумаг до полной их оплаты и государственной регистрации отчета об итогах выпуска;

- запрещается публичное обращение эмиссионных ценных бумаг до регистрации проспекта эмиссии. Процедура эмиссии облигаций включает следующие этапы:

- принятие решения о размещении облигаций;

- утверждение решения об их выпуске;

- государственную регистрацию выпуска облигаций;

- размещение облигаций;

- государственную регистрацию отчета об итогах выпуска облигаций.

Выпуск облигаций производится как по открытой (среди неограниченного круга лиц), так и по закрытой подписке (среди заранее известного круга лиц). Он должен сопровождаться регистрацией проспекта эмиссии, если осуществляется путем:

- открытой подписки;

- закрытой подписки при условии, что число приобретателей облигаций превышает 500 и (или) номинальная стоимость выпуска (объем эмиссии) облигаций превышает 50 тыс. МРОТ.

Если выпуск облигаций по каким-либо причинам будет признан недействительным или несостоявшимся, то денежные средства (или иное имущество) возвращаются их приобретателям в установленном порядке.

Понятие и виды облигаций

Определение облигации приведено в ст.816 ГК РФ. Она гласит: «Облигацией признается ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права».

Образовано это слово от латинского Obligatio — обязательство. В международных расчетах облигации еще называют бондами (Bond).

Эмитент — юридическое лицо или органы исполнительной власти (либо органы местного самоуправления), несущие от своего имени обязательства перед владельцами облигаций по осуществлению прав, закрепленных ими.

Владелец (в терминах ст. 816 ГК РФ — держатель) — это лицо, которому облигации принадлежат на праве собственности или ином вещном праве.

Эмиссия облигаций (Bonds’ issuance. Bonds’ offering) — выпуск облигаций в обращение с целью привлечения заемных средств; установленная законодательством последовательность действий эмитента по размещению эмиссионных ценных бумаг.

Выпуск облигаций — совокупность всех облигаций одного эмитента, предоставляющих одинаковый объем прав их владельцам и имеющих одинаковую номинальную стоимость. Выпуску облигаций присваивается единый государственный регистрационный номер, который распространяется на все ценные бумаги данного выпуска.

Дополнительный выпуск облигаций — совокупность облигаций, размещаемых дополнительно к ранее размещенным ценным бумагам того же выпуска. Облигации дополнительного выпуска размещаются на одинаковых условиях.

Облигации, как и другие эмиссионные ценные бумаги, могут быть:

- документарные или бездокументарные;

- именные или на предъявителя;

- обеспеченные или необеспеченные;

- конвертируемые или неконвертируемые.

Документарная форма облигаций — форма выпуска облигаций, при которой владелец устанавливается на основании предъявления оформленного надлежащим образом сертификата облигации или, в случае депонирования такового, на основании записи по счету депо.

Бездокументарная форма облигаций — форма выпуска облигаций, при которой владелец устанавливается на основании записи в системе ведения реестра владельцев ценных бумаг или, в случае депонирования ценных бумаг, на основании записи по счету депо.

Публичное размещение облигаций — размещение ценных бумаг путем открытой подписки, то есть предоставление возможности приобретения облигаций неограниченному кругу лиц, в том числе размещение ценных бумаг на торгах фондовых бирж и/или иных организаторов торговли на рынке ценных бумаг.

Таким образом, при открытой подписке владельцами облигаций могут стать любые физические или юридические лица. Закрытая подписка — это размещение облигаций среди заранее ограниченного круга лиц (акционеров закрытого акционерного общества или иных лиц по усмотрению органа управления).

Именные облигации (Registered bond) — облигации, информация о владельцах которых должна быть доступна эмитенту в форме реестра владельцев ценных бумаг, переход прав на которые и осуществление закрепленных ими прав требуют обязательной идентификации владельца.

Именные облигации выпускаются в бездокументарной форме, за исключением случаев, предусмотренных федеральными законами. Облигации на предъявителя (Bearer bond) не требуют идентификации владельца при переходе прав на них и осуществлении закрепленных ими прав. Права держателя удостоверяются сертификатом облигации и решением о выпуске облигаций.

Облигации на предъявителя выпускаются только в документарной форме. Владелец устанавливается на основании сертификата ценной бумаги, или (в случае депонирования) на основании записи по счету депо.

В настоящее время облигации на предъявителя выпускаются редко.

Обеспеченная облигация (Collateral trust bond) — облигация, обеспеченная залогом какого-либо движимого или недвижимого имущества выпустившей ее компании или организации, поручительством, а также банковской, государственной или муниципальной гарантией.

Обеспеченная облигация предоставляет ее владельцу все права, возникающие из обеспечения. С переходом прав на облигацию с обеспечением к новому владельцу (приобретателю) переходят все права, вытекающие из обеспечения. Передача прав, возникших из предоставленного обеспечения, без передачи прав на облигацию является недействительной.

Условия обеспечивающего обязательства должны содержаться в решении о выпуске облигаций, при необходимости — в проспекте облигаций, а при документарной форме выпуска также и в сертификатах облигаций.

Облигации могут быть обеспечены третьим лицом. При этом решение о выпуске облигаций и/или проспект облигаций (а при документарной форме выпуска и сертификаты) должны быть подписаны также лицом, предоставившим такое обеспечение. Необеспеченная облигация — облигация, не обеспеченная залогом. Обладание необеспеченной облигацией не подразумевает имущественных претензий к эмитенту.

Необеспеченные облигации выпускаются:

- в связи с отсутствием физических активов для заклада;

- в связи с тем, что активы уже заложены и выпуск новых обеспеченных облигаций невозможен;

- в связи с финансовой устойчивостью и хорошей репутацией эмитента, позволяющей получить денежные средства в долг, не прибегая к обеспечению своих облигаций.

Конвертируемая облигация (Convertible bond) — облигация, дающая инвестору право выбора: рассматривать данную ценную бумагу как чистую облигацию с заложенной в ее условиях доходностью или по достижении оговоренного срока конвертировать ее в определенное число акций акционерного общества, выпустившего облигации.

Такие облигации акционерные общества не вправе размещать, если количество объявленных акций общества определенных категорий и типов меньше количества акций этих категорий и типов, право на приобретение которых предоставляют такие облигации.

Идея выпуска конвертируемых облигаций состоит в том, чтобы привлечь инвесторов, которые заинтересованы не только в получении фиксированного дохода, но и в росте своих капиталовложений в случае роста акций эмитента.

Неконвертируемая облигация — ценная бумага, которая не может по своему статусу конвертироваться в другие ценные бумаги. Государственными (муниципальными) являются облигации, выпускаемые Российской Федерацией, субъектом РФ или муниципальным образованием. При выпуске таких облигаций возникают отношения государственного (муниципального) облигационного займа. Корпоративными облигациями (Corporate bond) признаются облигации, выпускаемые для финансирования частных предприятий (организаций). По таким облигациям эмитенты получают выгоду за счет более низкой процентной ставки по сравнению с банковскими кредитами.

Особенности эмиссии корпоративных облигаций акционерными обществами

Возможность выпуска облигаций акционерными обществами предусмотрена в ст. 102 ГК РФ и ст. 33 Федерального закона от 26.12.1995 N 208-ФЗ «Об акционерных обществах».

Из п. 3 ст. 33 Закона об акционерных обществах следует, что все облигации подразделяются на:

- обеспеченные третьими лицами;

- обеспеченные залогом имущества эмитента;

- без обеспечения.

Существуют следующие ограничения при выпуске облигаций акционерным обществом:

- сумма выпуска облигаций не должна превышать размер уставного капитала либо величину обеспечения, предоставленного обществу в этих целях третьими лицами;

- выпуск может быть осуществлен после полной оплаты уставного капитала;

- выпуск необеспеченных облигаций допускается не ранее третьего года существования акционерного общества и при условии надлежащего утверждения к этому времени двух годовых балансов общества.

Указанные ограничения на выпуск облигаций не распространяются на облигации с ипотечным покрытием. Размещение облигаций акционерным обществом может осуществляться путем открытой или закрытой подписки. При этом существует разница между допустимыми способами размещения облигаций открытыми и закрытыми акционерными обществами. Открытое акционерное общество вправе проводить размещение облигаций посредством как открытой, так и закрытой подписки. Возможность проведения закрытой подписки открытыми акционерными обществами может быть ограничена Уставом общества и правовыми актами РФ.

В соответствии с п. 1 ст. 40 Закона об акционерных обществах акционеры открытого акционерного общества имеют преимущественное право приобретения конвертируемых облигаций.

Закрытое акционерное общество вправе проводить размещение облигаций, конвертируемых в акции, только посредством закрытой подписки (п. 2 ст. 39 Закона об акционерных обществах). В отношении неконвертируемых облигаций такое ограничение не установлено. Следовательно, общество вправе размещать их путем как открытой, так и закрытой подписки.

Возможность выпуска облигаций обществами с ограниченной ответственностью предусмотрена ст. 31 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью».

Ограничения при выпуске облигаций обществами с ограниченной ответственностью аналогичны установленным для акционерных обществ.

Порядок выплаты процентов по облигациям неправительственных юридических лиц установлен Положением о порядке выплаты дивидендов по акциям и процентов по облигациям, утвержденным Минэкономики и финансов РФ 10 января 1992 г. Согласно справке «Консультант+» этот документ фактически утратил силу в связи с принятием Федерального закона от 26.12.1995 N 208-ФЗ «Об акционерных обществах».

Однако если порядок выплаты дивидендов по размещенным акциям акционерных обществ установлен гл. V Закона об акционерных обществах, то о процентах по облигациям в указанном нормативном акте ничего не говорится. Не говоря уже про облигации обществ с ограниченной ответственностью. В то же время Положение о порядке выплаты дивидендов по акциям и процентов по облигациям официально не отменено, то есть может применяться в части, не противоречащей действующему законодательству. Посмотрим, насколько указанное Положение о порядке выплаты дивидендов по акциям соответствует реальному положению дел и действующему законодательству.

В соответствии с п. 23 Положения проценты по облигациям выплачиваются держателям облигаций за счет чистой прибыли, а в случае ее недостаточности — за счет резервного фонда, образуемого обществом. В то же время согласно ст. 269 Налогового кодекса РФ расходом признаются проценты, начисленные по долговому обязательству любого вида при условии, что размер начисленных процентов существенно не отклоняется от среднего.

Согласно п. 24 владельцы облигаций обладают преимущественным правом получения процентов по облигациям перед акционерами, если финансовое положение юридического лица не позволяет выплатить одновременно дивиденды по акциям и проценты по облигациям.

Проценты по облигациям рассчитываются исходя из номинала облигаций независимо от их курсовой стоимости. Период выплаты процентов — раз в квартал, полугодие или по итогам за год.

Держатели облигаций могут требовать выплаты процентов по ним в оговоренный срок. В случае отказа в выплате эмитент может быть признан неплатежеспособным и подлежит ликвидации. Имущество юридического лица-эмитента облигаций, признанного неплатежеспособным, может быть обращено для выплаты процентов по облигациям.

Некоторые условия трактуются Положением как общие действующие правила, если иное не оговорено условиями выпуска облигаций, в том числе:

- на получение процентов имеют право облигации, приобретенные не позднее чем за 30 дней до их выплаты;

- проценты по выпущенным в порядке первичного размещения облигациям в первый год выплачиваются пропорционально времени фактического нахождения облигации в обращении.

В соответствии с п. 31 проценты по облигациям могут выплачиваться не только денежными средствами, но и ценными бумагами, товарами или иными имущественными правами, если это установлено условиями выпуска.

Проценты по облигациям могут выплачиваться следующими лицами:

- непосредственно юридическим лицом-эмитентом;

- банком-агентом;

- финансовым посредником, действующим по поручению клиента.

Указанные лица, выплачивающие проценты по облигациям, являются налоговыми агентами и выплачивают проценты держателям облигаций за вычетом соответствующих налогов.

Форма выплаты процентов по облигациям может быть разная: чеком, платежным поручением, почтовым или телеграфным переводом. В то же время выплата процентов наличными денежными средствами не предусмотрена.

При выплате процентов по облигациям эмитент или уполномоченный им агент должен сделать отметку о выплате процентов держателю облигаций путем погашения или отрезания купона на облигации.

Проценты по облигациям, не востребованные владельцем или его правопреемником в установленный для истечения исковой давности срок, перечисляются в доход бюджета.

Проблемы обращения и ликвидности облигаций

Можно выделить как преимущества, так и недостатки различных способов финансирования. Основные из них, наряду с облигациями, — кредиты банков, выпуск собственных векселей, эмиссия акций.

Банковский кредит. Преимущества: простота оформления (отсутствие государственной регистрации). Недостатки: сложность получения крупных сумм на длительные сроки; необходимость предоставления залога, гарантии или другого обеспечения; необходимость прозрачности направлений использования привлеченных денежных средств.

Выпуск векселей. Преимущества: относительная простота и оперативность выпуска; отсутствие необходимости регистрации выпуска; отсутствие ограничений по объему выпуска; повышенная ликвидность по сравнению с банковским кредитом; регулируется вексельным законодательством, то есть предоставляет инвестору более широкие возможности возврата денег в случае отказа должника платить по векселю. Недостатки: необходимость проведения экспертизы подлинности, правильности и достоверности индоссаментов; трудности с поисками инвесторов; затруднения с выходом мелких и средних компаний на рынок; как правило, отсутствие обращаемости на рынке ценных бумаг.

Выпуск акций. Преимущества: отсутствие необходимости выплат процентов и возврата привлеченных средств. Недостатки: необходима открытость, прозрачность деятельности компании; приводит к «размыванию» акционерного капитала.

Выпуск облигаций. Преимущества: может не требоваться обеспечение; возможно привлечение значительных сумм на длительный срок и под более низкий по сравнению с кредитами процент; способствует формированию публичной кредитной истории; дает возможность более гибкого налогового и финансового планирования, возможность управлять размером долга через операции покупки/продажи собственных ценных бумаг; при больших размерах выпуска обходится дешевле кредитов; более развит вторичный рынок, чем у векселей, так как не требует проведения экспертизы подлинности, правильности и достоверности цепочки индоссаментов. Недостатки: необходима открытость, прозрачность деятельности компании; для небольших сумм выпуска оказывается дорогим способом привлечения.

Преимущества и недостатки различных форм финансирования определяют и направления их использования. Кредиты и векселя используются в основном для пополнения оборотных средств. Облигации же выпускаются главным образом для финансирования долгосрочных инвестиционных проектов. Размещение акций, в отличие от облигаций, является разовым мероприятием.

Выпуск облигаций юридическим лицом

1) в соответствии с условиями размещения эмиссионных ценных бумаг они предлагаются только квалифицированным инвесторам и лицам, имеющим преимущественное право приобретения размещаемых акций и (или) эмиссионных ценных бумаг, конвертируемых в акции;

2) в соответствии с условиями размещения акций и (или) эмиссионных ценных бумаг, конвертируемых в акции, они предлагаются только лицам, которые на определенную дату являлись или являются акционерами акционерного общества — эмитента;

3) в соответствии с условиями размещения эмиссионных ценных бумаг они предлагаются заранее определенному кругу лиц, число которых не превышает 150, без учета квалифицированных инвесторов и лиц, имеющих преимущественное право приобретения соответствующих ценных бумаг;

4) сумма денежных средств, привлекаемых эмитентом путем размещения эмиссионных ценных бумаг одного или нескольких выпусков (дополнительных выпусков) в течение одного календарного года, не превышает один миллиард рублей;

5) сумма привлекаемых эмитентом, являющимся кредитной организацией, денежных средств путем размещения облигаций одного или нескольких выпусков (дополнительных выпусков) в течение одного календарного года не превышает четыре миллиарда рублей;

6) в соответствии с условиями размещения эмиссионных ценных бумаг сумма денежных средств, вносимая в их оплату каждым из потенциальных приобретателей, за исключением лиц, осуществляющих преимущественное право приобретения соответствующих ценных бумаг, составляет не менее одного миллиона четырехсот тысяч рублей;

7) облигации размещаются в рамках программы облигаций и с даты регистрации проспекта облигаций, зарегистрированного одновременно с регистрацией программы облигаций, не истек один год.

Если Вы заинтересованы в получении дополнительной информации об облигационном займе (облигационном заеме) и наших услугах, будем рады ответить на все ваши вопросы в любой удобной для Вас форме.

Порядок выпуска облигаций

Выпуск облигаций в акционерном обществе организуется по решению совета директоров эмитента. Сроки размещения облигаций могут существенно варьироваться: выпускаться на срок менее или более года. В первом случае речь идет о краткосрочных облигациях; во втором случае — о среднесрочных и долгосрочных. Несмотря на то что доход по средне- и долгосрочным облигациям может быть различным, считается, что он должен превышать доход по краткосрочным облигациям, так как с возрастанием срока размещения активов возрастает и риск, связанный с инвестированием в них денежных средств. С учетом статуса эмитента можно утверждать, что наименее рискованными (при соблюдении соответствующей низкой доходности!) являются краткосрочные государственные облигации, наиболее рискованными — облигации предприятий, в том числе облигации акционерных (корпоративные облигации). Денежные средства, аккумулированные предприятием посредством размещения облигационного займа, являются заемными. В случае банкротства предприятия претензии владельцев облигаций удовлетворяются раньше претензий акционеров.

Государственная регистрация эмиссии облигаций в РФ осуществляется на основе заявлений эмитента:

1) о государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг;

2) о регистрации отчета об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг;

3) о регистрации проспекта ценных бумаг (в случае если государственная регистрация выпуска (дополнительного выпуска) эмиссионных ценных бумаг не сопровождалась регистрацией их проспекта).

Участниками рынка облигаций являются эмитент, уполномоченный регистратор, уполномоченный банк, уполномоченные торговые системы, уполномоченные депозитарии; уполномоченные дилеры, дилеры и инвесторы. Основные участники, в том числе продавцы (эмитенты), покупатели (инвесторы) и профессиональные посредники (дилеры), непосредственно участвующие в сделках купли-продажи, формируют организационную структуру рынка облигаций. Остальные участники, в том числе уполномоченные регистраторы, банки, торговые системы, депозитарии и дилеры, не являющиеся непосредственными участниками сделок купли-продажи и представляющие интересы основных участников, формируют инфраструктуру рынка облигаций.

Как уже было сказано выше, эмитентами облигаций могут быть государство в лице органов власти разных уровней, предприятия акционерной и других форм собственности. В любом случае эмитент действует на основе соответствующих документов о займах и развитии рынка ценных бумаг и совершает действия по размещению, обращению и погашению облигаций, в том числе утверждает и изменяет документы, регулирующие порядок совершения операций с облигациями. В целях формирования инфраструктуры рынка облигаций эмитент осуществляет аккредитацию уполномоченного регистратора, уполномоченного банка, уполномоченных торговых систем, уполномоченных депозитариев, уполномоченных дилеров. Аккредитация дает участникам рынка право заключить с эмитентом облигаций договор о выполнении функций, связанных с размещением, обращением и погашением облигаций. Под уполномоченным регистратором понимается юридическое лицо, профессиональный участник рынка ценных бумаг, которому официально разрешена деятельность по ведению реестра эмиссионных ценных бумаг, включающая регистрацию и учет первичных и вторичных сделок с ценными бумагами. При регистрации первичных сделок учитываются права облигационеров, которые приобрели облигации непосредственно у эмитента. При регистрации вторичных сделок учитывается переход прав от одного облигационера к другому. Уполномоченный регистратор не может выполнять иных функций на рынке облигаций.

Право регистратора на осуществление деятельности по ведению реестра ценных бумаг должно быть уполномочено на основании договора с эмитентом.

Под уполномоченным банком понимается юридическое лицо, которому официально разрешена и является основной кредитная деятельность. Уполномоченный банк на основании договора с эмитентом осуществляет расчеты между участниками сделок купли-продажи, а также иные операции, связанные с размещением, обращением и погашением облигаций. Уполномоченный банк не может выполнять иных функций на рынке облигаций.

Под уполномоченными торговыми системами понимаются юридические лица, профессиональные участники рынка ценных бумаг, которым официально разрешена деятельность по организации торговли на рынке облигаций и которые на основании договора с эмитентом обеспечивают первичное и вторичное размещение облигаций.

Под уполномоченными депозитариями понимаются юридические лица, профессиональные участники рынка ценных бумаг, которым официально разрешена депозитарная деятельность и которые на основании договора с эмитентом обеспечивают учет прав владельцев облигаций путем ведения записей по счетам депо и перевод облигаций по счетам депо в своей системе депозитарного учета. В случае обеспечения учета прав по бездокументарным облигациям уполномоченные депозитарии должны являться номинальными держателями в системе ведения реестра облигаций.

Под дилерами понимаются юридические лица, профессиональные участники рынка облигаций, которым официально разрешена посредническая деятельность (от своего имени и за свой счет) и которые являются членами одной или нескольких уполномоченных торговых систем. Дилеры могут действовать на основании договора с эмитентом или без него. В первом случае дилеры называются уполномоченными. Уполномоченные дилеры на основании договора с эмитентом выполняют посреднические функции при совершении первичных и вторичных сделок купли-продажи облигаций.

Под инвесторами понимаются юридические и физические лица, приобретающие в собственность облигации. Право собственности на облигацию вносится в реестр или депонируется в уполномоченном депозитарии.

Участники рынка облигаций осуществляют свои функции на основании заключаемых между ними двусторонних и многосторонних договоров.

Статья написана по материалам сайтов: www.globfin.ru, www.profconsalt.ru, finance-place.ru.

»