Выплата премии в 6 ндфл как отражается

Построчное заполнение Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (формы 6-НДФЛ ) мы рассматривали в нашей отдельной консультации. В настоящем материале остановимся подробнее на отражении в Расчете премий.

Содержание

- Премия в 6-НДФЛ

- Какие даты по премиям в 6-НДФЛ

- Как отразить премию в 6-НДФЛ

- Годовая премия

- Месячная премия

- Как отразить премию в расчете 6 НДФЛ в 2024 году

- Нужно ли удерживать НДФЛ с премий

- Отражение ежемесячной премии в 6 НДФЛ в 2024 году

- Пример отражения ежемесячной выплаты в 6-НДФЛ

- Отражение квартальной премии в 6 НДФЛ в 2024 году

- Пример отражения ежеквартальной премии в 6-НДФЛ

- Отражение годовой премии в 6 НДФЛ в 2024 году

- Пример отражения годовой премии в 6-НДФЛ

- Отражение разовой премии в 6 НДФЛ в 2024 году

- Пример отражения разовой премии в 6-НДФЛ

- Премии в 6-НДФЛ

- Как отразить премию в 6-НДФЛ

- Премии в 6-НДФЛ: пример заполнения

Премия в 6-НДФЛ

Какие даты по премиям в 6-НДФЛ

Таким образом, по строке 100 «Дата фактического получения дохода» формы 6-НДФЛ отражается:

— для ежемесячных производственных премий, начисленных в соответствии с трудовым договором за результаты работы в конкретном месяце, — последний день месяца, за который премия была начислена (п.2 ст.223 НК РФ);

— для производственных разовых, квартальных или годовых премий, а также любых непроизводственных премий — день их выплаты (перечисления на счет в банке или выдачи из кассы) (пп. 1 п. 1 ст. 223 НК РФ).

По строке 110 «Дата удержания налога» указывается день выплаты премии, ведь удержать НДФЛ налоговый агент должен в момент выплаты дохода (п. 4 ст. 226 НК РФ).

Перечислить НДФЛ с премии нужно не позднее рабочего дня, следующего за днем выплаты такого дохода (абз. 1 п. 6 ст. 226, п. 7 ст. 6.1 НК РФ) (строка 120 «Срок перечисления налога»).

Как отразить премию в 6-НДФЛ

Многие компании выплачивают своим работниками, помимо регламентированного оклада, премии. В данной статье разберем на примере, как отразить премию в 6-НДФЛ. Принцип заполнения расчета покажем для разных видов премиальных выплат.

По вопросу отражения премий в форме 6-НДФЛ налоговая служба не раз издавала разъясняющие письма. В письмах были различные варианты фиксации премиальных сумм в расчете. В третьей декаде января ФНС издала очередное письмо от 24.01.2017 № БС-4-11/1139@, где рассказала, что датой получения премиального дохода следует считать последний день месяца. Трудовые премии (за достигнутые результаты) ФНС на данный момент расценивает как вознаграждение за выполнение обязанностей, прописанных в трудовом договоре или должностной инструкции. В указанном письме также описан порядок отражения годовых премиальных выплат.

Годовая премия

строка 100 (когда признан доход) — 31.01.2017

строка 110 (когда удержан НДФЛ) — 06.02.2017

строка 120 (когда нужно перечислить НДФЛ) — 07.02.2017

Месячная премия

Рассмотрим, как правильно отразить премию за месяц. Принципиальных отличий от способа отражения годовых выплат нет. Разница лишь в том, что датой признания дохода в виде годовой премии является последний день месяца, в котором подписан приказ о премировании, а датой признания дохода при выплате месячной премии — последний день месяца, за который премия начислена.

строка 100 (когда признан доход) — 31.05.2017

строка 110 (когда удержан НДФЛ) — 06.06.2017

строка 120 (когда нужно перечислить НДФЛ) — 07.06.2017

Как отразить премию в расчете 6 НДФЛ в 2024 году

Статьи по теме

Как отразить премию в 6-НДФЛ на 2024 год? Влияет ли на порядок заполнения расчета периодичность, характер и момент выплаты. Обо всем этом — в нашей статье.

Примеры отражения премий в 6-НДФЛ

Нужно ли удерживать НДФЛ с премий

Прежде всего, хотелось бы отметить тот факт, что любая премия — не важно, за что и как часто она выплачивается, будет налогооблагаемой выплатой. Поэтому вопрос «нужно ли отражать в 6-НДФЛ премии за труд или какие-либо другие достижения, а также по другим поводам» в принципе стоять не должен. Раз НДФЛ вы исчисляете, удерживаете и перечисляете в бюджет, то соответствующая операция должна найти свое отражение в расчете по форме 6-НДФЛ.

Теперь что касается разного рода премиальных. Поговорим в статье о следующих вариантах:

- ежемесячная производственная;

- ежеквартальная производственная;

- ежегодная производственная;

- разовая непроизводственная.

Отражение ежемесячной премии в 6 НДФЛ в 2024 году

Ежемесячная производственная премия – это выплата за трудовые достижения сотрудника, которая признается частью заработной платы. В том числе в целях заполнения формы 6-НДФЛ.

Дата фактического получения дохода в данном случае — это последний день месяца, за который сумма начислена. То есть как и в случае с самой ЗП. И совершенно не важно, когда именно издан приказ о премировании и когда сумма выдана.

Дата удержания — день фактической выплаты денежных средств. То есть это зарплатный день. Ведь такого рода суммы стандартно выплачиваются вместе с ЗП.

Срок перечисления налога — ближайший рабочий день после дня выплаты дохода.

По переходящим суммам (когда премия начислена в одном периоде, а выплачена в другом) действуйте, как и в случае с переходящей ЗП. То есть в разделе 1 формы 6-НДФЛ отражайте начисление самой выплаты и налога, даже если физически выплаты еще не было. А вот в периоде, когда расчет состоится, в разделе 1 будет дополнена строка 070 суммой фактически удержанного налога. И заполнен раздел 2.

Пример отражения ежемесячной выплаты в 6-НДФЛ

Датой фактического получения дохода в данном случае будет 30 июня. Поэтому в раздел 1 начисленная сумма попадет в строку 020 в отчете за полугодие. А исчисленный налог — в этот же отчет в строку 040. Строка 070 «Сумма удержанного налога» в расчете за полугодие не может включать в себя сумму этой премии, поскольку по состоянию на 30 июня «подоходный» еще не удержан.

Положенная сумма выдана 6 июля. Это день расчетов по зарплате в компании. 6 июля НДФЛ считается удержанным. Срок перечисления налога из-за совпадения с выходными приходится на 9 июля. Соответственно, учитывая это, вся операция попадет в раздел 2 формы 6-НДФЛ за 9 (девять) месяцев. В этом же расчете налог с выплаты попадет в строку 070 раздела 1.

Как бухгалтер заполнил раздел 2 формы 6-НДФЛ за 9 месяцев — смотрите на образце.

Отражение квартальной премии в 6 НДФЛ в 2024 году

Соответственно в разделе 2 будут следующие числа:

- дата фактического получения дохода (строка 100) — день выплаты;

- дата удержания налога (110) — то же число, что и по предыдущей строке:

- срок перечисления налога (120) — ближайший рабочий день после даты в строках 100 и 110.

Пример отражения ежеквартальной премии в 6-НДФЛ

Средства решили выдать вместе с заработной платой за июнь — 6 июля.

Датой фактического получения дохода в данном случае будет 6 июля. Это же число будет днем удержания налога. Срок перечисления налога — 9-ое число (перенос дедлайна из-за выходных).

Как в раздел 1, так и в раздел 2 формы 6-НДФЛ операция попадет лишь в отчете за 9 (девять) месяцев.

Как бухгалтер заполнил раздел 2 формы 6-НДФЛ за 9 месяцев по этой операции — смотрите на образце.

Отражение годовой премии в 6 НДФЛ в 2024 году

Мы уже сказали в предыдущем разделе, что премии за период больше месяца не привязаны к зарплате и не признаются ее составляющей. Также нет привязки к самому периоду, за который сумма начислена.

В разделе 2 приводится следующая информация:

- дата фактического получения дохода (строка 100) — день выплаты;

- дата удержания налога (110) — то же число, что и по предыдущей строке:

- срок перечисления налога (120) — ближайший рабочий день после даты в строках 100 и 110.

По разделу 1 действует общий порядок.

Пример отражения годовой премии в 6-НДФЛ

«Тринадцатую зарплату» выдали вместе с заработной платой за март — 6 апреля.

Датой фактического получения дохода в данном случае будет 6 апреля. Это же число будет днем удержания налога. Срок перечисления налога — 9-ое число (перенос дедлайна из-за выходных).

Как в раздел 1, так и в раздел 2 формы 6-НДФЛ операция попадет лишь в отчете за полугодие.

Как бухгалтер заполнил раздел 2 формы 6-НДФЛ за 6 месяцев по этой операции — смотрите в образце.

Отражение разовой премии в 6 НДФЛ в 2024 году

В любой компании возможны премии непроизводственного характера. Например, к юбилею. Или женщинам к 8 марта, а мужчинам — к 23 февраля. Всем сотрудникам — к профессиональным праздникам. И т.п. Такие суммы могут выдаваться вместе с заработной платой. Но на практике часто расчеты приурочены к какой-то отдельной дате. То есть премия может быть выплачена и в середине месяца, и в конце. На отражение операции в 6-НДФЛ дата приказа о таком поощрении значения не имеет. Важен сам факт (день) расчета.

Записи в разделе 2 в случае разового поощрения будут следующими:

- дата фактического получения дохода (строка 100) — день выплаты;

- дата удержания налога (110) — то же число, что и по предыдущей строке:

- срок перечисления налога (120) — ближайший рабочий день после даты в строках 100 и 110.

По разделу 1 действует общий порядок.

В принципе, та же картина будет и по разовым премиям производственного характера (за конкретные производственные результаты), если они практикуются в компании.

Пример отражения разовой премии в 6-НДФЛ

Средства перечислили на карты сотрудниц накануне праздника — 7 марта.

Датой фактического получения дохода в данном случае будет 7 марта. Это же число будет днем удержания налога. Срок перечисления налога — 12-ое число (перенос даты из-за праздника и выходных — для большей ясности смотрите производственный календарь бухгалтера на 2024 год).

Как в раздел 1, так и в раздел 2 формы 6-НДФЛ операция попадет в отчет за 1 квартал.

Каким образом бухгалтер заполнил раздел 2 формы 6-НДФЛ по проведенной операции — смотрите в образце.

Премии в 6-НДФЛ

Премия – это одна из форм поощрения работников. За что же работодатель может поощрять своих подчиненных? За выполнение плановых показателей, за высокое качество проделанной работы, за непрерывность трудовой деятельности и т. д. Премии также могут быть приурочены к знаменательным датам в жизни компании или работника (например, к юбилею, ко дню рождения), к государственным или профессиональным праздникам (к примеру, к Новому году или к 8 марта, ко дню строителя или шахтера). Как видим основания для премирования бывают разные. Какие-то премии связаны с производственной деятельностью компании, какие-то – нет. Одни выплачиваются систематически, другие – лишь по случаю. Но есть определенные факторы, которые влияют на порядок отражения премии в 6-НДФЛ? О них мы расскажем ниже.

Как отразить премию в 6-НДФЛ

Любая премия, независимо от характера (производственная она или нет) и периодичности выплаты, подлежит обложению подоходным налогом (п.1 ст.210 НК РФ ). А вот момент ее включения в налоговую базу по НДФЛ как раз, наоборот, определяется указанными факторами.

Исключение!

Все необлагаемые виды премий поименованы в п.7 ст.217 НК РФ . В частности, это выплаты за выдающиеся достижения в различных областях (науке и технике, образовании, культуре и т. д.) согласно перечню, утвержденному Постановлением Правительства РФ от 06.02.2001 г. № 89.

Дата фактического получения дохода в виде премии (строка 100 формы 6-НДФЛ)

Для премиальных выплат 1-го вида дата фактического получения дохода определяется по «зарплатным» правилам, установленным п.2 ст.223 НК РФ . То есть в базе по НДФЛ такой доход признается в последний день месяца, за который он начислен. Но здесь есть одно НО! Для месячных премий этот порядок абсолютно применим. Но как быть, если премия выдается за квартал или более длительный промежуток времени (к примеру, год)?

Ранее ФНС России считала, что в данном случае нужно ориентироваться на дату подписания приказа о выплате квартальной (годовой) премии (письмо от 24.01.2017 г. № БС-4-11/1139). То есть в последний день месяца, которым датирован приказ, и нужно признать доход.

Для премиальных выплат 2-го вида дата фактического получения дохода определяется по общим правилам пп.1 п.1 ст.223 НК РФ , как день выплаты такого дохода (письмо ФНС России от 11.04.2017 г. № БС-4-11/6836@). Иными словами, когда премия будет перечислена на банковский счет работника или выдана ему из кассы организации, тогда и следует признать доход.

Дата исчисления НДФЛ с дохода в виде премии

В соответствии с абз.1 п.3 ст.226 НК РФ подоходный налог с «премиального» дохода исчисляется на дату его фактического получения, т. е.:

- для премии, являющейся частью зарплаты – это или последний день месяца, за который она начислена или день ее выплаты работнику;

- для премии, не являющейся частью зарплаты – это день ее выплаты работнику.

Дата удержания НДФЛ с дохода в виде премии (строка 110 формы 6-НДФЛ)

НДФЛ, исчисленный с дохода в виде премии, удерживается на дату его фактической выплаты (абз.1 п.4 ст.226 НК РФ ).

Срок перечисления НДФЛ с дохода в виде премии (строка 120 формы 6-НДФЛ)

Крайний срок уплаты налога, удержанного с дохода в виде премии, – это рабочий день, следующий за днем выплаты дохода (абз.1 п.6 ст.226 НК РФ , п.7 ст.6.1 НК РФ ).

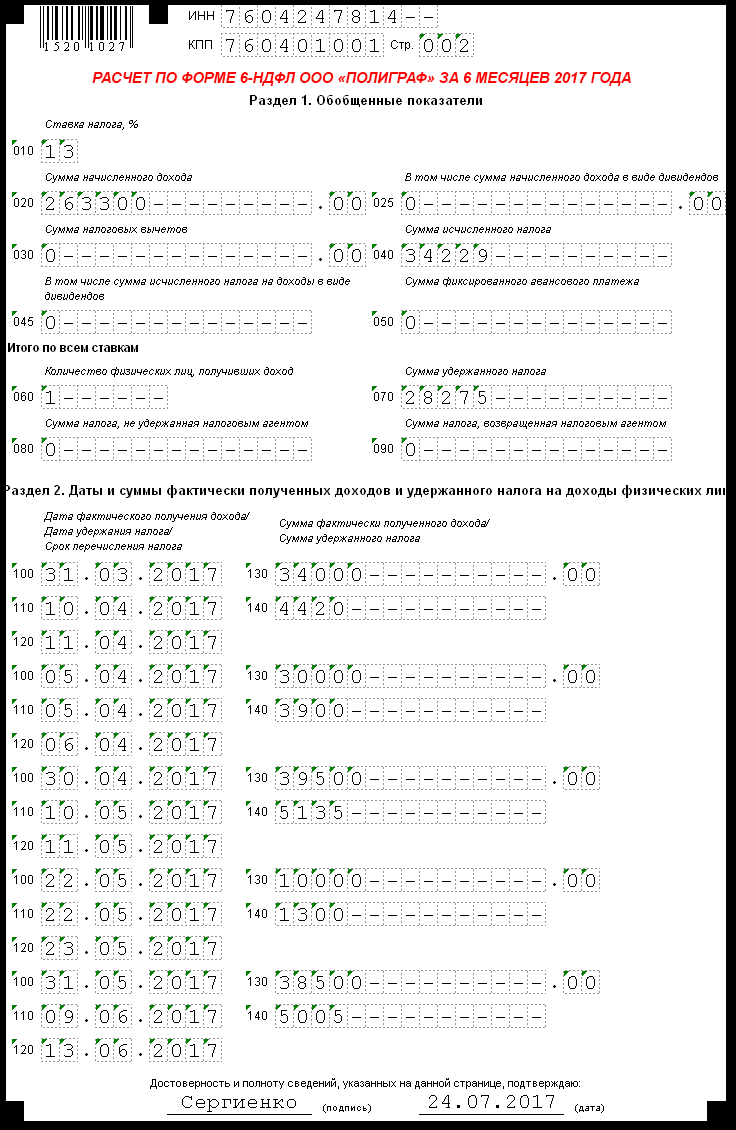

Премии в 6-НДФЛ: пример заполнения

Пример. ООО «Полиграф» в течение 1-го полугодия 2017 года произвело следующие выплаты в пользу сотрудника Иванова А. Ю. (Стандартные налоговые вычеты по НДФЛ физлицу не предоставлялись.)

| Месяц начисления дохода, руб. | Вид дохода | Сумма начисленного дохода, руб. | НДФЛ с дохода (13%), руб. | Дата выплаты дохода |

| Январь 2017 | Зарплата | 20 000 | 2 600 | 10.02.2017 |

| Премия по итогам месяца | 10 000 | 1 300 | 10.02.2017 | |

| Февраль 2017 | Зарплата | 23 000 | 2 990 | 10.03.2017 |

| Премия по итогам месяца | 12 500 | 1 625 | 10.03.2017 | |

| Март 2017 | Зарплата | 22 300 | 2 899 | 10.04.2017 |

| Премия по итогам месяца | 11 700 | 1 521 | 10.04.2017 | |

| Апрель 2017 | Зарплата | 25 000 | 3 250 | 10.05.2017 |

| Премия по итогам месяца | 14 500 | 1 885 | 10.05.2017 | |

| Май 2017 | Зарплата | 24 500 | 3 185 | 09.06.2017 |

| Премия по итогам месяца | 14 000 | 1 820 | 09.06.2017 | |

| Июнь 2017 | Зарплата | 28 000 | 3 640 | 10.07.2017 |

| Премия по итогам месяца | 17 800 | 2 314 | 10.07.2017 | |

| ИТОГО: | Х | 223 300 | 29 029 | Х |

Помимо этого, работнику была выплачена:

- 05.04.2017 г. – премия за 2016 год в размере 30 000 руб. (на основании приказа от 27.03.2017 г.);

- 22.05.2017 г. – премия к 50-летнему юбилею в размере 10 000 руб. (на основании приказа 19.05.2017 г.).

Других выплат и вознаграждений в пользу физлиц Общество в течение указанного периода не производило.

Организация заполнила расчет по форме 6-НДФЛ за полугодие 2017 года следующим образом.

Раздел 1 расчета 6-НДФЛ

Заполняется нарастающим итогом с начала 2017 года (в нашем примере до конца июня 2017 года).

по строке 010 – 13 / указывается ставка, по которой исчисляется и удерживается НДФЛ с доходов физлиц;

по строке 030 – 0 / указывается сумма налоговых вычетов, предоставленных физлицам за период январь – июнь 2017 года;

по строке 060 – 1 / указывается количество физлиц, получивших доход по всем налоговым ставкам за период январь – июнь 2017 года;

Раздел 2 расчета 6-НДФЛ

Заполняется только за последние 3 месяца отчетного периода (в нашем примере за апрель – июнь 2017 года).

Сведения о первой выплате.

Обратите внимание!

Мартовская зарплата попадет в форму 6-НДФЛ за полугодие 2017 года, а вот июньская – нет. Дело в том, что соответствующие операции отражаются в разделе 2 расчета в периоде их завершения.

по строке 100 – 31.03.2017 / указывается дата фактического получения дохода; для зарплаты / месячной премии, относящейся к оплате труда, – это последний день месяца, за который она начислена (абз.1 п.2 ст.223 НК РФ );

по строке 110 – 10.04.2017 / указывается дата удержания НДФЛ с зарплаты / месячной премии; совпадает с датой их выплаты физлицам (абз.1 п.4 ст.226 НК РФ );

по строке 120 – 11.04.2017 / указывается крайний срок перечисления НДФЛ; для зарплаты / месячной премии – это день, следующий за днем ее выплаты (абз.1 п.6 ст.226 НК РФ );

Имейте в виду!

В строке 120 раздела 2 формы 6-НДФЛ указывается предельный срок уплаты налога, установленный НК РФ, а не дата фактического перечисления его в бюджет налоговым агентом.

по строке 140 – 4 420 / указывается НДФЛ, удержанный с заработной платы и месячной премии, выплаченных физлицам.

Поскольку у зарплаты и месячной премии совпадают даты получения дохода, удержания и перечисления налога, соответствующие выплаты объединяются в единый блок (стр. 100 – 140).

Сведения о второй выплате.

по строке 100 – 05.04.2017 / указывается дата фактического получения дохода; для премии за период, превышающий один месяц, – это день ее выплаты (пп.1 п.1 ст.223 НК РФ );

по строке 110 – 05.04.2017 / указывается дата удержания НДФЛ с премии, совпадает с датой ее выплаты физлицам (абз.1 п.4 ст.226 НК РФ );

по строке 120 – 06.04.2017 / указывается крайний срок перечисления НДФЛ, для премии – это день, следующий за днем ее выплаты (абз.1 п.6 ст.226 НК РФ );

по строке 140 – 3 900 / указывается НДФЛ, удержанный с премии, выплаченной физлицам.

Сведения о третьей выплате (расшифровку строк смотрите выше).

по строке 100 – 30.04.2017;

по строке 110 – 10.05.2017;

по строке 120 – 11.05.2017;

по строке 140 – 5 135.

Сведения о четвертой выплате.

по строке 100 – 22.05.2017 / указывается дата фактического получения дохода; для премии, не относящейся к оплате труда, – это день ее выплаты (пп.1 п.1 ст.223 НК РФ );

по строке 110 – 22.05.2017 / указывается дата удержания НДФЛ с премии, совпадает с датой ее выплаты физлицам (абз.1 п.4 ст.226 НК РФ );

по строке 120 – 23.05.2017 / указывается крайний срок перечисления НДФЛ, для премии – это день, следующий за днем ее выплаты (абз.1 п.6 ст.226 НК РФ );

по строке 140 – 1 300 / указывается НДФЛ, удержанный с премии, выплаченной физлицам.

Сведения о пятой выплате (расшифровку строк смотрите выше).

по строке 100 – 31.05.2017;

по строке 110 – 09.06.2017;

по строке 120 – 13.06.2017;

Имейте в виду!

Если крайний срок перечисления НДФЛ выпадает на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день (п.7 ст.6.1 НК РФ ).

по строке 140 – 5 005.

Заполненный образец расчета по форме 6-НДФЛ ООО «Полиграф» за 6 месяцев 2017 года с отражением дохода в виде премии смотрите ниже.

Похожие статьи:

Полное или частичное копирование материалов запрещено. При согласованном использовании материалов прямая индексируемая ссылка на источник обязательна: Премии в 6-НДФЛ

Статья написана по материалам сайтов: www.kontur-extern.ru, www.zarplata-online.ru, www.yarbuh76.ru.

»