Календарь налоговых платежей 2024

В этой публикации читатель найдет налоговый календарь на 2019 год. Документ призван помочь бухгалтерам, руководителям предприятий и индивидуальным предпринимателям. Уточнять сроки сдачи отчетности и уплаты налогов приходится ежегодно. Изменения в календаре происходят не только в связи с меняющимися графиками выходных и праздничных дней. Ситуацию осложняют и регулярные изменения налогового законодательства, отменой прежних форм и видов отчетности, появление новых.

В данном материале опубликованы сроки сдачи отчетности и уплаты налогов в 2019 году. Не будет лишним занести эту статью в закладки, поскольку не исключены изменения сроков в течение 2019 года. Мы, в свою очередь, будем отслеживать эти изменения и вносить в эту страницу соответствующие изменения.

Очень важно своевременно предоставлять отчетность, так как за нарушение сроков сдачи отчетности, контролирующие органы кроме начисления штрафа с недавних пор имеют право заблокировать расчетные банковские счета.

Содержание

- Налоговый календарь на 2019 год: сроки сдачи отчетности

- Налоговый календарь на 2019 год: сроки уплаты налогов

- Календарь уплаты налогов в 2019 году таблица

- Налоговый календарь на 2019 год

- НАЛОГОВЫЙ КАЛЕНДАРЬ НА 2019 ГОД: СРОКИ СДАЧИ ОТЧЕТНОСТИ

- ОТЧЕТНОСТЬ ДЛЯ ИП С НАЕМНЫМИ РАБОТНИКАМИ В 2019 ГОДУ

- НАЛОГОВЫЙ КАЛЕНДАРЬ НА 2019 ГОД: СРОКИ УПЛАТЫ НАЛОГОВ

- Календарь уплаты страховых взносов в 2019 году

- Тоже может быть полезно:

- Комментарии

- Сроки уплаты налогов в 2019 году: таблица, календарь

- Федеральные налоги коммерческого характера

- Сроки выплат по региональным сборам

- Период выплат по муниципальным налогам

- Сроки уплаты сборов по спецрежимам налогообложения ЕНВД и УСН

- Отчисления страховых взносов

- Общая таблица за 1 квартал

- Пени в случае просрочки платежей

Налоговый календарь на 2019 год: сроки сдачи отчетности

Ниже размещен календарь сдачи отчетности на 2019 год. Мы собрали все данные в единую таблицу. Документ достаточно объемный, поэтому рекомендуем выбрать отчеты, относящиеся к вашей деятельности. Информация о том, кто конкретно сдает тот или иной отчет, размещена в третьем столбце таблицы.

Крайний срок сдачи

Наименоваие отчета и принимающий орган

Декларация по НДПИ за декабрь 2018 года в ИФНС

Юр. лица — пользователи недр

Отчет об образовании, использовании, обезвреживании и размещении отходов (за исключением статистической отчетности) за 2018 год в ТУ природных ресурсов и экологии

Юр. лица и ИП, деятельность которых связана с возникновением отходом

СЗВ-М за декабрь 2018 года

Юр. лица и ИП с наемными работниками

Единая упрощенная налоговая декларация за 4 квартал 2018 года в ИФНС

Юр. лица и ИП, деятельность которых в отчетном периоде не велась

Сведения о среднесписочной численности за 2018 год в ИФНС

Юр. лица и ИП, нанимавшие работников в данный период

Декларация по водному налогу за 2018 год в ИФНС

Юр. лица и ИП, использующие водные объекты

Декларация по ЕНВД за 2018 год в ИФНС

Юр. лица и ИП, применяющие ЕНВД

ДСВ-3 за 4 квартал 2018 года в ПФР

Юр. лица и ИП, уплачивающие доп. взносы на накопительную часть пенсии

Журнал учета полученных и выставленных счетов-фактур за 4 квартал 2018 года в электронной форме в ИФНС

Экспедиторы, посредники, застройщики

Декларация по косвенным налогам за декабрь 2018 года в ИФНС

Юр. лица и ИП, уплачивающие НДС и акцизы при импорте товаров в РФ и стран-членов ЕАЭС

4-ФСС (бумажный) за 2018 год в ФСС

Юр. лица и ИП с наемными сотрудниками, численностью менее 25 человек

4-ФСС (электронный) за 2018 год в ФСС

Юр. лица и ИП с наемными работниками численностью 25 и более человек

Декларация по НДС за 4 квартал 2018 год в ИФНС

Плательщики НДС; налоговые агенты

Единый расчет по страховым взносам в ИФНС за 2018 год

Юр. лица и ИП с наемными работниками

Декларация по НДПИ за декабрь 2018 года в ИФНС

Юр. лица и ИП — пользователи недр

2 ТП-отходы в ТУ Росприроднадзора

Юр. лица и ИП, производящие отходы

Декларация по транспортному налогу за 2018 год в ИФНС

Юр. лица, владеющие транспортными средствами

Налоговая декларация по земельному налогу за 2018 год в ИФНС

Юр. лица, владеющие земельными участками

СЗВ-М за январь 2019 года в ПФР

Юр. лица и ИП с наемными работниками

Декларация по косвенным налогам за январь 2019 года в ИФНС

Юр. лица и ИП, уплачивающие НДС в связи с импортом продукции в РФ из государств — членов ЕАЭС

Декларация по налогу на прибыль за январь 2019 года в ИФНС

Юр. лица с доходами более 15 миллионов руб. за последний квартал в течение последнего года, сдают декларацию и каждый месяц платят налог

Налоговый расчет по налогу на прибыль за январь 2019 года в ИФНС

Юр. лица-налоговые агенты, исчисляющие ежемесячные авансовые платежи на основе фактически полученной прибыли

Декларация по НДПИ за январь 2019 года в ИФНС

Юр. лица и ИП — пользователи недр

СВЗ-СТАЖ за 2018 год в ИФНС

Юр. лица и ИП с наемными работниками

Сведения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме не удержанного налога за 2019 год в ИФНС

Юр. лица и ИП – налоговые агенты по НДФЛ

Декларация о плате за негативное воздействие на окружающую среду за 2019 год в Росприроднадзор

Юр. лица и ИП, обязанные вносить плату за негативное воздействие на окружающую среду

СЗВ-М за февраль 2019 года в ПФР

Юридические лица и ИП с наемными работниками

Декларация по косвенным налогам за февраль 2019 года в ИФНС

Юр. лица и ИП, уплачивающие НДС в рамках импорта товаров в РФ из стран — членов ЕАЭС

Декларация по налогу на прибыль за 2018 в ИФНС

Юр. лица, вне зависимости от порядка уплаты авансовых платежей

Декларация по налогу на прибыль за февраль 2019 года в ИФНС

Юр. лица, уплачивающие авансовые платежи из фактически полученной прибыли

Годовой отчет о деятельности в РФ по налогу на прибыль организаций за 2018 год в ИФНС

Иностранные организации, осуществляющие деятельность в РФ посредством постоянного представительства

Декларация по налогу на имущество за 2018 год в ИФНС

Юр. лица — собственники имущества

Годовая бухгалтерская отчетность за 2018 год в ИФНС

Юр. лица, обязанные вести бухгалтерский учет

Аудиторское заключение вместе с годовой бухгалтерской отчетностью за 2018 год в ИФНС

Юр. лица, подлежащие обязательному аудиту

Декларация по УСН за 2018 год в ИФНС

Декларация по ЕСХН за 2018 год в ИФНС

Юр. лица и ИП – сельскохозяйственные товаропроизводители

6-НДФЛ за 2018 год в ИФНС

Юр. лица и ИП — налоговые агенты по НДФЛ

2-НДФЛ за 2018 год в ИФНС

Юр. лица и ИП — налоговые агенты по НДФЛ

СЗВ-М за март 2019 года в ПФР

Юр. лица и ИП с наемными работниками

Документы о подтверждении вида деятельности в ФСС

Юр. лица, зарегистрированные в 2017 году или ранее

Декларация по водному налогу за 1 квартал 2019 года в ИФНС

Юр. лица, владеющие водными объектами

Декларация по ЕНВД за 1 квартал 2019 год в ИФНС

Юр. лица и ИП на ЕНВД

Журнал учета полученных и выставленных счетов-фактур за 1 квартал 2019 года в электронном виде в ИФНС

Экспедиторы, посредники, застройщики.

Единая упрощенная налоговая декларация за 1 квартал 2019 года в ИФНС

Юр. лица и ИП, не имеющие объектов налогообложения

4-ФСС за 1 квартал 2019 год на бумаге в ФСС

Юр. лица и ИП, с наемными работниками численностью менее 25 человек

Декларация по НДС за 1 квартал 2019 года в ИФНС

Юр. лица и ИП, налоговые агенты, которые освобождены от обязанностей налогоплательщика или не являются плательщиками и организации, реализующие товары и услуги, освобожденные от налогообложения

4-ФСС за за 1 квартал 2019 года в электронной форме в ФСС

Юр. лица и ИП с наемными работниками численностью более 25 человек

Декларация по налогу на прибыль за 1 квартал 2019 года в ИФНС

Юр. лица, которые отчитываются ежеквартально

Декларация по налогу на прибыль за март 2019 года в ИФНС

Юр. лица, которые отчитываются ежемесячно

Налоговый расчет по налогу на прибыль за март или 1 квартал 2019 года в ИФНС

Юр. лица, являющиеся налоговыми агентами по налогу на прибыль

Декларация УСН за 2018 год

ИП, применяющие УСН

6-НДФЛ за 1 квартал 2019 года в ИФНС

Юр. лица и ИП — налоговые агенты по НДФЛ

Единый расчет по страховым взносам за 1 квартал 2019 года в ИФНС

Юр. лица и ИП, с наемными работниками

Расчет по налогу на имущество по авансовым платежам за 1 квартал 2019 года в ИФНС

Юр. лица, являющиеся плательщиками налога

СЗВ-М за апрель 2019 года в ПФР

Юр. лица и ИП с наемными работниками

Уведомление о контролируемых сделках за 2018 год в ИФНС

Юр. лица и ИП, совершавшие контролируемые сделки

Декларация по налогу на прибыль за апрель 2019 года в ИФНС

Юр. лица, которые отчитываются ежемесячно

Налоговый расчет по налогу на прибыль за апрель 2019 года в ИФНС

Юр. лица, являющиеся налоговыми агентами, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли

СЗВ-М за май 2019 года в ПФР

Юр. лица и ИП с наемными работниками

СЗВ-М за июнь 2018 года в ПФР

Юр. лица и ИП с наемными работниками

4-ФСС за полугодие 2019 года на бумаге в ФСС

Юр. лица и ИП с наемными работниками численностью менее 25 человек

Декларация по водному налогу за 2 квартал 2019 года в ИФНС

Юр. лица и ИП, владеющие водными объектами

Единая упрощенная налоговая декларацию за 2 квартал 2019 года в ИФНС

Юр. лица и ИП при отсутствии объектов налогообложения

Декларация по ЕНВД за 2 квартал 2019 года в ИФНС

Юр. лица и ИП, на ЕНВД

Журнал учета полученных и выставленных счетов-фактур за 2 квартал 2019 года в электронной форме в ИФНС

Экспедиторы, посредники, застройщики.

4-ФСС за полугодие 2019 года в электронной форме в ФСС

Юр. лица и ИП с наемными работниками численностью более 25 человек

Декларация по НДС за 2 квартал 2019 года в ИФНС

Юр. лица и ИП, являющиеся налоговыми агентами, компании которые освобождены от обязанностей налогоплательщика или не являются плательщиками и организации, реализующие товары и услуги освобожденные от налогообложения

Декларация по налогу на прибыль за 2 квартал 2018 года в ИФНС

Юр. лица, которые отчитываются поквартально

Декларация по налогу на прибыль за июнь 2019 года в ИФНС

Юр. лица, которые отчитываются ежемесячно

Налоговый расчет по налогу на прибыль за июнь или 2 квартал 2019 года в ИФНС

Юр. лица — налоговые агенты по налогу на прибыль

Единый расчет по страховым взносам за полугодие 2019 года в ИФНС

Юр. лица и ИП с наемными работниками

Расчет по налогу на имущество по авансовым платежам за 2 квартал 2019 года в ИФНС

Юр. лица и ИП, являющиеся плательщиками налога

6-НДФЛ за полугодие 2018 года в ИФНС

Юр. лица и ИП, являющиеся налоговыми агентами по НДФЛ

СЗВ-М за июль 2019 года в ПФР

Юридические лица и ИП с наемными работниками

Декларация по налогу на прибыль за июль 2019 года в ИФНС

Юр. лица, которые отчитываются ежемесячно

Налоговый расчет по налогу на прибыль за июль 2019 года в ИФНС

Юр. лица, являющиеся налоговыми агентами по налогу на прибыль

СЗВ-М за август 2019 года в ПФР

Юр. лица и ИП, применяющие наемный труд

Декларация по налогу на прибыль за август 2019 года в ИФНС

Юр. лица, отчитывающиеся ежемесячно

Налоговый расчет по налогу на прибыль за август 2019 года в ИФНС

Юр. лица, являющиеся налоговыми агентами по налогу на прибыль

СЗВ-М за сентябрь 2019 в ПФР

Юр. лица и ИП с наемными работниками

Единая упрощенная налоговая декларация за 3 квартал 2019 года в ИФНС

Юр. лица и ИП, не имеющие объекты налогообложения

Декларация по водному налогу за 3 квартал 2019 года в ИФНС

Юр. лица и ИП у которых есть водные объекты

Декларация по ЕНВД за 3 квартал 2019 года в ИФНС

Юр. лица и ИП на ЕНВД

Журнал учета полученных и выставленных счетов-фактур за 3 квартал 2019 года в электронной форме в ИФНС

Экспедиторы, посредники, застройщики

4-ФСС за 9 месяцев 2019 года на бумаге в ФСС

Юр. лица и ИП с наемными работниками численностью менее 25 человек

Декларация по НДС за 3 квартал 2019 года в ИФНС

Юр. лица и ИП — плательщики, налоговые агенты, компании которые освобождены от обязанностей налогоплательщика или не являются плательщиками и организации, реализующие товары и услуги

4-ФСС за полугодие 2019 года в электронной форме в ФСС

Юр. лица и ИП с наемными работниками численностью более 25 человек

Декларация по налогу на прибыль за сентябрь или 3 квартал 2019 года в ИФНС

Юр. лица и ИП, отчитывающиеся ежемесячно

Налоговый расчет по налогу на прибыль за сентябрь или 3 квартал 2019 года в ИФНС

Юр. лица — налоговые агенты по налогу на прибыль

Единый расчет по страховым взносам за 9 месяцев 2019 года в ИФНС

Юр. лица и ИП с наемными работниками

Расчет по налогу на имущество по авансовым платежам за 3 квартал 2019 года

Юр. лица — плательщики налога

6-НДФЛ за 9 месяцев 2019 года в ИФНС

Юр. лица и ИП, являющиеся налоговыми агентами по НДФЛ

СЗВ-М за октябрь 2019 года в ПФР

Юр. лица и ИП с наемными работниками

Декларация по налогу на прибыль за октябрь 2019 года в ИФНС

Юр. лица, которые отчитываются ежемесячно

Налоговый расчет по налогу на прибыль за октябрь 2019 года в ИФНС

Юр. лица — налоговые агенты по налогу на прибыль

СЗВ-М за ноябрь 2019 года в ПФР

Юр. лица и ИП с наемными работниками

Декларация по налогу на прибыль за ноябрь 2019 года в ИФНС

Юр. лица, которые отчитываются ежемесячно

Налоговый расчет по налогу на прибыль за ноябрь 2019 года в ИФНС

Юр. лица — налоговые агенты по налогу на прибыль

Налоговый календарь на 2019 год: сроки уплаты налогов

В этой таблице вы найдете крайние сроки оплаты налогов, сборов и страховых взносов, а также КБК для данных платежей. Как бухгалтера, так и ИП должны иметь под рукой налоговый календарь на 2019 год для РФ.

Календарь уплаты налогов в 2019 году таблица

Статьи по теме

Смотрите точные сроки уплаты налогов в 2019 году. Скачайте налоговый календарь бухгалтера, таблицы со сроками перечисления всех налогов и страховых взносов.

Сроки уплаты всех налогов и страховых взносов (кроме травматизма) установлены в Налоговом кодексе. Но точные даты могут меняться из года в год. Это связано с тем, что крайний срок уплаты может выпасть на нерабочий день. Тогда дата уплаты налога или взноса передвигается на ближайший рабочий день, следующий за выходными.

Нерабочими считаются суббота и воскресенье – это календарные выходные дни. Нерабочие праздничные дни устанавливает Трудовой кодекс (ст.11, ст.112 ТК РФ). Кроме того, Правительство ежегодно издает постановление о переносе выходных дней. В 2019 году перенос выходных определяется Постановлением Правительства №1163 от 01.10.2018г.

Чтобы вам не пришлось собирать информацию из трех разных источников, мы составили календарь бухгалтера на 2019 год со сроками уплаты всех налогов в удобных таблицах.

Налоговый календарь на 2019 год

В этом материале читатель найдет налоговый календарь на 2019 год. Документ окажется полезен как ИП, осуществляющим деятельность самостоятельно, без использования труда наемных работников, так и предпринимателям, применяющих наемный труд.

Для удобства читателей вся информация представлена в виде наглядных таблиц. Это поможет заблаговременно подготовиться к сдаче отчетности и уплате налогов всем ИП вне зависимости от системы налогообложения. В название каждого налога и отчета включена ссылка, перейдя по которой, вы сможете получить полную информацию о данном отчете или налоге.

На момент публикации налогового календаря на 2019 год не все статьи о налогах и отчетах актуализированы в связи с недостатком информации об изменениях законодательства в 2019 году. Как правило важные изменения принимаются ближе к Новому году, к этому же времени все эти статьи будут актуализированы и на этом сайте.

Изменения налогового законодательства РФ происходят регулярно, что отражается на правилах сдачи отчетности или уплаты налогов. Все эти изменения отслеживаются редакцией сайта Tbis и отражаются в соответствующих статьях. Поэтому чтобы всегда быть в курсе актуальной ситуации в налоговом законодательстве, вам достаточно занести эту страницу в закладки и время от времени возвращаться к ней. Это поможет вам заранее знать срок уплаты налога или сдачи отчетности в 2019 году.

НАЛОГОВЫЙ КАЛЕНДАРЬ НА 2019 ГОД: СРОКИ СДАЧИ ОТЧЕТНОСТИ

В таблице ниже представлены отчеты, которые должны сдавать ИП с наемными работниками и ИП без наемных работников.

Декларация по расчёту НДС (передаётся только в электронном формате, начиная с 2015 года)

за 4 квартал 2018 года – 25 января 2019 года;

за 1 квартал 2019 года – 25 апреля 2019;

за 2 квартал 2019 года – 25 июля 2019;

за 3 квартал 2019 года – 25 октября 2019.

За 2018 год – до 30 апреля 2019 года

Декларация по форме 4-НДФЛ (о будущих прибылях)

До 5 дней после завершения месяца, в котором была получена прибыль

За 2018 год – до 30-го апреля 2019 года

за 4 квартал 2018 года – 20 января 2019;

за 1 квартал 2019 года – 20 апреля 2019;

за 2 квартал 2019 года – 20 июля 2019;

за 3 квартал 2019 года – 20 октября 2019.

Декларация по ЕСХН

За 2018 год – 31 марта 2019 года.

Отчетность не предусмотрена. Необходима подача заявления на применение ПСН .

Не позднее, чем за 10 дней до начала применения патентной системы налогообложения.

ОТЧЕТНОСТЬ ДЛЯ ИП С НАЕМНЫМИ РАБОТНИКАМИ В 2019 ГОДУ

В этой таблице представлена отчетность только для ИП с наемными работниками. ИП, не применяющие наемный труд, данные отчеты не сдают.

Место предоставления отчета

Крайний срок предоставления отчета

Приказом ФНС России от 14.10.2015 № ММВ-7-11/450

Сдается ежеквартально. Последнее число первого месяца следующего квартала:

за 2018 год – до 1.04.2019;

за 1 квартал 2019 года – до 30.04.2019;

за 2 квартал 2019 года – до 31.07.2018;

за 3 квартал 2019 года – до 31.10.2019.

Приказом ФНС России от 30.10.2015 № ММВ-7-11/485

Сдается один раз в год.

НДФЛ с признаком 1 – до 01.04.2019;

НДФЛ с признаком 2 – до 01.03.2019 года.

Приказом ФНС России от 10.10.2016 № ММВ-7-11/551

Отчет на бумаге (при среднесписочной численности работников до 25 человек) – до 15 числа второго месяца, следующего за отчетным кварталом:

за 4 квартал 2018 года – до 15.02.2019;

за 1 квартал 2019 года – до 15.05.2019;

за 2 квартал 2019 года – до 15.08.2019;

за 3 квартал 2019 года – до 15.11.2019.

Отчет в электронном виде (если работников в больше 25):

за 4 квартал 2018 года – до 20.02.2019;

за 1 квартал 2019 года – до 20.05.2019;

за 2 квартал 2019 года – до 20.08.2019;

за 3 квартал 2019 года – до 20.10.2019.

приказом ФНС России от 29.03.2007 № ММ-3-25/174

Сдается один раз в год – до 20 января 2019 года.

Постановлением Правления ПФ РФ от 07.12.2016 N 1077п

Сдается ежемесячно до 15-го числа месяца, следующего за отчетным: за декабрь 2018 г. – до 15.01.2019; до 15.02; 15.03; 15.04; 15.05; 15.06; 15.07; 15.08; 15.09; 15.10; 15.11; 15.12.

Постановлением Правления ПФР от 11.01.2017 № 3п

Сдается один раз в год. За 2018 год – до 1.03.2019.

Приказом ФСС от 07.06.2017 № 275

Сдается ежеквартально. До 20 (25), в зависимости от формата отчета, следующего месяца за отчетным кварталом.

Отчет на бумаге:

за 4 квартал 2018 года – до 20.01.2019;

за 1 квартал 2019 года – до 20.04.2019;

за 2 квартал 2019года – до 20.07.2019;

за 3 квартал 2019 года – до 20.10.2019.

Отчет в электронном виде:

за 4 квартал 2018 года – до 25.01.2019;

за 1 квартал 2019 года – до 25.04.2019;

за 2 квартал 2019 года – до 25.07.2019;

за 3 квартал 2019 года – до 25.10.2019.

НАЛОГОВЫЙ КАЛЕНДАРЬ НА 2019 ГОД: СРОКИ УПЛАТЫ НАЛОГОВ

Уплата налогов в 2019 году для ИП без наемных работников и для ИП, применяющих наемный труд

До 25.01.2019; 25.02.2019; 25.03.2019 за 4 квартал 2018.

Далее, равными долями до 25 числа каждого месяца по итогам прошедшего квартала (25.04; 25.05; 25.06. 25.07; 25.08; 25.09. 25.10; 25.11; 25.12.)

До 15.07.2019 за 2018 год

Авансовые платежи и налог УСН

До 25.04.2019 оплата авансового платежа за 1 квартал 2019

До 30.04.2019 оплата налога за 2018 год

До 25.07.2019 оплата авансового платежа за 2 квартал 2019

До 25.10.2019 оплата авансового платежа за 3 квартал 2019

Налог на вмененный доход

До 25.01.2019 оплата ЕНВД за 4 квартал 2018 года

До 25.04.2019 года оплата ЕНВД за 1 квартал 2018 года

До 25 07.2019 года оплата ЕНВД за 2 квартал 2019 года

До 25.10.2019 оплата ЕНВД за 3 квартал 2019 года

Единый сельскохозяйственный — налог

До 31.03.2019 года оплата налога за 2018 год

До 25.07.2019 года оплата авансового платежа ЕСХН за 2019 год

Календарь уплаты страховых взносов в 2019 году

Все ИП, вне зависимости от наличия или отсутствия у них наемных работников, а также системы налогообложения, величины доходов и расходов, уплачивают фиксированные взносы на обязательное пенсионное и медицинское страхование. В нижеследующей таблице вы найдете сроки уплаты страховых взносов в 2019 году.

Необходимо отметить, что в некоторых случаях выгоднее платить страховые взносы задолго до предельного срока. Речь идет об ИП, применяющих ЕНВД или УСН. ИП на этих системах налогообложения имеют право на уменьшение авансового платежа УСН или ЕНВД на размер уплаченных страховых взносов. Подробности вы найдете в этих публикациях:

На обязательное пенсионное страхование

До 31.12.2018 года за 2018 год

До 31.12.2019 года за 2019 год

На обязательное медицинское страхование

До 31.12.2018 года за 2018 год

До 31.12.2019 года за 2019 год

До 01.04.2019 года за 2018 год

Также рекомендуем следующие два материала, которые могут оказаться вам полезны:

Производственный календарь на 2019 год. Нужен предпринимателям и бухгалтерам для расчета рабочих часов, отпускных, командировочных и больничных.

Размер МРОТ в 2019 году. От размера МРОТ зависят страховые взносы, заработные платы, социальные пособия.

Страница содержит актуальную информацию на 18.09.2018

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Комментарии

ОтменитьДобавить комментарий

Нажимая на кнопку Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

Непременным элементом зала обслуживания клиентов или покупателей, согласно .

Согласно действующему законодательству РФ, базовая месячная доходность .

Количество и размер налогов индивидуального предпринимателя определяется .

Подоходный налог с зарплаты или НДФЛ – это основной прямой налог. Он удерживается .

Предлагаем вниманию читателей кредитный калькулятор онлайн 2019 года. Рассчитайте .

Дают ли ипотеку ИП? Такой вопрос интересует очень многих индивидуальных .

Вопрос о том, как получить кредит для ИП без справок является очень актуальным .

Для того чтобы получить кредит на открытие малого бизнеса в России стоит .

Сроки уплаты налогов в 2019 году: таблица, календарь

Юридические лица обязаны переводить большое количество сборов ФНС. В зависимости от особенностей деятельности и расположения юрлица налогов может быть одновременно до десятка. Также стоит учесть обязательные страховые отчисления, которые, как и налоги, имеют свои крайние дни уплаты. Разобраться в большом количестве дат и не допустить просрочки сложно, если под рукой нет наглядного пособия. Подробные сроки уплаты налогов в 2019 году для юридических лиц представлены ниже в виде таблицы. Наглядный налоговый календарь не позволит ошибиться в выплатах.

Федеральные налоги коммерческого характера

Под налогами коммерческого характера подразумеваются сборы, чаще всего взимаемые с прибыли. В данную категорию входят такие отчисления, как НДС и налог на прибыль. Рассматриваемые сборы следует рассчитывать исходя из фактической или предполагаемой прибыли организации (ИП) за отчетный период.

НДС подлежит ежемесячной уплате, то есть по три раза в каждый квартал. В налоговом календаре платежи условно разделены на четыре периода, каждый из которых имеет по три подгруппы: 1-ый, 2-ой и 3-ий квартальный платеж. Ежемесячные отчисления должны быть переведены на счет не позднее 25-го числа. Исключением являются случаи, когда установленный срок приходится на праздничный или выходной день. Тогда крайний день уплаты передвигается на ближайший будний. В 2019 году сроки оплаты НДС увеличились в 4 месяцах: в феврале, марте, августе и сентябре.

Следует учесть, что за четвертый квартал 2019 года сборы по НДС должны будут переводиться уже в 2024 году. Точно так же за последний квартал 2018 года переводы осуществляются в 2019.

НДС уплачивается одинаково для всех плательщиков.

Второй коммерческий налог – налог на прибыль. Сроки его оплаты могут отличаться в зависимости от характеристик организации, а также установленных ФНС правил. Существует несколько вариантов, как можно заплатить сбор:

- ежеквартальные авансовые;

- ежемесячные авансовые платежи по налогу;

- доплата по итогам квартала при выплаченных ежемесячных авансовых платежах;

- ежемесячные на фактическую прибыль.

Организации и ИП, которые зарабатывают меньше 15 млн. за квартал или 60 млн. в год, должны перечислять средства каждый квартал не позднее 28 числа месяца, следующего за отчетным периодом. Как и в случае с НДС, график меняется, если дата попадает на выходной.

Те организации, которые получают более 15 млн. прибыли за квартал, обязаны платить:

- Ежемесячные отчисления на основании фактической прибыли. Чтобы получить доступ к такой системе сборов, необходимо дополнительно подать заявление в региональный отдел ИФНС.

- Ежемесячные авансовые платежи плюс доплаты по графику по итогам квартала. Данная система отчислений действует для тех организаций, которые получают более 60 млн. в год, но не подали заявление на бухгалтерский расчет налога на основании фактической прибыли.

При расчетах на основе фактической выручки средства необходимо переводить не позднее 28-го числа месяца, следующего за отчетным. Если выбран ежемесячный аванс, перевод осуществляется в тот же месяц, в котором получена прибыль. Доплата производится в следующем месяце также не позднее 28-го числа.

Сроки уплаты налога на прибыль в 2019 году, таблица:

| Вид выплат | Крайние сроки | ||

| Ежеквартально | 1 квартал – 28.04 | Полугодие 2019 года – 30.07 | 3 квартал – 29.10 |

| Ежемесячные авансы | Не позднее 28 числа текущего месяца | ||

| Доплаты | Не позднее 28 числа следующего месяца | ||

| Ежемесячные отчисления по факт. прибыли | Не позднее 28 числа следующего месяца | ||

Сроки выплат по региональным сборам

В регионах действуют дополнительные налоги: на собственность юрлиц, азартную индустрию и транспорт. Размер налога, а также сроки и периодичность выплат устанавливает администрация региона. Узнать точные даты можно в официальном представительстве ФНС по региону, а также на налоговом сайте субъекта.

Основные ограничения по датам:

- при уплате налога на имущество – независимо от периодичности выплат, все даты устанавливаются регионом;

- при сборах на игорный бизнес – выплаты осуществляются ежемесячно, не позднее 20-го числа следующего за отчетным календарного месяца;

- при отчислениях за транспорт – все сроки определяются региональным правительством.

Период выплат по муниципальным налогам

В муниципалитетах устанавливаются дополнительные сборы для юридических лиц. Это могут быть земельные налоги, а также торговые сборы. В 2019 году земельный налог действует во всех муниципалитетах, а торговый сбор существует только в Санкт-Петербурге, Москве и Севастополе. Сроки уплаты данных налогов определяет правительство административной единицы. Чтобы узнать точные даты, необходимо обратиться в представительство ФНС. Ниже приведены общие даты, позднее которых не могут производиться выплаты без начисления пеней:

- земельный налог без налоговых периодов – не раньше 1.02.2020;

- земельный налог с отчетными периодами – за 4 квартал не ранее 1.02.20, остальные даты определяются регионом;

- торговый сбор – ежеквартально, до 25-го числа месяца, который идет за отчетный периодом.

Незнание муниципальных дат, предназначенных для выплаты налогов, не освобождает от начислений пеней. По этой причине необходимо узнавать крайние сроки заблаговременно.

Сроки уплаты сборов по спецрежимам налогообложения ЕНВД и УСН

Особые режимы уплаты налогов на прибыль доступны только некоторым налогоплательщикам. Так, УСН могут использовать юрлица, которые на занимаются акцизным бизнесом, обладают штатом сотрудников до 100 человек, зарегистрированы в РФ, а также имеют годовой доход до 150 млн. рублей. Получить доступ к ЕНВД еще сложнее: данный тип налога на вмененный доход разрешен только компаниям с 14-ю видами деятельности и только за пределами столицы.

УСН платится по несколько частей авансовыми отчислениями: за 1 квартал, полугодие, девять месяцев, а затем за год. Независимо от того, является юрлицо ИП или ООО, сроки перевода авансов едины: не позднее 25-го числа месяца, следующего за кварталом. А вот при переводе годового налога существуют льготы для предпринимателей. Если компании должны отчислить средства не позднее 1 апреля следующего года, то ИП могут сделать это вплоть не позднее 30 апреля.

ЕНВД также платится за каждые три месяца. Выплата первых трех кварталов приходится на 2019 год, а за четвертый средства переводятся в январе 2024г. Сборы принимаются не позднее 25-го числа месяца, следующего за отчетный периодом.

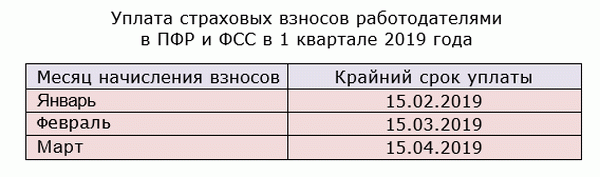

Отчисления страховых взносов

С 2017 году в НК РФ включили статьи о страховых взносах. Региональные отделы ФНС занимаются сбором большинства взносов во внебюджетные организации. Поэтому индивидуальным предпринимателям и организациям нужно уделять срокам данных выплат еще более пристальное внимание, чем раньше.

У ИП, которые не нанимали работников, список страховых отчислений ограниченный. Предпринимателям достаточно платить фиксированную сумму только за себя:

- в ПФР – не позднее 31 декабря;

- в ПФР (при сумме дохода более 300 тыс.) – не позднее 1 апреля следующего года;

- в ФФОМС – не позднее 31 декабря.

Организации, а также ИП с работниками должны выплачивать взносы и за сотрудников:

- в ПФР – не позднее 15-го числа следующего за отчетным месяца;

- в ФСС – тот же период;

- в ФФОМС – тот же период.

Как видно, сроки уплаты налогов в апреле 2019 года были передвинуты на день из-за выходных.

Также с заработной платы сотрудников платится НДФЛ. Сбор должен быть начислен не позднее дня, следующего за датой перевода з.п. налогоплательщика.

Общая таблица за 1 квартал

Для наглядности ниже представлен налоговый календарь, включающий в себя основные отчисления для юрлиц за 1 отчетный период 2019 года.

Сроки уплаты налогов за 1 квартал 2019 года, таблица:

Пени в случае просрочки платежей

Налоговый календарь на 2019 год и сроки уплаты конкретных налогов нужно тщательно изучить, чтобы бухгалтер не допустил просрочек. Задержки по платежам чреваты начислением пеней со стороны налоговиков.

Условия начисления пеней регулируются Налоговым кодексом РФ и Федеральным кодексом Российской Федерации. Дополнительные средства взимаются в предпринимателя или юрлица в том случае, если возникает просрочка на 1 и более дней. Пени вычисляются, начиная со дня, следующего за крайней датой уплаты налогов.

Размер взыскания зависит от статуса юридического лица:

- индивидуальные предприниматели платят 1/300 от ставки рефинансирования ЦБ РФ независимо от количества дней просрочки;

- организации уплачивают процент в размере 1/300 от ставки ЦБ в первые 30 дней, а с 31-го дня задержки процент возрастает до 1/150 ставки.

Юрлицо платит пени вместе с налогом, выплата которого задержалась, или вскоре после него. Если юрлицо не перечисляет накопившиеся проценты, они могут быть списаны со счета или получены через реализацию имущества.

От уплаты пеней освобождаются только те юридические лица, счета которых на период просрочки были заблокированы по решению административных или налоговых органов. В остальных случаях, даже при отсрочке, начисление процентов не приостанавливается.

Чтобы избежать дополнительных трат, необходимо нанять грамотного бухгалтера, который будет следовать установленному налоговому календарю для юридических лиц.

Статья написана по материалам сайтов: www.rnk.ru, tbis.ru, evle.ru.

»