Срок предоставления банковской гарантии по 223 фз

Согласно с 223-ФЗ, самым надежным методом обеспечить выполнение госконтракта, считается применение банковских гарантий. Являясь своего рода обязательством, а не системой взаиморасчетов между клиентом и финансовым учреждением, гарантии выступают в качестве инструмента. Его работа основана на том, что при неисполнении обязательств оговоренных контрактом, банк является гарантом, отвечающим за финансовую часть договора.

Содержание

- Отличия банковских гарантий по 222-ФЗ и 44-ФЗ?

- Банковские гарантии по 223-ФЗ и их разновидности

- Требования 223-ФЗ к банковским гарантиям

- Обоснования для получения гарантий

- Стоимость и размеры гарантий

- Как получить банковскую гарантию по 223-ФЗ

- Условия получения гарантии

- Что такое и зачем нужна банковская гарантия

- Отличия банковских гарантий по 223-ФЗ и 44-ФЗ

- Как проверить гарантию

- Срок действия банковской гарантии

- Как получить банковскую гарантию по 223-ФЗ

- Требования к банковской гарантии по нормам ФЗ-223

- Как проверить банковскую гарантию по 223-ФЗ?

- Требования к банковской гарантии

- Форма банковской гарантии по 223-ФЗ, образец

- Основные требования которые предъявляются к банковской гарантии по нормам 223-ФЗ

- Введение

- Зачем нужна банковская гарантия для госзакупок

- Соответствие по 44-ФЗ

- Какие кредитные организации могут выдавать гарантии?

- Требования к банковской гарантии по 223-ФЗ

Отличия банковских гарантий по 222-ФЗ и 44-ФЗ?

ФЗ №223 наиболее лоялен к участникам, занимающимся госзакупками. В нем установлен общий порядок для проведения деятельности по закупкам. В то же время ФЗ №44 ужесточает процедуру проведения госзакупок, установив определенные требования для всех участников контракта, как заказчику, так и поставщику услуг и продукции. Банки, также не являются исключением, в ФЗ №44 оговорены правила и для них.

Рассмотрим 3 самых основных отличия этих двух законопроектов при получении банковских гарантий:

Первое отличие

Согласно с ФЗ №44 все банковские гарантии должны быть внесены в единый реестр, сокращенно ЕРБГ. Это главное требование к выполнению, так как банковские гарантии, не внесенные в единую систему информации, не будут приняты заказчиком как гарантии обеспечивающие выполнение контракта. По введению банковских гарантий в ЕРБГ, возложены обязательства на Федеральное Казначейство Российской Федерации. Правила работы, основанные на с 223-ФЗ, не возлагают на участников госзакупок, обязательное внесение в реестр, банковских гарантий.

Второе отличие

Согласно ФЗ №44, не каждый банк, может выдавать гарантию. Для ее получения, необходимо обратится в финансовое учреждение, входящее в определенный перечень банков, которые соответствуют законодательным нормативам, и уполномочены регулировать сферу финансовых отношений, по данным контрактам госзакупок.

К таким банкам, выдвинуты конкретные требования:

- капитал банка должен быть не менее 1 млрд. рублей;

- должна быть лицензия на проведение подобной деятельности;

- опыт в подобной сфере деятельности, должен составлять как минимум 5 лет.

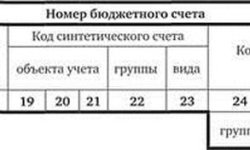

Всем банкам имеющим разрешение на выдачу банковских гарантий, присуждается код идентификации, эта процедура проходит в соответствии приказа №127 Министерства Финансов РФ от 18.12.2013г.

Третье отличие

Ссылаясь на статью 223-ФЗ банк, занимающийся выдачей банковских гарантий, не обязательно должен вноситься, в общий реестр банков Министерства финансов России. Но, не смотря на это, те же заказчики, требования к банкам выдвигают довольно жесткие. Банк, выдавший гарантию, должен находиться, минимум в топ-50 лучших банков, а то и в топ -10 по списку Минфина.

Банковские гарантии по 223-ФЗ и их разновидности

На основании ФЗ №223, существует три вида банковских гарантий:

- Банковская гарантия, выдается поставщику, который изъявил желание, принять участие в конкурсе или аукционе. Она обеспечивает заявку участника.

- Банковская гарантия на возвращения аванса.

- Банковская гарантия, обеспечивает выполнение контракта по госзакупкам.

Требования 223-ФЗ к банковским гарантиям

Какие же требования, согласно ФЗ №223, выдвинуты к банковским гарантиям? Как бы ни был лоялен закон, для получения банковских гарантий, все же существует ряд установленных правил. Согласно им, банковские гарантии:

- являются безотзывными;

- имеют определенный срок действительности (этот пункт обязателен);

- на протяжении трех дней, после получения гарантии, заказчик обязан либо подтвердить, либо отклонить ее;

- вся информация о сумме выплаты, при невыполнении поставщиком, своих обязательств, должна быть иметь конкретику;

- в ней должны быть оговорены обязательства каждой из сторон, участвующих в осуществлении действий, на которые предоставлена банковская гарантия.

Обоснования для получения гарантий

Многие заказчики, выставляют требования к поставщикам о наличии банковских гарантий в соответствии с 223-ФЗ, как одно из главных условий для участия в тендерах, по госзакупкам. В случае если такие требования не выставлены, все же целесообразным и оправданным действием будет получение банковских гарантий.

Это обусловлено следующими факторами:

- предоставление гарантий, обходится значительно дешевле, чем оформление кредита на коммерческой основе.При этом она не помешает, если понадобится взять кредит (оформить 2 кредита, намного сложнее, чем получить банковскую гарантию и получить одновременно кредит);

- банком может быть предоставлена отсрочка платежа, при этом удорожания банковской гарантии не произойдет;

- имея банковские гарантии, можно пользоваться такой услугой как авансовые платежи;

- наличие гарантий уменьшает риски по заключенным сделкам до минимального уровня.

Стоимость и размеры гарантий

Размеры банковских гарантий, для участников госзакупок, определяются исключительно в индивидуальном порядке, их расчет исходит из итоговой суммы контракта. Естественно, что банки при определении размера банковской гарантии, принимают самостоятельное решение, но в соответствии закона, верхний предел считается в рамках 10% от общего показателя банковского капитала. Основными факторами,влияющими на стоимость гарантий, могут быть сроки, на которые она предоставлена, наличие, а также отсутствие, необходимого для нее обеспечения. Для снижения ее стоимости, можно оформить счет в банке, где выдается банковская гарантия или же в виде залога предоставить имущество, принадлежащее компании. Залогом могут послужить векселя и депозиты.

Как происходит расчет стоимости, рассмотрим на примере?

Для того чтобы вы могли самостоятельно на вашем примере расчитать стоимость банковской гарантии мы разработали удобный он-лайн калькулятор.

Достаточно указать сумму и срок, после чего вы получите на экране стоимость банковской гарантии в 11 разных банках.

Инструмент позволяет выбрать самое выгодное предложение и моментально подать заявку в банк.

Как получить банковскую гарантию по 223-ФЗ

Условия получения гарантии

Чаще всего банковская гарантия нужна, когда речь идет о госзакупках, где ее наличие – обязательное условие.

В этом материале мы подробно расскажем о банковских гарантиях по 223-ФЗ, рассмотрим наиболее существенные нюансы и дадим полезные советы, которые помогут вам упростить процедуру получения.

Что такое и зачем нужна банковская гарантия

Банковская гарантия необходима для подтверждения выполнения обязательств одной компанией перед другой. Банк выдает документ, согласно которому он гарантирует выполнение финансовых обязательств. Говоря простыми словами, банк обещает выполнить обязательства за третье лицо вне зависимости от других факторов. Для компании, которой дают гарантию, это означает отсутствие рисков. Она в любом случае получит свои деньги, либо компенсацию за получение некачественных услуг и товаров.

Помимо частных сделок между компаниями, банковские гарантии необходимы:

- при работе с госзакупками;

- проведении конкурсов и аукционов;

- ряде других сфер, например, для таможни или ФНС.

Чаще всего в банки обращаются, когда речь идет о госзакупках, в этом случае предоставление гарантий будет обязательным условием. Существует три вида гарантий по 223-ФЗ:

- Для выполнения государственных контрактов. В этом случае банк выплатит заявленную сумму обеспечения, если исполнитель не осуществит свои обязательства или выполнит их в ограниченном объеме и с ненадлежащим качеством. Это своего рода страховка от ненадежных исполнителей.

- Обеспечение заявки подрядчика, который планирует принимать участие в конкурсе или аукционе. В данном случае банковская гарантия подтверждает его намерения и гарантирует то, что он подпишет контракт.

- Для возвращения авансового платежа. Необходимо, когда исполнитель отказывается выполнять свои обязательства, но при этом аванс он уже получил. Это защита заказчика или покупателя от явных мошенников.

Банковские гарантии оформляют самостоятельно или с участием посредников (брокеров). В договоре принимают участие четыре стороны:

- гарант – собственно банк, который выдает гарантию;

- бенефициар – сторона, которая получает гарантию;

- принципал – сторона, за которую банк выдает гарантию;

- банк принципала – обращается за банковской гарантией.

Образец гарантии можно посмотреть и скачать здесь .

Отличия банковских гарантий по 223-ФЗ и 44-ФЗ

Если говорить совсем просто, то 223-ФЗ более лоялен к заказчику и дает ему свободу действий. Заказчик может сам устанавливать целый ряд требований. Для компаний-исполнителей получение банковской гарантии обычно существенно проще. Впрочем, это зависит только от заказчика и его требований. Поговорим отдельно про самые ключевые отличия.

Присутствие в едином федеральном реестре банковских гарантий (ЕРБГ)

Для гарантий по 223-ФЗ это не является обязательным. Для документов по 44-ФЗ это является обязательным условием, зачастую заказчики отказывают исполнителям, если они не видят банковскую гарантию в реестре. Но на этот момент стоит обращать внимание заранее, бенефициар может прописать этот пункт отдельно.

Суммы контрактов

Если сумма контракта превышает пятьдесят миллионов рублей, то согласно 44-ФЗ необходимо внести обеспечение до 30% от суммы договора. 223-ФЗ никак не указывает размер обеспечения, заказчик может установить его самостоятельно. Это довольно важно для компаний, которые не могут выводить значительные деньги из оборота на срок проведения конкурсов или выбора исполнителя госзаказа.

Требования к банкам

По 44-ФЗ есть реестр банков, к которым определены жесткие требования и условия. Только эти банки могут выдавать гарантии. Это помогает отсеивать ненадежные финансовые организации. По 223-ФЗ никаких ограничений нет, однако заказчик товаров или услуг имеет право самостоятельно составить список банков.

Основные требования к банковской гарантии по 223-ФЗ:

- должна быть безотзывной;

- в тексте должен быть обязательно определен срок действия;

- должны быть подробно указаны все суммы выплат бенефициару при различных обстоятельствах нарушения договора;

- заказчик обязан одобрить или отклонить банковскую гарантию в течение трех дней;

- в ней должны быть прописаны все права бенефициара и обязательства принципала во избежание спорных ситуаций.

Как проверить гарантию

Поскольку по 233-ФЗ включение в реестр не является обязательным к выполнению условием, проверить банковскую гарантию таким способом не всегда возможно. В принципе, как заказчик, вы можете выставлять подобное условие. Для заказчиков товаров и услуг есть ряд советов, которые помогут проверить гарантию в том случае, если ее нет в ЕРБГ и вы не указали это требование:

- Документы должны быть на банковском бланке и в нем должны быть все пункты, которые перечислены в 223-ФЗ.

- Обязательно должны быть обозначены сроки действия.

- Необходимо проверить лицензию банка, который выдавал гарантию, а также узнать его текущее состояние (нет ли процедуры банкротства и т. д.). Актуальную информацию можно найти на сайте ЦБ РФ.

- В случае возникновения каких-либо вопросов или подозрений свяжитесь с представителями банка.

Срок действия банковской гарантии

Срок действия – обязательное условие, которое прописывается в документе самой гарантии. Если он не указан, то такой договор будет недействителен. Период действия можно устанавливать индивидуально, первый день обычно считается от момента выдачи гарантии. Относительно сроков ограничений нет, исключением являются лишь государственные контракты, где:

- Установленные рамки не должны быть меньше гарантийного периода для услуг или товаров.

- Срок действия гарантии должен быть не менее чем на один месяц больше, чем время действия контракта.

Срок нужно указывать обязательно, варианты вроде «До выполнения всех обязательств по договору» недопустимы, так как судом они точно рассматриваться не будут, а банки могут не выполнять свои обязательства по подобным гарантиями. Согласно ГК РФ, можно указывать в качестве даты определенные события, которые неизбежно должны наступить. Но все же лучше и правильнее указывать конкретные даты.

Если нарушен срок банковской гарантии, то по согласованию всех сторон его можно продлить. Опять же, правильнее всего такую возможность заранее предусмотреть и прописать в документах. Ряд контрактов могут иметь весьма размытые временные рамки, поэтому, если вы не уверены на 100% в соблюдении сроков, лучше сразу обеспечить возможность их продления.

Как получить банковскую гарантию по 223-ФЗ

Получить гарантию банка можно как самостоятельно, так и через посредников. Второй вариант будет немного проще, но дороже. При любом варианте вам придется собирать пакет документов, состав которого нужно уточнять в банке. Для разных контрактов требования могут отличаться, но для получения гарантии есть ряд необходимых условий:

- ваша компания ведет деятельность не менее одного года;

- есть расчетный счет в российском банке;

- нет судебных споров, в которых компания выступает в качестве ответчика;

- нет долгов по налогам;

- в последнем квартале должна быть прибыль.

Это не требования закона – это условия банков. Без их соблюдения добропорядочные банки даже не будут рассматривать вашу заявку. Срок оформления и получения обычно составляет от 3 до 10 дней. Кроме того, если воспользоваться системой электронного документооборота, оформить банковскую гарантию можно и без посещения финансового учреждения.

У ряда банков есть услуга по получению «экспресс-гарантий». Их оформляют очень быстро (2-3 дня), но они не подойдут для контрактов с большой суммой обеспечения. У всех банков разные условия, но обычно это в районе 10 миллионов рублей.

Стоимость гарантии

Стоимость рассчитывается индивидуально, единых тарифов нет. Цена зависит от сроков и суммы обеспечения. Например, если сумма контракта два миллиона рублей, то стоимость банковской гарантии по 223-ФЗ будет в районе 65 тысяч рублей. Если срок полгода – 40 тысяч рублей. Но здесь многое зависит от ценовой политики банков, поэтому иногда подают заявку на получение гарантии сразу в несколько банков, выбирая потом самый дешевый вариант.

Процедура получения банковской гарантии по 233-ФЗ не является сложной и трудоемкой, но только в том случае, если ваша компания соответствует всем требованиям. На практике банки крайне редко отказывают, а если и делают это, то по вполне объективным причинам.

Если вы планируете часто работать с госзаказами, то достаточно один раз получить гарантию и в будущем процедура станет еще проще. Но только в том случае, если вы строго выполняете условия контрактов, а у заказчиков нет никаких претензий.

Требования к банковской гарантии по нормам ФЗ-223

Как проверить банковскую гарантию по 223-ФЗ?

Оформление данного вида обеспечения исполнения обязательств осуществляется по правилам, установленным § 6 гл. 23 ГК РФ. Банк в отношениях между заказчиком и участником закупки по закону № 223-ФЗ выступает гарантом сделки. Однако данный федеральный закон не содержит информации о порядке проверки банковских гарантий. Более того, в нем отсутствует даже упоминание о данной обеспечительной мере. Таким образом, проверку надлежит осуществлять, руководствуясь иными нормативными актами, а также требованиями положения о закупке.

Если указанное положение содержит условие об обязательном наличии банковской гарантии у участников конкурса, критерии проверки ее подлинности следующие:

- наличие у банка права на предоставление данной финансовой услуги (действующая лицензия, отсутствие признаков несостоятельности и ведения процедур банкротства);

- соответствие выданного документа всем предъявляемым законом требованиям (например, безотзывность, соответствие срока действия, соответствие сумме обязательства, оформление в соответствии с требованиями ГК РФ).

Четкие условия для оформления гарантий и правила ведения их реестров содержатся в ст. 45 закона «О контрактной системе…» от 05.04.2013 № 44-ФЗ. В связи с этим заказчикам следует требовать от участников предоставления гарантий от банков, соответствующих условиям, указанным именно в ФЗ 44.

Требования к банковской гарантии

Ввиду неупоминания в ФЗ № 223 банковская гарантия не имеет там и четкой регламентации условий оформления, что является основанием для применения к ней общих норм гражданского законодательства (с учетом требований, указанных в положении о закупке и ст. 45 ФЗ № 44). На приоритет положения о закупке указывает и ч. 2 ст. 2 ФЗ № 223, согласно которой положение о закупке является основным документом осуществления закупочной деятельности и содержит помимо прочего требования к способам обеспечения закупки.

На основании ст. 368 ГК РФ банковские гарантии относятся к независимым гарантиям и представляют собой финансовую услугу, в силу которой банк или кредитная организация обязуется выплатить денежные средства заказчику в случае ненадлежащего исполнения участником закупок принятых на себя обязательств.

Основными требованиями к банковской гарантии являются:

- Наличие у банка лицензии.

- Наличие информации о гарантии в реестре.

- Наличие в гарантии указания на перечень документов, которые необходимо представить в банк для выплаты денежной суммы по банковской гарантии.

- Невозможность окончания срока действия обеспечения ранее момента исполнения обязательства или иного момента, предусмотренного положением о закупке.

- Безотзывность, т. е. невозможность отзыва гарантии в одностороннем порядке.

- Соответствие суммы обеспечения сумме обязательств участника закупок.

Условия оформления и требования к обеспечению законодатель позволяет заказчикам определять самостоятельно.

Форма банковской гарантии по 223-ФЗ, образец

Поскольку ФЗ № 223 не предъявляет требований к форме гарантии, необходимо руководствоваться положениями ГК РФ. Во исполнение ч. 4 ст. 368 ГК РФ надлежащим образом оформленный документ должен содержать следующие реквизиты:

- сведения о гаранте (банке), принципале (лице, которому выдается гарантия) и бенефициаре (стороне, в пользу которой выдается гарантия);

- дату выдачи документа;

- информацию об объеме и характере обязательств, исполнение которых обеспечивается;

- указание суммы, подлежащей выплате в случае нарушения исполнения основных обязательств, а также условий и сроков ее перечисления бенефициару;

- срок действия (указывается конкретная дата или наступление определенного момента);

- перечень обстоятельств, в результате которых у бенефициара возникает право истребования выплат, предусмотренных гарантией.

Ни унифицированной формы данного документа, ни его образца законом не предусмотрено. Однако в Единой информационной системе ведется реестр гарантий, который можно найти по адресу: http://zakupki.gov.ru/epz/bankguarantee/quicksearch/search.html — здесь можно скачать любую гарантию в формате PDF для ознакомления и использовать ее как образец.

Таким образом, требований к банковской гарантии по 223-ФЗ не предъявляется. Полная информация о сроках, сумме и дополнительных требованиях к гаранту указывается в положении о закупке. Возможно оформление обеспечения как самой заявки, так и исполнения обязательств по конкретному договору. Требовать наличие банковской гарантии и заявлять какие-либо иные условия, связанные с ней, если это прямо не предусмотрено указанным положением, заказчик не вправе.

Основные требования которые предъявляются к банковской гарантии по нормам 223-ФЗ

Введение

Чаще всего требование о наличии подобной страховки является обязательным условием для всех, подающих заявку на участие в госзакупках. Даже при его отсутствии действия, связанные с получением банковского обеспечения вполне оправданы на случай непредвиденных рисков, являясь менее затратными, нежели получение коммерческого кредита.

Зачем нужна банковская гарантия для госзакупок

Для подачи заявки на участие в торгах по 223-ФЗ по требованию заказчика бывает необходимо предоставить ее обеспечение. Это позволяет защитить заказчика от недобросовестных исполнителей и гарантирует, что поставщик товаров или услуг подходит к конкурсу ответственно и будет должным образом выполнять свои обязательства на всех этапах — от подачи заявки до завершения сотрудничества, если он станет победителем закупки. Один из самых удобных и распространенных способов такого обеспечения — банковская гарантия на обеспечение исполнения контракта 223 ФЗ.

Соответствие по 44-ФЗ

Следует отметить, что единый образец формы не закреплен законодательно, но содержание документа регламентируется статьями действующих законопроектов 44-ФЗ, ГК РФ. Банковскую гарантию надлежит должным образом проверить. Документ должен отвечать следующим критериям:

- обязательное размещение в едином перечне банковских гарантий и на официальном портале госзакупок;

- является безотзывной;

- в БГ содержатся полные сведения о сумме в соответствии с ч. 2, 3, статьи 45 ФЗ №44;

- не должно содержаться требований о предоставлении судебных актов, подтверждающих ненадлежащее исполнение принципалом взятых на себя обязательств;

- срок действия БГ должен не менее чем на месяц превышать срок действия основного контракта.

Важно! На основании пункта 11, статьи 45, ФЗ №44 банк обязан произвести размещение сведений в реестре единой информационной системы до времени истечения одного рабочего дня с момента выдачи гарантии.

Какие кредитные организации могут выдавать гарантии?

По закону «О закупках товаров, работ, услуг отдельными видами юридических лиц» № 223 проводят аукционы и конкурсы государственные компании, ГУП, ГАУ, МУП, дочерние организации муниципальных предприятий и госкомпаний, предприятия из сферы естественных монополий и некоторые другие. Полный перечень организаций, на которые распространяется действие 223-ФЗ, приводится в части 2 статьи 1.

Закон предусматривает возможность проведения аукционов и конкурсов, в том числе и в электронной форме. По ст. 4 (ч. 3) перечень товаров и услуг, которые допускается закупать при помощи электронных тендеров, может регулироваться постановлением правительства РФ.

Согласно ФЗ-233 банковские гарантии могут выдаваться только теми кредитными организациями, которые получили специальную лицензию в Центральном Банке РФ. Это одно из основных требований, предъявляемое новым законом.

Информацию о финансовых учреждениях, которые соответствуют выше перечисленным требованиям размещена на сайте ЦБ. Дополнительно каждая кредитная организация соответствующая требованиям вноситься в единый реестр организаций предоставляющих такие услуги. Информация в реестре постоянно дополняется и корректируется ЦБ.

Банковская гарантия по 223-ФЗ в г. Москва определяется как один из наиболее эффективных способов обеспечения обязательств. В этом законе установлены основные требования к гарантии для тех лиц, которые хотят принимать участие в государственных торгах. Согласно этому закону в каждом документе должны быть прописаны сроки его действия, а также сумма обеспечения.

Информация размещена на сайте «Банковская гарантия».

Банки в г. Москва в которых можно получить услугу: Банковская гарантия по 223-ФЗ

Требования к банковской гарантии по 223-ФЗ

Согласно 223-ФЗ, банковская гарантия может выдаваться:

- Для обеспечения заявки на участие в торгах. Такая гарантия страхует организатора торгов от того, что их участник вдруг изменит предложенную им стоимость, отзовет свою заявку и т. д. Если это произойдет, то банк выплатит организатору тендера неустойку, а затем участнику торгов придется в полной мере нести финансовую ответственность уже перед кредитной организацией, в которой он получил банковскую гарантию.

- Для обеспечения возврата выплаченного заказчиком авансового платежа. Этот вид банковской гарантии позволяет заказчику вернуть сумму выплаченного исполнителю аванса, если исполнитель откажется от своих обязательств уже после получения аванса.

- Для обеспечения добросовестного исполнения условий контракта, заключенного по итогам тендера. Если исполнитель не выполнит свои обязательства по заключенному контракту, выполнит их не в полной мере или ненадлежащем образом, то банк выплатит заказчику сумму, указанную в гарантии.

Закон «О закупках товаров, работ, услуг отдельными видами юридических лиц» от 18.07.2011 г. не устанавливает жестких требований к банковским организациям, выдающим гарантию. Нет требования, чтобы банк был внесен в реестр банков Министерства финансов РФ, имеющих право выдавать гарантии, как в случае с 44-ФЗ. Банк лишь не вправе выдавать гарантию, превышающую 10% от его капитала.

Но нужно учитывать, что заказчик имеет право по своему усмотрению прописать в конкурсной документации некоторые дополнительные требования к банку-гаранту. Например, потребовать, чтобы он был всё-таки внесен в упомянутый список Минфина, занимал определенные позиции в рейтинге банков, имел финансовые показатели не хуже определенных и т.д.

Хотя при работе по 223-ФЗ у участников торгов меньше ограничений, определенные обязательные требования к банковской гарантии все равно есть. К ним относятся:

- Установленный срок действия гарантии, который зависит от требований конкурсной документации.

- Безотзывность гарантии — банк не может отозвать ее до окончания срока действия ни при каких условиях.

- Указание суммы, которую получит заказчик, если поставщик не выполнит те или иные свои обязательства.

- Перечень обязательств участника тендера, выполнение которых обеспечивает гарантия.

Получив банковскую гарантию, организатор торгов (заказчик) должен в течение трех дней принять ее или отвергнуть. Согласно 223-ФЗ, гарантию не нужно вносить в соответствующий реестр Федерального казначейства РФ, как того требует 44-ФЗ. Но организатор торгов имеет право проверить подлинность предоставленной ему гарантии: удостовериться, что банк действительно существует, обратившись к справочнику по кредитным организациям на сайте ЦБ РФ, отправить официальный запрос в банк для подтверждения выдачи гарантии.

Необходимый размер обеспечения приводится в конкурсной документации. По 44-ФЗ заказчик обязан указать обеспечение в размере 10–30% от максимальной стоимости всего контракта, а если она выше 50 млн руб, то требуется также и обоснование цены. При работе по 223-ФЗ таких рамок нет.

Сумма гарантии, на которую может рассчитывать потенциальный участник торгов, рассчитывается банком индивидуально. Как и в случае с кредитом, она зависит от репутации, обеспечения и других нюансов.

Стоимость банковской гарантии устанавливается кредитной организацией в процентах от суммы гарантии. Иногда она может рассчитываться индивидуально, в зависимости от рисков банка. Имеет значение срок действия гарантии, наличие или отсутствие залога или другого обеспечения и другие факторы, существенные для банка.

С помощью калькулятора тарифов сервиса TenderHelp можно быстро рассчитать приблизительную стоимость гарантии, отправить заявку в банк и получить предложение в максимально сжатые сроки. Для получения гарантии не нужно даже посещать банк — потребуется только пакет документов и электронная цифровая подпись. Документы сохраняются в системе, а при создании новой заявки подгружаются автоматически. Нужно будет только проверить их актуальность.

Для оформления банковской гарантии, далее БГ, требуется выбрать банк из перечня, размещенного на официальном сайте Министерства Финансов для того, чтобы подать заявку. Следующим действием будет предоставление в кредитно-финансовую организацию необходимой документации, перечень которой может варьироваться в зависимости от требований самого банка, однако, имеется ряд обязательных документов, которые потребуются в любом случае на этапе рассмотрения заявки. Обязательные документы, которые необходимо будет предоставить в финансовое учреждение:

- Заявление на обеспечение денежного гарантирования (по форме учреждения).

- Информация о заявителе.

- Копии учредительной документации.

- Копии документов, способные подтвердить полномочия лица, подающего заявку.

- Отчетность бухгалтерии с расшифровками.

- Проект контракта, к которому требуется гарантийное обеспечение.

Важно! Перед подачей заявки необходимо внимательно ознакомиться с условиями, на которых конкретный банк осуществляет предоставление БГ. Например, у многих финансовых учреждений среди прочих условий обязательным является наличие расчетного счета заявителя по месту обращения.

Перед тем как подавать заявку на получение необходимого документа, следует проверить и сам банк, готовый выступить гарантом. Учреждение, готовое предоставить БГ, должно отвечать следующим предписаниям:

- должен быть внесен в перечень банков Министерства Финансов РФ;

- финансовое учреждение осуществляет деятельность на основании лицензии, выданной Центробанком, сроком не менее 5 лет;

- размер собственного капитала свыше 1 миллиарда рублей;

- соблюдены предписания Федерального Закона №86 от 10.07.2002 на все отчетные даты последнего полугодия;

- Центробанк не выдвигал требований касательно стабилизации финансовой ситуации в конкретно взятом банке.

Статьи Федерального Закона №223 от 18.06.0211 «О закупках товаров, работ, услуг отдельными видами юридических лиц» отличается лояльностью в сравнении с 44-ФЗ. Существуют несколько основополагающих отличительных различий, которые характерны для БГ в рамках 223-ФЗ:

- В соответствии со статьями 223-ФЗ подлежит к принятию БГ, не внесенная в единый реестр.

- Согласно 223-ФЗ необязательно нахождение самого учреждения-Гаранта в официальном перечне Министерства Финансов РФ.

- Если по 44-ФЗ существует обязательство обеспечения 10-30% от первоначальной цены при условии, что стоимость договора свыше 50 млн. руб., то по 223-ФЗ такая необходимость отсутствует.

Несмотря на сравнительную мягкость, формы БГ по 223-ФЗ подчиняются ряду безусловных предписаний:

- обязательная безотзывность;

- обязательность наличия срока действия;

- должна быть определена сумма, которую гаранту надлежит выплатить заказчику при неисполнении принципалом условий контракта;

- должны содержаться обязательства участника закупки в полном объеме;

- должен быть указан срок, в течение которого заказчик вправе одобрить или отклонить БГ после поступления заявки.

О банковской гарантии по 223-ФЗ говорится в статье 3 Закона о закупках отдельными видами юрлиц. Заказчик вправе прописать в своем положении условия обеспечения, порядок, сроки и случаи его возврата, а также способы предоставления. Среди них заказчик может указать и банковскую гарантию.

Отдельной статьи о банковской гарантии в 223-ФЗ нет, как и определения этого термина. Оно содержится в ст. 368 ГК РФ. Это документ, по которому гарант (в нашем случае это банк) обязуется уплатить бенефициару (заказчику) определенную денежную сумму при наступлении или не наступлении оговоренных условий.

Этот документ может быть трех видов:

- для обеспечения заявки;

- для возврата аванса;

- для обеспечения исполнения договора.

В первом случае банк обязуется выплатить заказчику деньги, если участник уклонился от заключения договора, став победителем процедуры, или не предоставил обеспечение исполнения контракта. О том, что изменилось в июле 2018 г., в чем уже сейчас есть ошибки и как работать правильно, расскажет эксперт

Второй вид подразумевает, что кредитная организация вернет заказчику выплаченный поставщику аванс, если последний откажется исполнять взятые на себя обязательства после получения предоплаты. Наконец, банковская гарантия исполнения контракта по 223-ФЗ предусматривает возврат средств, если исполнитель не выполнил или выполнил ненадлежащим образом свои обязательства по договору.

Требования к банковским гарантиям по 223-ФЗ в Законе о закупках отдельными видами юрлиц не содержатся. Заказчикам рекомендуется опираться на положения постановления Правительства РФ от 08.11.2013 № 1005. Там сказано, что документ должен:

- быть безотзывным;

- иметь срок действия;

- содержать список обязательств поставщика и сумму возврата заказчику.

Остальные требования к банковским гарантиям по 223-ФЗ смотрите в положении о закупке и документации к конкретной процедуре. К примеру, крупнейший заказчик «Транснефть — Сибирь» принимает гарантии только от банков из своего перечня. К ним предъявляют определенные требования:

- работа в течение трех лет;

- наличие лицензии;

- участие в системе страхования вкладов (для банков, оказывающих услуги физическим лицам);

- наличие удовлетворительного уровня кредитоспособности;

- наличие лимита, установленного ПАО «Транснефть», на операции с банком;

- наличие долгосрочного кредитного рейтинга одного из международных агентств (Fitch, Moody’s, S

Статья написана по материалам сайтов: delen.ru, nsovetnik.ru, active-body.info.

»