Если нет осаго при дтп у потерпевшего

Обязательное страхование по полису ОСАГО – это не каприз, а суровая действительность. Дорога представляет собой зону повышенной опасности, и на ней может случиться всякое.

Обязательное страхование по полису ОСАГО – это не каприз, а суровая действительность. Дорога представляет собой зону повышенной опасности, и на ней может случиться всякое.

Поэтому-то всех водителей просто обязали всегда иметь при себе этот один из основных документов, и предъявлять его сотруднику дорожной полиции по первому требованию.

Имея на руках страховку, водитель тем самым подтверждает, то, что он несет гражданскую ответственность за свои действия на дороге, а если произошло ДТП и нанесен ущерб другим участникам движения, его страховая компания непременно возместит все имущественные убытки пострадавшим лицам. Именно эта позиция положена в основу обязательного страхования, но не каждый водитель автотранспортного средства ее поддерживает, и порой выезжает на дорогу без обязательного документа.

Так как же разрешаются дорожные споры в самых разных ситуациях, если у одного из участников аварии полис есть, а другого нет?

Содержание

- На какую компенсацию и от кого может рассчитывать потерпевший?

- Страховая компания

- Необходимые документы

- Размер выплат

- Взыскание с виновника ДТП

- Как возместить ущерб пострадавшему водителю в дорожно-транспортном происшествии, если у него нет полиса ОСАГО?

- Чем грозит ДТП без страховки

- Что делать при ДТП в первую очередь

- Как возместить ущерб пострадавшему в ДТП без ОСАГО

- Нужна ли независимая экспертиза ущерба автомобиля?

- Что делать, если у потерпевшего нет ОСАГО при ДТП

- ДТП у виновника нет полиса ОСАГО

- Штраф за отсутствие полиса ОСАГО

- Получение компенсации потерпевшей стороной

- Обращение в страховую компанию для возмещения ущерба

- Что делать, если иск в сторону страховой компании отклонили?

- Взыскание неустойки с виновника без ОСАГО

- Что делать, если компенсация не покрыла фактических расходов?

- Виновник ДТП без страховки – что делать пострадавшей стороне

- Принцип работы страхового полиса

- План действий при ДТП, когда виновник не застрахован

- Разбирательство на месте аварии

- Алгоритм оформления досудебной претензии

- Процедура подачи иска в суд

- Длительность и нюансы судебного разбирательства

- Просроченные и поддельные страховые полисы ОСАГО

- Как бороться с нежеланием виновника компенсировать ущерб

- ДТП без ОСАГО: кто понесет ответственность?

На какую компенсацию и от кого может рассчитывать потерпевший?

Это означает, что вне зависимости какой стороной является участник ДТП, водителю, не имеющему действующего полиса, будет выписан штраф на 800 рублей.

По закону пострадавшей в ДТП стороне в любом случае полагаются выплаты на покрытие причиненного ущерба как имуществу, так и здоровью. В зависимости от конкретного случая возмещение возможно либо со страховщика, либо непосредственно с виновника происшествия.

Страховая компания

Рассмотрим ситуацию когда у пострадавшего в ДТП нет оформленной страховки ОСАГО, а у виновника есть.

Правилами страхования автогражданской ответственности определено, что при обоюдном ущербе следует обращаться в свой офис страховой компании для возмещения ущерба.

А если страховка просрочена, что может приравнять к ее отсутствию, то, как следует поступить? Где можно получить возмещение в том случае, если вас признали потерпевшим с отсутствием обязательного страхового полиса?

Но, порой страховщики необоснованно отказывают в выплате, объясняя свою позицию тем, что законодательство предписывает пострадавшему в дорожно-транспортном происшествии обращаться только к своему страховщику, то есть в офис, где оформлялся страховой полис.

Если вам указали на дверь, и сказали, что выплат не будет, то это является основанием для обращения за защитой своих имущественных прав в судебный орган. Исковое заявление можно обосновать тем, что компания виновника ДТП застраховала его гражданскую ответственность перед другими участниками движения. Обратитесь за онлайн-консультацией к нашим юристам, оформив запрос в конце статьи.

Приведем наглядный пример, когда страховщик выплатил возмещение водителю, у которого не было полиса: его авто просто стояло на стоянке, он на нем не ездил, так как срок страховки закончился, но автомобиль пострадал от другой машины при парковке, и он получил свое полное возмещение даже при отсутствии полиса автогражданской ответственности.

Страховщики понимают, что упорствовать и не выплачивать в случаи отсутствия ОСАГО у потерпевшей стороны себе дороже, судебным решением их могут обязать кроме основных выплат покрыть и все издержки, поэтому, хотя и с неохотой, страховщики идут на встречу и платят.

Аналогичные действия должны совершить и другие лица, пострадавшие в ДТП:

- Те водители, которые отсутствуют в списке лиц по страховому полису, допущенные к вождению авто.

- Пешеходы, велосипедисты или пассажиры пострадавшего транспортного средства имеют право выплат от страховщика в случае причинения ущерба их здоровью.

- Владелец имущества, которое пострадало в результате действий конкретного водителя, например в случае нанесения ущерба ограждению участка, хозяйственной постройки или любому домашнему животному.

- Владелец автотранспорта, которому не обязательно страховать свою автогражданскую ответственность, например, квадроцикла, снегохода или прицепа.

Для получения возмещения по причиненному вам ущербу следует оповестить страховщика о том, что стали участником ДТП с автомобилем, который застрахован по такому-то полису.

На нашем сайте вы сможете найти подробную информации о порядке получения выплат по полису ОСАГО, а если у вас возникли вопросы, то наши квалифицированные юристы смогут дать развернутый ответ на любой вопрос.

Предлагаемое видео рассказывает о последствиях для не имеющих полиса ОСАГО автолюбителей попавших в ДТП:

Необходимые документы

Для получения возмещения по ущербу страховщику следует предъявить пакет следующей документации :

- Заявление установленной формы.

- Справки, протокол, извещение – сюда относятся, полученная в отделении ГИБДД справка №154 о случившемся событии, копия протокола, постановление о возбуждении административного делопроизводства.

- Если факт ДТП фиксировался по европротоколу, то все строки должны быть полностью корректно заполнены.

- Ксерокопия ОСАГО виновника.

- Если был задействован независимый эксперт по оценке ущерба, то копию его заключения.

- Если пострадало физическое лицо (пешеход или велосипедист), то ксерокопию его общегражданского паспорта.

- Если за рулем пострадавшего авто находился водитель, управляющий по доверенности, то ее ксерокопия.

- Отксерокопированные водительское удостоверение на право вождения и удостоверение личности.

- ПТС пострадавшего автотранспорта.

- Свидетельство (СТС) о том, что пострадавший автомобиль прошел регистрационные действия в отделении ГИБДД.

Это первичные обязательные документы, но если нанесен вред здоровью, то пострадавшему необходимо пройти судмедэкспетризу и к стандартному пакету добавить следующие бумаги:

- Медицинскую справку о характере травм или полученного увечья.

- Если в результате гражданин стал инвалидом, или стал нетрудоспособным на длительный срок, то необходимо заключение специальной медкомиссии (необходимо получить подтверждение из бухгалтерии о среднемесячном заработке).

- А в случае смертельного исхода потребуется свидетельство о смерти.

Размер выплат

Обращаясь к страховщику, потерпевший должен помнить, что суммы предельного возмещения ограничиваются законодательными актами по ОСАГО, и полностью будут зависеть от характера нанесенного ущерба.

Если пострадало физическое лицо от противоправных действий водителя, у которого есть действующая страховка ОСАГО, то по ней могут выплатить:

- пострадавшему физическому лицу до 500 тысяч рублей в случае угрозы жизни и здоровья;

- при нанесении ущерба имуществу до 400 тысяч.

Взыскание с виновника ДТП

Если вы не можете восстановить свое здоровье или имущество в пределах указанных выше сумм, то следует обращаться в судебный орган. Причем нужны веские доказательства, чтобы суд принял положительное решение в вашу пользу и взыскал с виновника ДТП недостающие средства.

Также в случае, если у виновника происшествия нет страхового полиса, то все тяжбы могут быть разрешены только в судебном порядке. Данная ситуация является основанием для непосредственного взыскания с виновного лица всех причитающихся пострадавшему выплат и без грамотного юриста здесь просто не обойтись.

Наши эксперты окажут бесплатную правовую поддержку всем обратившимся и помогут в составлении претензии виновнику ДТП.

Как возместить ущерб пострадавшему водителю в дорожно-транспортном происшествии, если у него нет полиса ОСАГО?

За счет страховки вред пострадавшему возмещается страховой компанией, для этого требуется лишь правильное оформление документа о ДТП и соблюдение установленных законом сроков срока.

Чем грозит ДТП без страховки

При отсутствии страховки у виновника ДТП возмещение вреда страховой компанией исключено. Взыскивать придется непосредственно с причинителя вреда. Отсутствие страховки у пострадавшего в данном случае влияет на порядок оформления документов о ДТП, накладывает определенные риски, связанные со взысканием стоимости ремонта в порядке суброгации, а также наложением административного штрафа за отсутствие страховки.

Что делать при ДТП в первую очередь

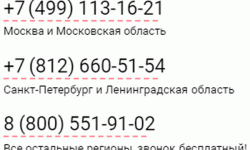

Дорогие читатели! В наших статьях мы рассматриваем типовые способы решения юридических вопросов, но каждый случай носит индивидуальный характер. Если вы хотите узнать как решить именно Вашу проблему — обращайтесь через форму онлайн-консультанта справа или звоните нам по телефонам:

- прекратить движение автомобиля, включить аварийный сигнал, выставить знаки аварийной остановки;

- если есть пострадавшие – вызвать скорую помощь, если нет – сразу приступить к вызову сотрудников государственной автомобильной инспекции, по их приезду будет оформлен протокол с отметкой о виновности одной из сторон происшествия. Следует обратить внимание, что при отсутствии страховки хотя бы у одной из сторон аварии оформить его имеют право исключительно сотрудники госавтоинспекции, вызов аварийных комиссаров в данном случае – большая ошибка, которая может повлечь за собой оспаривание составленных документов и отрицание вины причинителя вреда;

- в пятидневный срок обратиться с составленными документами и заявлением о возмещении вреда в страховую компанию виновника происшествия;

- дождаться выплаты страховой суммы и приступить к ремонту автомобиля.

Как возместить ущерб пострадавшему в ДТП без ОСАГО

Получить выплату за поврежденный автомобиль при отсутствии страховки можно двумя способами:

мирным урегулированием и возмещением чрез суд.

Мирное урегулирование

При урегулировании ситуации без вмешательства государства действовать следует в таком порядке:.

- Оценить стоимость ремонта на месте и там же осуществить расчет с причинителем вреда. Однако в данном случае пострадавший рискует не заметить скрытых повреждений и взыскать не всю сумму ремонта.

- Решить данный вопрос можно, составив расписку на месте о том, что лицом, которому причинен вред, была получена определенная сумма денег за видимые повреждения автомобиля и указав, что в случае, когда станет известно о том, что происшествием автомобилю причинены также скрытые повреждения, он обязан возместить стоимость их ремонта.

- Обязательно указать в таком соглашении паспортные данные обеих сторон, контактные телефоны и адрес проживания. Они пригодятся в случае необходимости обращения в суд за защитой своих прав. Расписка должна быть подписана обеими сторонами.

- Также допускается осуществление тех же самых действий после оформления документов сотрудниками госавтоинспекции и по факту обращения в страховую компанию. Однако данный порядок займет больше времени.

Возмещение через суд

Если виновник отказывается возмещать вред в добровольном порядке, требуется подготовить необходимый пакет документов и обратиться в суд с иском о возмещении материального вреда.

Для этого необходимо составить исковое заявление, где описать обстоятельства причинения вреда, подобрать нормы законодательства (причинению вреда посвящена статья 1064 Гражданского кодекса), сформулировать требование о возмещении вреда.

В качестве доказательств будут выступать материалы административного дела о ДТП, материалы которого суд самостоятельно запросит из госавтоинспекции, для чего в исковом заявлении следует указать номер материалов и дату их оформления. Чем больше информации будет сообщено суду, тем более ускорится процесс рассмотрения дела.

При составлении искового заявления необходимо указать точную сумму (размер) причиненного вреда. Установить его поможет экспертиза, поскольку в данном случае необходимо не только оценить стоимость ремонта, но и указать причины повреждений. Установить их может только эксперт.

Экспертизу можно заказать до суда, однако, у ответчика возникнет право на ее оспаривание, при этом расходы на новую экспертизу будет нести уже он.

Второй вариант – это сделать судебную экспертизу уже на стадии производства по делу, тогда необходимо предоставить судье ходатайство о назначении экспертизы. Суд в ответ предоставит письмо для истребования документов эксперта, его будет необходимо передать эксперту, а полученные от эксперта бумаги передать суду.

Важно: исковому заявлению о возмещении вреда в судебном порядке должно предшествовать письменное обращение к лицу, виновному в аварии, с требованием о возмещении вреда.

При его отказе или отсутствии ответа на данное обращение подать иск в суд, приложив свой экземпляр обращения (если оно было направлено почтой – приложить квитанцию об отправке). Далее следует поступать так, как описано выше.

Необходимые документы для взыскания суммы ущерба

Для внесудебного урегулирования достаточно подтверждения суммы вреда (чеки из автосервиса, заключение оценщика и т. п.), а также подготовленное заранее соглашение о возмещении вреда в количестве экземпляров, соответствующем количеству участников инцидента.

Если же за защитой приходится обратиться в суд, необходимо собрать следующий пакет бумаг:

- копия письменного обращения к виновнику происшествия с доказательствами доставки получателю;

- исковое заявление о возмещении вреда и его копии по количеству лиц, привлекаемых к делу;

- заключение эксперта либо ходатайство о назначении экспертизы;

- ходатайство об истребовании материалов из госавтоинспекции;

- документы собственника пострадавшего транспортного средства: ПТС, страховой полис (при наличии), свидетельство о государственной регистрации транспортного средства;

- при наличии можно приложить иные документы, имеющие значение для дела, например, переписку с ответчиком.

Нужна ли независимая экспертиза ущерба автомобиля?

Независимая экспертиза необходима для установления размера причиненного вреда. Поэтому в интересах пострадавшего сделать ее. Более того, экспертиза будет обязательна в случае разбирательства в суде, при этом расходы на нее придется нести в любом случае.

В случае, когда суд вынесет решение в пользу пострадавшего, с виновника будут взысканы все затраты, понесенные лицом, которому причинен вред, в ходе рассмотрения дела, сюда относится и экспертиза. Также возмещаются расходы на представителя в случае, если за помощью истец обратился к профессиональному юристу, который давал консультации, готовил документы и представлял интересы пострадавшего в суде.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам:

Что делать, если у потерпевшего нет ОСАГО при ДТП

На каждое транспортное средство, участвующее в дорожном движении, должен быть оформлен полис ОСАГО, что является законодательным требованиям по условиям текущих правил дорожного движения. Исключение — велосипеды, повозки и другие ТЗ, не требующие обязательной регистрации в ГИБДД.

Но какое решение ситуации возможно, если потерпевший участник дорожно-транспортного происшествия не имеет на данный момент страховки или же предоставил поддельный полис? Может ли он рассчитывать на возмещение убытков со стороны страховой компании и почему? Какой штраф ему придется при этом заплатить и может ли он востребовать его компенсацию у виновника ДТП?

ДТП у виновника нет полиса ОСАГО

Согласно действующим законодательным нормам, если хотя бы у одного из участников ДТП нет при себе полиса ОСАГО, то оформлением аварии вправе заниматься исключительно полиция. Так называемый «европротокол» при этом не будет иметь никакой юридической силы, поэтому и смысла его оформлять нет. Соответственно, действия участников ДТП должны быть следующими:

Согласно действующим законодательным нормам, если хотя бы у одного из участников ДТП нет при себе полиса ОСАГО, то оформлением аварии вправе заниматься исключительно полиция. Так называемый «европротокол» при этом не будет иметь никакой юридической силы, поэтому и смысла его оформлять нет. Соответственно, действия участников ДТП должны быть следующими:

- вызвать полицию и, если необходимо, скорую помощь, службу спасателей;

- предоставить всем нуждающимся первую медицинскую помощь;

- не пытаться убрать транспортные средства с проезжей части до приезда представителя правоохранительных органов;

- поспособствовать предоставлению максимально доступной информации касательно ДПТ представителю полиции;

- если есть свидетели, то попросить их представить свои контактные данные для последующего опроса (ФИО, адрес проживания или место регистрации, контактный номер для связи);

- после оформления протокола о ДТП – убрать транспортные средства с проезжей части (в рамках правил дорожного движения).

Сам протокол, составленный представителем полиции, является доказательной базой для последующего обращения в суд. В установленном порядке можно обойтись и без этого, если виновный согласен с выводом полиции и готов возместить нанесенный ущерб. Но случай с каждым потерпевшим (ведь участниками ДТП могут быть и пешеходы, другие лица-участники дорожного движения) рассматривается отдельно. И каждый из них имеет право обратиться в суд.

Штраф за отсутствие полиса ОСАГО

ОСАГО – это страховка гражданской ответственности. Потерпевшая сторона не несет ответственности за дорожно-транспортное происшествие, поэтому от неё полиса, в теории, не требуется. Однако в рамках нарушения правил дорожного движения (езда без страховки ОСАГО и статья 12.13 КоАП РФ), на водителя будет составлен протокол об административном нарушении с требованием уплатить штраф в размере 800 рублей (это максимально возможная санкция, на практике, его размер составит примерно 400 рублей).

Это относится и к тем случаям, если у потерпевшего полиса просто нет с собой (хотя сам факт его оформления можно проверить по базе правоохранительных органов). Но уведомить страховую компанию об аварии он все равно обязан, и, желательно, в минимальный срок.

За предоставление поддельного полиса предусмотрено более строгое наказание. Помимо нарушения статьи 12.13 КоАП РФ на нарушителя будет составлен протокол об подделке документов. Наказание и меры пресечения в этом случае определяются уже судебной инстанцией (за подделку предусмотрена уголовная ответственность).

Посмотрите видео о ДТП без ОСАГО

Получение компенсации потерпевшей стороной

Полную выплату компенсации потерпевшей стороне – это обязанность виновника дорожно-транспортного происшествия. На итоговую сумму практически никоим образом не влияет наличие или отсутствие полисов ОСАГО у каждой из сторон. Но если у виновника имеется страховка, то и убытки будет покрывать страховая компания, но только после проведения независимой экспертизы. Естественно, речь идет не только о возмещении ущерба, нанесенного транспортному средству, но и иных понесенных убытков или финансовых трат.

Важно: единственный нюанс – в заявлении, которое будет подано в суд, не следует указывать информацию о необходимости возместить моральный ущерб. Для его получения рекомендуется подавать отдельное заявление.

Также стоит обратить внимание, что если у виновника нет полиса ОСАГО, то при расчете суммы ущерба не учитываются такие данные, как фактический износ деталей автомобиля пострадавшего. Если транспортное средство будет признано неремонтопригодным, то виновник обязан либо приобрести новое авто, либо выплатить его фактическую стоимость.

Обращение в страховую компанию для возмещения ущерба

Если у виновника на момент ДПТ был полис ОСАГО, то ущерб пострадавшей стороне компенсирует страховая компания. Причем, сам пострадавший и обязан к ней обращаться с заявлением и в течение 3 недель с момента представления всех документов страховщик обязан выплатить все затребованные финансовые средства. Полный список необходимых документов для обращения в страховую компанию, включает в себя:

Если у виновника на момент ДПТ был полис ОСАГО, то ущерб пострадавшей стороне компенсирует страховая компания. Причем, сам пострадавший и обязан к ней обращаться с заявлением и в течение 3 недель с момента представления всех документов страховщик обязан выплатить все затребованные финансовые средства. Полный список необходимых документов для обращения в страховую компанию, включает в себя:

- заявление о получении страховой выплаты (образец выдадут на месте);

- справка о дорожно-транспортном происшествии (выдается правоохранительными органами);

- ксерокопия полиса ОСАГО (виновника);

- копия общегражданского паспорта (для пешеходов или велосипедистов, которые косвенно стали участниками ДТП);

- ксерокопия доверенности на авто (виновника, если он не является фактическим владельцем);

- свидетельство СТС (регистрация транспортного средства);

- ПТС (пострадавшего автомобиля);

- копия протокола о правонарушении (составляется на месте аварии), а также постановление;

- документы, которые подтверждают получение ущерба (результаты независимой экспертизы, заключение судмедэксперта, скан-чеки из медицинских учреждений, а также выписка из карты пациента).

Естественно, что страховая компания имеет право отказать в выплате компенсации. В таком случае рекомендуется незамедлительно обращаться за помощью в суд. Вероятность положительного исхода в пользу истца в этом случае – очень высокая. И при таком раскладе потерпевший имеет полное право также получить компенсацию за судебные издержки, проведенную экспертизу и условно недополученную прибыль (последнее рекомендуется взыскать путем подачи отдельного заявления в суд).

Что делать, если иск в сторону страховой компании отклонили?

Если истцу отказали в компенсации ущерба страховой компании, то следом необходимо подать аналогичное заявление, но в качестве ответчика указать уже виновника аварии. Однако независимая экспертиза и в этом случае потребуется. Причем, ответчика о ней обязательно нужно уведомить (в уведомлении указывается место и дата проведения экспертизы).

Можно ли обойтись без обращения в суд? На законодательном уровне допускается и такое решение ситуации. Но для этого конфликтующим сторонам нужно заключить соглашение, в котором указаны:

Можно ли обойтись без обращения в суд? На законодательном уровне допускается и такое решение ситуации. Но для этого конфликтующим сторонам нужно заключить соглашение, в котором указаны:

- сумма возмещаемого ущерба;

- порядок выплаты компенсации (единым платежом, определенными частями);

- конечную дату, до которой виновник должен полностью закрыть свою задолженность.

Соглашение рекомендуется заверить нотариально – в этом случае документ может быть признан как легитимным судовыми органами (потребуется на тот случай, если виновный в ДТП не исполнит данные обязательства перед потерпевшим). Но обращаться в суд, если никаких претензий и конфликтов впоследствии не возникает – не обязательно.

Взыскание неустойки с виновника без ОСАГО

В том случае, если суд уже был и утвердил, что виновник ДТП обязан в полной мере компенсировать нанесенные убытки, но не выполнил эти обязательства, то необходимо повторно обратиться в судовую инстанцию. С высокой долей вероятности его повторно обяжут выплатить компенсацию, но уже в строго ограниченный срок (при первом обращении сроки покрытия ущерба не устанавливаются судом), после которого финансы, которые покроют расходы потерпевшего, будут востребованы в установленном законом порядке (с привлечением судовых приставов).

Если ответчик не явится в суд или будет скрываться, то его огласят в розыск и дело передадут уже в правоохранительные органы (для принудительного привлечения к ответственности по постановлению суда).

Справка: если у пострадавшего на момент аварии был полис ОСАГО, то за выплатой компенсации он может обратиться и в свою страховую компанию.

В дальнейшем уже она будет требовать выплат с виновника. Это оптимальное решение, если финансы необходимы максимально быстро (например, для проведения сложной операции). Крайний случай – это изъятия имущества виновника и его продажа через аукцион для возмещения ущерба пострадавшей стороне (в рамках законодательного поля, а не самостоятельно).

В дальнейшем уже она будет требовать выплат с виновника. Это оптимальное решение, если финансы необходимы максимально быстро (например, для проведения сложной операции). Крайний случай – это изъятия имущества виновника и его продажа через аукцион для возмещения ущерба пострадавшей стороне (в рамках законодательного поля, а не самостоятельно).

Что делать, если компенсация не покрыла фактических расходов?

Может возникнуть и такая ситуация, когда выплаченная компенсация (либо со стороны страховой компании, либо самого виновника ДТП) не покрывает все понесшие впоследствии растраты. Пострадавший имеет право снова обратиться в суд и потребовать надбавки к компенсации. Единственное требование – предоставление неоспоримых доказательств. То есть, к заявлению нужно прикрепить копии чеков или выписок из карты больного (утвержденных медицинским учреждением), заключение судмедэксперта, которые подтверждают требование заявления.

Если пострадавший в итоге стал инвалидом, то потребуется ещё решение специальной медицинской комиссии и выписка из бухгалтерии о среднемесячном доходе. Если же ДТП закончилось смертельным исходом, то такие случаи рассматриваются в отдельном порядке (учитывается состав семьи, материальный и моральный ущерб).

То есть, если выплаченных изначально средств оказалось недостаточно, то пострадавший имеет право получить доплату, но уже через повторное обращение в суд. Допускается решение вопроса и на основе договора между виновником и пострадавшей стороной (с заверением у нотариуса).

Итого, потерпевший в ДТП имеет право требовать полную компенсацию нанесенного ущерба. Если у виновника был полис ОСАГО, то выплаты возлагаются на его страховую компанию. В противном случае – на него самого (в общем или судебном порядке). В свою очередь, пострадавший обязан документально подтвердить сумму понесенного ущерба, а также предоставить свой автомобиль на независимую экспертизу. Если у виновника не было ОСАГО, то фактический износ транспортного средства не учитывается. При возникновении любого конфликта, связанного с определением виновника или взыскания компенсации, необходимо обращаться в суд. Итоговое его решение является обязательным для исполнения каждой из сторон конфликта.

Итого, потерпевший в ДТП имеет право требовать полную компенсацию нанесенного ущерба. Если у виновника был полис ОСАГО, то выплаты возлагаются на его страховую компанию. В противном случае – на него самого (в общем или судебном порядке). В свою очередь, пострадавший обязан документально подтвердить сумму понесенного ущерба, а также предоставить свой автомобиль на независимую экспертизу. Если у виновника не было ОСАГО, то фактический износ транспортного средства не учитывается. При возникновении любого конфликта, связанного с определением виновника или взыскания компенсации, необходимо обращаться в суд. Итоговое его решение является обязательным для исполнения каждой из сторон конфликта.

Виновник ДТП без страховки – что делать пострадавшей стороне

Печальная статистика: примерно половина владельцев авто не считают нужным оформлять страховой полис. И это несмотря на то, что законодательство запрещает управление транспортными средствами без ОСАГО.

Нарушение закона кажется автолюбителям выгодным: штраф зачастую меньше, чем стоимость страховки. Но что делать, если вы попали в аварию, а виновник ДТП без страховки и не желает выплачивать компенсацию?

Принцип работы страхового полиса

Если владелец автомобиля с оформленным ОСАГО становится виновником аварии, полис покрывает выплаты пострадавшей стороне. В случае, когда виновник ДТП без страховки, возместить убытки за него некому.

Однако, по закону (ФЗ № 337; ч. 1 ст. 1064 ГК РФ) виновник ДТП все равно обязан взять на себя ответственность. Нужно оплатить ремонт авто пострадавшего, штраф за отсутствие полиса в размере 800 рублей, компенсировать моральный ущерб жертве аварии.

Иными словами, ОСАГО способен значительно упростить жизнь провокатора происшествия на дороге. С полисом вы можете рассчитывать на помощь страховой компании, спастись от долгой судебной волокиты, штрафов и растрат.

План действий при ДТП, когда виновник не застрахован

В ситуации, когда вы пострадали в аварии по вине водителя без ОСАГО, можно:

- попробовать решить вопрос сразу же, не устраивая затяжных тяжб;

- оформить досудебную претензию, если нарушитель согласен возместить убытки по собственной воле;

- подать иск в суд и заставить его покрыть убытки жертвы.

Логичнее всего начать с первого способа и идти к последнему в случае, есть предпринятые шаги никак не воздействуют на провокатора аварии. Рассмотрим каждый из этапов процесса, который поможет жертве ДТП получить свою компенсацию.

Разбирательство на месте аварии

Конечно же, ни одна из сторон не заинтересована в том, чтобы ближайшие пару недель заниматься бумажной волокитой. Самый удобный для всех вариант – включить свои коммуникационные способности и договориться. Пострадавший владелец авто зачастую может на глаз прикинуть сумму, в которую обойдется его ремонт. Идеально, если виновник аварии без страховки согласен выплатить необходимую компенсацию сразу же. Причем это выгодно и для него самого – не придется платить штраф за отсутствие ОСАГО, тратить время на ГИБДД.

Разумеется, не каждый водитель возит с собой большие суммы наличных на случай ДТП. Отпустить нарушителя можно под расписку. В таком документе нужно указать полные имена участников аварии, их места жительства, информацию о транспортных средствах. Необходимо привести доказательства виновности одного из водителей, описать убытки, обозначить сумму компенсации и срок ее выплаты.

Писать расписку лучше от руки, предпочтительно – руки виновника происшествия. Подписи на документе необходимо оставить обеим сторонам. Никакие юристы для его составления вам не пригодятся.

Второй вариант быстрого решения проблемы включает в себя поездку в ГИБДД. Для начала нужно определить, был ли нанесен физический ущерб водителю и пассажирам.

Если все, кроме автомобиля, целы и невредимы, алгоритм действий жертвы таков:

- Запечатлеть ДТП на видеокамеру или фотоаппарат.

- Оформить извещение.

- Зафиксировать факт аварии в ближайшем пункте ГИБДД.

Алгоритм оформления досудебной претензии

Когда виновник аварии без страховки протестует против выплаты компенсации, необходимо вызвать сотрудника ГИБДД.

Проконтролируйте, чтобы он зафиксировал всю информацию о виновнике ДТП: его имя, прописку, контактные данные, отсутствие оформленного полиса. Далее пострадавшему нужно оформить юридическую претензию.

Документы, которые для этого понадобятся:

Отчет об экспертизе. Независимая оценка повреждений обойдется вам в сумму около 5000 рублей, однако без нее вы ничего не добьетесь. Проводить экспертизу необходимо с участием виновника ДТП без страховки.

Если автомобиль после аварии отремонтировать невозможно, нужен отчет об утилизации транспортного средства. Стоимость его примерно такая же, как и отчет о независимой экспертизе.

Собственно досудебная претензия. Может быть составлена юристами за оплату, но ее не сложно написать и самостоятельно. В досудебной претензии указываются: место происшествия, направление движения автомобиля, все нюансы аварии. Обязательно использовать цитаты из действующего законодательства как подкрепление своих требований к оппоненту. В конце – сумма выплат.

Пострадавшая сторона в праве включить в общую сумму компенсации деньги, потраченные на экспертизы, услуги юристов, а также собственное время и нервы. Вместе с претензией подаются копии всех задействованных в процессе бумаг и чеки, подтверждающие денежные траты. В том числе, это отчет об экспертизе, письма вашему оппоненту, постановление об административном нарушении, ваши бумаги на авто.

Большинство нарушителей соглашаются компенсировать ущерб пострадавшему уже на этом этапе. Ведь если дело доходит до суда, то нарушителю приходится оплачивать еще и издержки процесса судебной тяжбы.

Процедура подачи иска в суд

Если виновник аварии без страховки отказывается оплатить вам компенсацию после досудебной претензии, нужно обращаться в суд. Для этого понадобятся все подготовленные ранее документы (оригиналы) и один новый – исковое заявление. Правильно составить иск поможет профессиональный юрист (разумеется, не бесплатно).

Подготовить иск самому можно, опираясь на ст. 131 ГПК РФ. Нужно включить все данные, указанные ранее в досудебной претензии, и добавить описание попытки разрешить ситуацию до обращения в суд. Помните, что вы имеете право требовать выплат не только за физические убытки, но и за моральный ущерб. Граничный срок обращения в суд – три года после ДТП.

Кроме уже оформленных бумаг, в суд необходимо предоставить:

- документы о досудебном разбирательстве;

- квитанцию об оплате госпошлины;

- копию иска для нарушителя.

Если вы пользуетесь помощью юриста, нужно оформить еще и доверенность на его имя.

Длительность и нюансы судебного разбирательства

В среднем разбирательство по дорожному происшествию занимает около 2 месяцев. Но ваш оппонент может не прийти на заседание, и тогда дело рискует затянуться на долгие годы. Популярное решение в таком случае – потребовать у судьи арестовать автомобиль нарушителя.

В результате тяжбы вашего оппонента обяжут выплатить компенсацию, не взирая то, трудоустроен ли он. В основном, такие виновники выплачивают около половины своего месячного дохода в пользу пострадавшего. Если в ходе происшествия ущерб был нанесен не только автомобилю, но и людям, размер выплат возрастает до 70%.

Просроченные и поддельные страховые полисы ОСАГО

Бывает и так, что у владельца авто есть полис, но он недействителен – фальшивый или истек срок действия. За поддельный документ ОСАГО законом предусмотрено лишение водительских прав и немаленький штраф, привлечение к административной или уголовной ответственности.

Пострадавшему в аварии придется пройти все описанные выше шаги, от разбирательства на месте и до суда. Однако, чтобы начать тяжбу с нарушителем, потребуется экспертиза фальшивого полиса. Для проведения этой процедуры сам нарушитель должен оформить заявление в союз автостраховщиков и подать все необходимые бумаги.

Зачастую фальшивый полис – это один номер, на который зарегистрировано несколько транспортных средств (полис-двойник). В таком случае пострадавший сможет получить компенсацию от компании. Если же страховка виновника происшествия просрочена, то с точки зрения закона у него нет полиса ОСАГО. Все действия пострадавшего и ответственность виновника ДТП такие же, как в случае с отсутствием данного документа.

Как бороться с нежеланием виновника компенсировать ущерб

Судебное разбирательство подошло к концу, решение вынесено в вашу пользу. Вы ожидаете, что виновник ДТП компенсирует ущерб согласно букве закона, но что если он не торопиться этого делать?

После судебного решения каждый из участников спора получает постановление. Обычно бумаги поставляются в течение 10 дней. Если с этого момента позитивных изменений в поведении виновника не наблюдается, жертва может обратиться к судебному приставу. Служба судебных приставов занимается контролем за исполнением постановлений суда и воздействует на нарушителя проверенными методами.

Так, пристав может запретить нарушителю пользоваться его транспортным средством, изъять имущество, находящиеся во владении должника и так далее. При этом, пострадавшей стороне стоит почаще связываться с приставом и спрашивать, как идут дела. Это простимулирует работников службы заниматься вашим делом активнее и старательней. Исполнительное производство будет продолжаться до тех пор, пока задолженность нарушителя не будет полностью погашена.

Если вам не посчастливилось и вы стали участником происшествия на дороге, у виновника которого нет полиса ОСАГО, он просрочен или поддельный, попробуйте избежать долгих судебных тяжб. Люди – существа разумные, и могут найти общий язык в любой ситуации. А судебные разбирательства могут отобрать у вас несколько лет жизни, и при том не увенчаться успехом.

Если уж вы решились на подачу искового заявления, очень внимательно оформляйте все бумаги. Ваш успех в данной ситуации зависит именно от правильности составления документов.

Возможно, обратиться к профессиональным юристам – лучший выбор для потерпевшего в ДТП. Будем рады, если пошаговые алгоритмы действий из этой статьи помогут вам.

ДТП без ОСАГО: кто понесет ответственность?

Статья написана по материалам сайтов: zakonsovet.com, autopravo.club, proins.ru.

»