Заполнение кудир при усн доходы образец

Организации и ИП, которые применяют упрощенную систему налогообложения, обязаны вести налоговый учет своих доходов, а иногда и расходов, в специальной книге. О Книге учета доходов и расходов при УСН в 2024 году расскажем в нашей консультации.

Содержание

- Как вести КУДиР

- Заполнение КУДиР при УСН «доходы минус расходы»

- Форма книги учета доходов и расходов с 2018 года

- Заполнение КУДиР при УСН

- Что представляет собой книга доходов и расходов

- Общие правила заполнения книги доходов и расходов

- Как заполнить КУДиР при доходах минус расходы

- Что можно включать в расходы по УСН

- Ответы на распространенные вопросы по КУДиР

- Распространенные ошибки при заполнении книги доходов и расходов

- КУДиР для ИП на УСН: бланк и образец заполнения

- Как ведется КУДиР?

- Как заполняется КУДиР?

- КУДИР для ИП на УСН 6 процентов: образец заполнения

Как вести КУДиР

Форма Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, (КУДиР), а также Порядок ее заполнения утверждены Приказом Минфина России от 22.10.2012 № 135н. Скачать Книгу доходов и расходов для ИП на УСН или организаций в формате Excel можно по приведенной ниже ссылке.

Скачать Книгу доходов и расходов при УСН

В каком виде (электронно или на бумаге) вести КУДиР, какие разделы заполнять, как исправлять ошибки в Книге, а также какая ответственность грозит упрощенцу за отсутствие КУДиР, мы рассказывали в нашей консультации.

Заполнение КУДиР при УСН «доходы минус расходы»

При ведении книги доходов и расходов при УСН необходимо руководствоваться Порядком заполнения КУДиР, который приведен в Приложении № 2 к Приказу Минфина России от 22.10.2012 № 135н.

В этом Порядке даны пояснения по КУДиР, как заполнять при УСН «доходы минус расходы» те или иные разделы. Естественно, упрощенцы с объектом «доходы» также найдут ответы на вопросы заполнения своей «урезанной» книги: напомним, что доходные упрощенцы могут не отражать в КУДиР информацию о своих расходах.

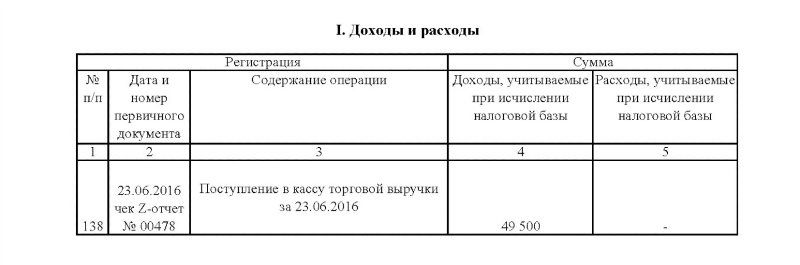

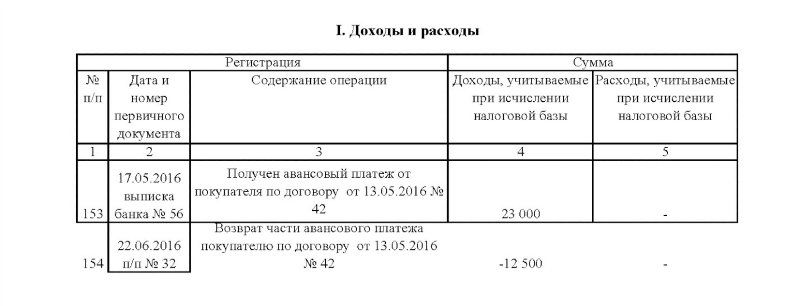

К примеру, по расходам в КУДиР при УСН информация в Разделе I «Доходы и расходы» заполняется так:

- в графе 1 «№ п/п» необходимо указать порядковый номер регистрируемой операции;

- в графе 2 «Дата и номер первичного документа» приводятся дата и номер первичного документа, на основании которого регистрируется расходная операция;

- в графу 3 «Содержание операции» заносится содержание хозяйственной операции, по которой учитывается расход на УСН;

- в графе 5 «Расходы, учитываемые при исчислении налоговой базы (руб.)» упрощенец приводит понесенные и оплаченные им расходы, которые указаны в п. 1 ст. 346.16 НК РФ.

Первичным документом выступают, как правило, платежные поручения, ведь доходы и расходы признаются на УСН по кассовому методу (п.п. 1,2 ст. 346.17 НК РФ).

Поэтому, например, НДФЛ в книге доходов и расходов на УСН, и сумма выплаченной заработной платы, из которой налог был удержан, показываются в КУДиР по разным строкам. Для Книги доходов и расходов пример заполнения на УСН таких расходов упрощенца можно посмотреть в нашей консультации.

Форма книги учета доходов и расходов с 2018 года

С 01.01.2018 организации и ИП на УСН применяют обновленную книгу учета доходов и расходов (поправки в нее были внесены Приказом Минфина от 07.12.2016 N 227н).

Книга была дополнена разделом V. В нем упрощенцы с объектом «доходы» могут отражать суммы торгового сбора, уменьшающие «упрощенный» налог (авансовые платежи по налогу), исчисленный по виду деятельности, в отношении которого установлен сбор.

Скачать бланк книги учета доходов и расходов, применяемой в 2024 году, можно через систему КонсультантПлюс.

Заполнение КУДиР при УСН

КУДир – это сокращенное название книги доходов и расходов, которые должны вести индивидуальные предприниматели и организации, которые находятся на упрощенной системе налогообложения (УСН). Это сказано в статье 346.24 Налогового Кодекса РФ. Книга доходов и расходов – это самый главный документ налогового учета. На основании данных этой книги рассчитывается налогооблагаемая база и соответственно рассчитывается налог, подлежащий уплате в бюджет налогоплательщиком.

Что представляет собой книга доходов и расходов

Форма и порядок заполнения книги доходов и расходов утверждены Приказом Минфина РФ №135н от 22.10.2012 года. Начиная с 2018 года книгу доходов и расходов нужно заполнять на новом бланке. Изменения были внесены Приказом Минфина РФ №227н от 07.12.2016. Заверять в налоговой инспекции эту книгу не нужно. Она понадобится только в случае проверки налогоплательщика. Однако отсутствие книги доходов и расходов, а также ошибки, содержащиеся в ней, приведут к штрафу. Это сказано в статье 120 Налогового Кодекса РФ.

Общие правила заполнения книги доходов и расходов

Книга доходов и расходов состоит из 7 листов и 5 разделов. На 1 титульном листе указываются данные по налогоплательщику, 2-3 листы предназначены для тех организаций и ИП, которые ведут учет по системе «доходы минус расходы», там необходимо отразить доходы и расходы за налоговый период (год) нарастающим итогом. На 4 листе находится «Раздел 2» в нем отражается информация о приобретении основных средств и нематериальных активов. Далее на листе 5 «Раздел 3» отражается информация об убытках прошлых лет, которые уменьшают налогооблагаемую базу отчетного периода. Лист 6 «Раздел 4» содержит информацию о расходах, которые уменьшают сумму налога. Эти расходы перечислены в пункте 3.1 статьи 346.21 Налогового Кодекса РФ. Этот раздел заполняют те организации и ИП, которые выбрали систему УСН «Доходы» и в этом разделе они указывают суммы, уменьшающие налог:

- страховые взносы в ПФР, ФСС, ФОМС, НСиПЗ, соответственно ИП, у которых нет работников, включают сюда сумму страховых взносов за себя;

- расходы по временной нетрудоспособности, уплачиваемые за счет работодателя;

- оплата по договорам личного страхования.

Важно! На перечисленные суммы можно уменьшить сумму налога или авансовых платежей по налогу, но не более чем на 50%. В последнем разделе 5 указывается сумма торгового сбора, которая уменьшает сумму налога (авансовых платежей по налогу).

Общие привала заполнения книги доходов и расходов приведены в таблице.

| 1 | Каждый год нужно заполнять новую книгу доходов и расходов |

| 2 | Записи в книге нужно вести в хронологическом порядке |

| 3 | Книга доходов и расходов заполняется кассовым методом |

| 4 | Книгу доходов и расходов в бумажном виде необходимо прошнуровать, пронумеровать, скрепить печатью и подписью руководителя или индивидуального предпринимателя |

| 5 | Книга доходов и расходов, которая ведется в электронном виде, необходимо распечатать в конце налогового периода и также ее заверить подписью руководителя и печатью организации |

| 6 | Для каждой хозяйственной операции отводится отдельная строка |

| 7 | Записи в КУДиР ведутся на русском языке, записываются синей ручкой (касается бумажных вариантов) |

| 8 | Записи ведутся в рублях и копейках |

| 9 | Каждая запись в КУДиР должна основываться на первичных документах |

| 10 | Разделы 1-3 предназначены для налогоплательщиков, применяющих систему «доходы минус расходы» |

| 11 | Раздел 4 относится к налогоплательщикам, применяющим систему «доходы» |

|

Как заполнить КУДиР при доходах минус расходы

Непосредственно порядок заполнения книги доходов и расходов отражен в Приложении №2 к Приказу Минфина №135н от 22.10.2012 года. В этом приложении четко прописано, как и что заполнять. В книге доходов и расходов содержатся следующие столбцы:

- столбец 1 «№ п/п» – номер порядкового записи;

- столбец 2 «дата и номер первичного документа». Здесь указываются номера и даты документов, которые подтверждают произведенную хозяйственную операцию;

- столбец 3 «содержание операции». В этом столбце подробно расписываются хозяйственные операции, случившиеся в данной организации за налоговый период;

- столбец 4 «доходы, учитываемые при исчислении налоговой базы». Для исчисления налога необходимо знать сумму дохода. Эта информация отражается именно в этом столбце;

- столбец 5 «расходы, учитываемые при исчислении налоговой базы». Здесь соответственно отражаются расходы организации или ИП.

Как видим заполнение данного документа несложная задача. Первичные документы – это документы, отражающие хозяйственные операции (события) происшедшие в организации. На основании этих документов и заполняется книга доходов и расходов. К первичным документам относятся:

- Товарная накладная;

- Акт приема-передачи имущества;

- Документы по оплате труда (например, расходный кассовый ордер, расчетно-платежные ведомости и т.д.);

- Акт сдачи приемки товара, работ, услуг;

- Акт оказания услуг;

- Кассовые документы;

- Банковские документы (платежные поручения);

- Авансовые отчеты;

- Бухгалтерские справки;

- Акт зачета взаимных (встречных) требований;

- Документы, отражающие прибытие, убытие, перемещение, модернизацию и т.д. основных средств в организации;

- Документы по инвентаризации;

- Также к таким документам можно отнести договоры, счета

При заполнении необходимо знать, что в налоговом учете применяется кассовый метод, то есть все доходы и расходы признаются таковыми после их оплаты. Это сказано в подпункте 1.2 статьи 346.17 Налогового Кодекса РФ. Поэтому необходимо помимо документов, подтверждающие расходы организации или индивидуального предпринимателя, иметь документы, подтверждающие оплату этих расходов. К таким документа относятся платежные поручения, приходные, расходные кассовые ордера, чеки. При кассовом методе расходы будут признаны для целей налогообложения в момент их оплаты.

Пример. Рассмотрим пример заполнения книги доходов и расходов на примере организации ООО «Восход», которая находится на УСН «Доходы минус расходы». То есть ставка налога равна 15% от налогооблагаемой базы. Организация занимается рознично-оптовой торговлей кондитерскими изделиями. За 2018 год ООО «Восход»

- 01.18 был получен аванс в счет предстоящих поставок от ООО «Лига» в размере 50 000 рублей;

- за январь 2018 физическим лицам было продано товаров на сумму 250 000 рублей (для удобства не будем разбивать на отдельные суммы);

- 02.2018 был оплачена аренда склада и аренда офиса за январь 2018 года– 100 000 рублей;

- 02.2018 была выплачена зарплата сотрудникам – 50 000 рублей и НДФЛ в бюджет;

- 02.2018 были оплачены страховые взносы за сотрудников – 15 100 рублей.

| Регистрация | Сумма | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | №п/п 42 от 10.01.18 | Получен аванс в счет предстоящих поставок от ООО «Лига» | 50 000 | |

| 2 | 31.01.18 | Проданы товары физическим лицам за январь 2018 года | 250 000 | |

| 3 | Расчетно-платежная ведомость №1 от 05.02.18 | Выплачена заработная плата сотрудникам за январь 2018 года | 50 000 | |

| 4 | №п/п 43 от 05.02.18 | Перечислен НДФЛ с зарплаты сотрудников в бюджет за январь 2018 года | 7 471 | |

| 5 | №п/п 44 от 10.02.18 | Оплачена аренда склада и офиса за январь 2018 | 100 000 | |

| 6 | №п/п 45 от 15.10.18 | Оплата взносов в ПФР за январь 2018 года | 11 000 | |

| 7 | №п/п 46 от 15.10.18 | Оплата взносов в ФСС за январь 2018 года | 1 450 | |

| 8 | №п/п 47 от 15.10.18 | Оплата взносов в ФОМС за январь 2018 года | 2 550 | |

| 9 | №п/п 48 от 15.10.18 | Оплата НСиПЗ за январь 2018 года | 100 | |

Таким образом, налог за указанный период времени будет равен

Что можно включать в расходы по УСН

Перечень расходов при упрощенной системе налогообложения является закрытым. Это значит, что помимо списка, указанного в Налоговом Кодексе РФ добавить больше ничего нельзя. Все расходы прописаны в статье 346.16 Налогового Кодекса РФ. К таким расходам в основном относятся:

- оплата труда;

- отчисление на обязательное социальное страхование сотрудников;

- аренда производственных площадей, офисов;

- покупка оборудования;

- коммунальные расходы;

- и т.д.

Ответы на распространенные вопросы по КУДиР

Вопрос. Нужно ли вести КУДиР, если индивидуальный предприниматель не вел свою деятельность в налоговом периоде?

Ответ. Если налогоплательщик не вел деятельность в налоговом периоде, то он все равно должен иметь заверенную по всем правилам книгу доходов и расходов.

Распространенные ошибки при заполнении книги доходов и расходов

Ошибка. При заполнении книги доходов и расходов в бумажном варианте допущена была ошибка.

Как правильно. При допущении ошибки ни в коем случае нельзя вырывать листы. Законодательство разрешает исправить ошибку следующим способом. Необходимо зачеркнуть неправильную запись, сделать правильную и заверить ее подписью руководителя или индивидуального предпринимателя и печатью. Также можно исправлять ошибки методом «красного сторно».

КУДиР для ИП на УСН: бланк и образец заполнения

Книга учета доходов и расходов (КУДиР) используется для правильного и точного ведения учета налогов, к бухгалтерскому учету она не имеет никакого отношения. Вести ее обязаны все ИП, которые в своей деятельности опираются на УСН (упрощенную систему налогообложения). Допускается два варианта ведения КУДиР для ИП на УСН: бумажный и электронный. В первом случае заполняется бланк документа, распечатанный на бумаге, все данные в него вносятся вручную. Во втором случае осуществляется заполнение электронного бланка, делается это при помощи специальных программ или онлайн-сервисов.

Как ведется КУДиР?

Для ведения книги учета доходов и расходов предусмотрена унифицированная форма. Она едина как для бумажного, так и для электронного варианта заполнения.

Разница состоит в том, что бумажный документ еще до начала заполнения в обязательном порядке нужно пронумеровать, прошить, скрепить печатью и личной подписью индивидуального предпринимателя. Электронный вариант книги нумеруют, прошивают и заверяют печатью только по окончании отчетного периода (года). Начиная с 2013 года КУДиР заверяется только ИП, в Налоговой инспекции этого делать не требуется.

В процессе ведения и заполнения КУ доходов и расходов как в бумажном, так и в электронном виде допускается исправление ошибок. При внесении данных вручную при помощи ручки каждое исправление должно быть аргументировано, а также заверено подписью и печатью предпринимателя. В электронном варианте исправления можно вносить еще до момента распечатывания документа.

Заполнение книги учета Д и Р производится на основании первичной документации (договоров, чеков, накладных и пр.). Все записи в нее вносятся в соответствии с хронологией тех или иных хоз. операций, производимых в рамках отчетного периода. При внесении записей непременно указывается порядковый номер и дата документа, на основании которого она сделана.

Как заполняется КУДиР?

- Отражая в КУДиР определенный доход, всегда конкретизируйте его вид (например, выручка). Датой получения дохода (отражения его в КУДиР) считается фактическая дата его поступления, то есть зачисления денежных средств на р/счет, внесения в кассу и т.д.

- Отражая в КУДиР расходы, всегда ссылайтесь на соответствующие статьи НК РФ, на основании которых расход признается на определенную дату и на нее же заносится в книгу учета ДиР.

В качестве расходов могут быть указаны следующие операции:

- Затраты ИП на выплату зарплаты работникам (оплата труда), покупка материалов (сырья), расходы на погашение процентов по кредитам. Заносятся в КУДиР датой фактического списания денежных средств с р/счета или выплаты из кассы.

- Расходы, произошедшие в связи с приобретение какого-либо товара (продукции) с целью последующей реализации. Отражаются по мере продажи товара.

- Затраты на транспортировку товаров, их хранение, возможно обслуживание.

- Расходы и доходы разумнее отражать в отдельных строках.

- При наличии НДС его следует отражать в КУДиР для ИП на УСН как отдельную строку, при этом налог на добавленную стоимость можно принимать к учету общей суммой, для этого не нужно ждать полной продажи всего товара.

- Новую КУДиР следует заводить для каждого отчетного периода (года).

- При ведении книги в электронном виде в конце отчетного периода распечатываются абсолютно все ее разделы, в том числе и незаполненные.

- КУДиР ведется даже когда деятельность ИП фактически не осуществляется. В этом случае распечатывается нулевая КУДиР.

Заполняется КУДиР достаточно просто, это вы можете увидеть из представленного образца.

КУДИР для ИП на УСН 6 процентов: образец заполнения

Наши специалисты рассказывают обо всех нюансах, связанных с ведением КУДИР (Книгой учета доходов и расходов), которая предназначается для ИП на «упрощенке» — 6. В этой же статье опубликован образец ее заполнения

Основные вопросы ИП на УСН 6% по ведению КУДИР:

1. Нужно ли книгу заверять в налоговой службе?

В налоговой службе КУДИР не заверяется уже с 2013 года. Но это не значит, что ИП может ее не вести совсем. Такой вид отчетной документации должен быть в наличии и регулярно заполняться, в противном случае ИП ждут штрафные санкции.

Этот документ должен выдаваться по первому требованию сотрудников налоговой инспекции. Такое требование предъявляется только в письменном виде в определенных случаях, например, выездной проверке. Но вместе с декларационными документами по «упрощенке» КУДИР на проверку сотрудникам налоговой службы не сдается, значит, и заверять ее нет необходимости.

2. Как правильно вести КУДИР?

Министерство финансов нашего государства утвердило определенную форму Книги учета доходов и расходов, специально рассчитанную для индивидуальных предпринимателей на «упрощенке» с процентной ставкой в 6% — приказ №135н (от 22.10.12 г.). Но этой формой КУДИР могут пользоваться все ИП, что применяют УСН, вне зависимости объекта обложения налогами. Но правила ведения данного вида документации несколько отличаются.

Бумажный вариант КУДИР ведется авторучкой, а электронный вариант – с помощью компьютера. Рассмотрим, как это нужно делать правильно в обоих вариантах.

- распечатываются бланки;

- пронумеровываются;

- прошиваются;

- скрепляются печатью (если таковая у ИП имеется в наличии) и подписью.

В электронном варианте:

- устанавливается специальная программа;

- заполнение ведется в «экселе»;

- в конце года заполненные бланки распечатываются, прошиваются и заверяются подписью и печатью.

3. Существуют ли особенности заполнения 1 раздела КУДИР в 2016 году?

ИП, использующие «упрощенку» с процентной ставкой в 6%, часто испытывают трудности с заполнением 1 раздела КУДИР. В этот раздел нужно вносить доходы двух видов:

Эти цифровые показатели нужно вносить в графу №4. А те доходы, которые относятся к необлагаемым, вообще не подлежат фиксации.

В графу №2 вносят данные самого документа, на основании которого ИП получил прибыль – его номер и дату заполнения (например, кассовый чек). В случае, когда денежные средства перечислены сразу на расчетный счет, то в эту графу вносят реквизиты банковских выписок. Также для фиксирования доходов можно использовать накладные, различные акты (например, приемки-передачи имущества).

Графа №3 предназначена для фиксирования содержания проведенной операции.

При внесении требуемых сведений следует учитывать, что все записи ведутся строго в хронологическом порядке, в момент фактического поступления (это связано с тем, что при «упрощенке» используется кассовый метод).

4. Как заполнять раздел №1 КУДИР в 2016 году (с образцами и комментариями)?

Также особое внимание следует уделить ситуации, когда денежные средства уже поступившие на счет ИП, нужно вернуть. В этом варианте цифровой показатель прописывается со знаком «минус» в разделе №1 – графа №4.

К этому разделу следует составлять справку тем ИП, что применяют «упрощенку» с объектом налогообложения «доходы минус расходы» — порядок заполнения КУДИР, пункт 2.6. Для ИП с «упрощенкой» и объектом «доходы» цифровой показатель доходов, а именно их общую сумму, вносится в строку 010 справочной части.

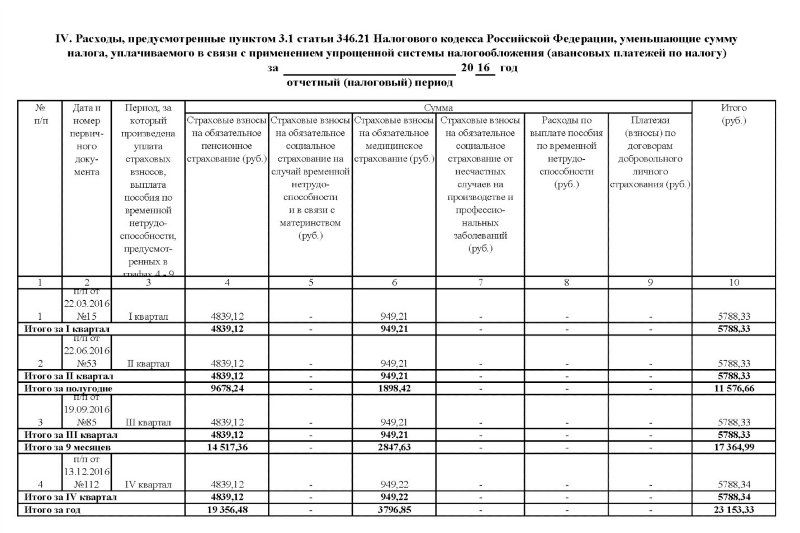

5. Есть ли нюансы при заполнении раздела №4 КУДИР (для ИП с УСН с процентной ставкой 6%)?

Раздел №4 КУДИР предназначен для фиксации страховых взносов. Для этого существуют различные графы:

Чаще всего такие обязательные страховые взносы ИП отчисляют в конце года. В этом варианте цифровой показатель суммы вносят в ту часть таблицы, что соответствует 4 кварталу. При этом уменьшение налогов может быть произведено только после завершения отчетного периода.

В случае, если перечисление взносов проводилось ежеквартально, то и фиксируются они соответственно. Специалисты считают такой варрант для ИП более выгодным, потому что могут уменьшиться не только налоги по итогам года, но и платежи по авансам.

6. Есть ли образец заполнения раздела №4 КУДИР с наличием рабочих и без таковых?

Мы предлагаем для ознакомления образец заполнения раздела №4 КУДИР для ИП, что работают по «упрощенке» с процентной ставкой 6%, без наемных рабочих:

В том случае, когда ИП нанимает рабочих, то в разделе №4 следует фиксировать:

- Взносы, отчисляемые с заработных плат рабочих.

- Пособия по больничным листам, которые ИП выплачивал из собственных финансов.

- Договорные платежи по добровольному страхованию.

- Фиксированные суммы страховых взносов, уплачиваемые за себя.

Предлагаем образец ведения раздела №4 КУДИР для ИП с наемными рабочими:

Статья написана по материалам сайтов: online-buhuchet.ru, okbuh.ru, taxpravo.ru.

»