Справка 2 ндфл при увольнении образец

Для начала разберемся, что же такое 2-НДФЛ и для чего нужен этот документ. 2-НДФЛ – это документ, который информирует о доходах работника, которые выплачивались ему в течение года. При увольнении сотрудника работодатель обязан выдать сотруднику справку 2-НДФЛ вместе с остальным пакетом документов.

Справка 2-НДФЛ необходима для устройства на новое место работы, так как поможет будущему работодателю правильно вычислить подоходный налог и определить величину положенных стандартных вычетов. Данная справка необходима сотруднику, а потому он вправе требовать от работодателя выдать ее, в случае, если последний самостоятельно этого не сделал. Об этом свидетельствует 62 статья Трудового кодекса РФ.

Скачать бланк 2-НДФЛ и образец заполнения справки при увольнении можно внизу статьи.

О процедуре увольнения по инициативе работника читайте в этой статье, по инициативе работодателя — здесь.

Содержание

- Образец заполнения 2-НДФЛ при увольнении

- 2-НДФЛ при увольнении

- Образец заполнения 2-НДФЛ

- Справка 2-НДФЛ при увольнении

- Образец заполнения 2-НДФЛ при увольнении

- Справка 2-НДФЛ – как правильно заполнить бланк?

- Для чего нужна справка по форме 2-НДФЛ?

- Как получить ее и сколько готовится?

- Требуется ли справка при приеме на работу?

- Должны ли выдавать ее при увольнении?

- Правила заполнения полей

Образец заполнения 2-НДФЛ при увольнении

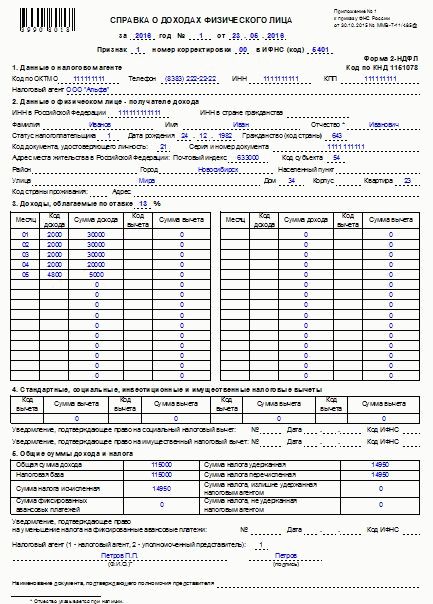

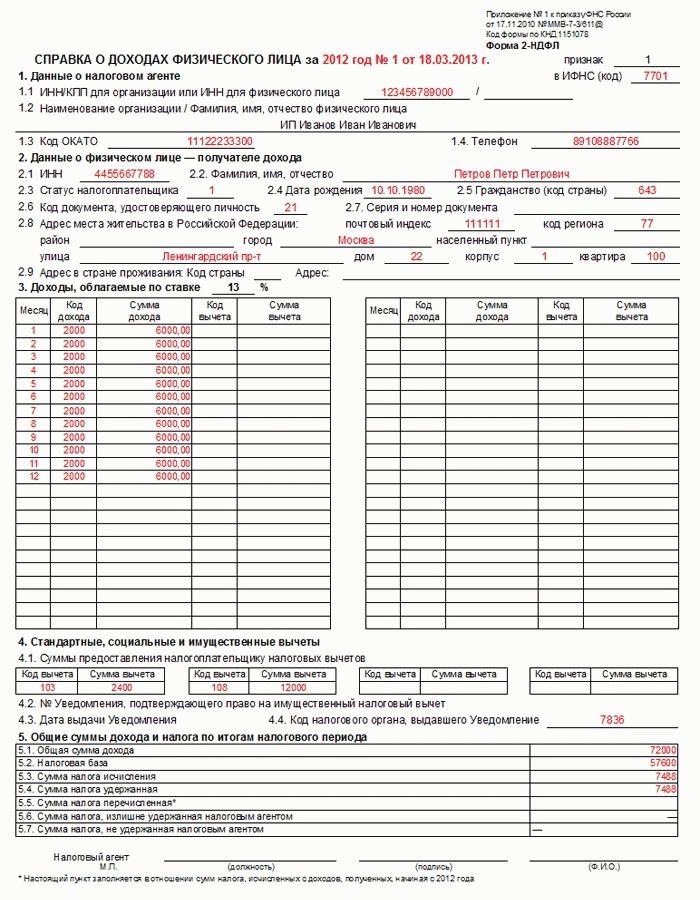

Во-первых, в верхней части бланка 2-НДФЛ указываются год увольнения сотрудника, номер справки, а также день ее оформления, номер корректировки, то есть порядковый номер внесения исправлений в текущем бланке. Еще одним обязательным пунктом является указание кода налоговой, в которую будет подана эта справка в конце текущего года.

Во-вторых, важным является момент оформления разделов 2-НДФЛ. Первый раздел включает в себя реквизиты организации, которая осуществляет выплаты. Во втором разделе указываются реквизиты бывшего работника: ИНН, ФИО, статус, гражданство, причем важно помнить, что гражданство указывается в виде кода страны, в которой проживает увольняемый. Также необходимо код документа, подтверждающего личность сотрудника, и его адрес фактического проживания.

В третьем разделе справки 2-НДФЛ отображаются налоговые ставки, по которым облагаются доходы, сами доходы и вычеты. Кстати, стандартные, имущественные и социальные вычеты указываются в следующем разделе, а третий отражает только профессиональные и суммы, которые не облагаются подоходным налогом.

Далее в бланке 2-НДФЛ идет четвертый раздел, в котором и указываются все вычеты, непоказанные в предыдущем разделе. Важно помнить, что для каждого налога прописывается сумма и собственный код.

Заключительный пятый раздел справки включает в себя размер общего дохода на момент увольнения, налоговую базу, которую определяют, учитывая общую величину доходов и вычетов с начала года. А также налоги исчисленные, удержанные, не удержанные и перечисленные в текущем году, когда произошло увольнение.

Также важно знать о сроке давности 2-НДФЛ. В том случае, если работодатель сразу не отдал нужный документ, увольняемый может обратиться в трудовую инспекцию, а компания получит штраф. Однако важно помнить также тот факт, что согласно налоговому кодексу РФ, документы хранятся 5 лет. Поэтому, если сотрудник попросит выдать справку 2-НДФЛ за период, который превышает 5 лет, работодатель вправе ему отказать в этом.

В заключение хочется отметить то, что количество экземпляров 2-НДФЛ не ограничено абсолютно ничем, вследствие этого работодатель обязан предоставить сотруднику справку, если тому это необходимо. Срок изготовления справки, согласно трудовому кодексу РФ, равен 3 дням, а для более быстрого получения данной справки сотрудник должен передать работодателю письменный запрос на выдачу 2-НДФЛ.

В налоговую подавать справку 2-НДФЛ о работнике, который уволился, нужно вместе с остальными справками по окончании года.

Скачать образец

Справка 2-НДФЛ образец заполнения при увольнении — скачать.

2-НДФЛ при увольнении

В последний день работы работодатель обязан выдать работнику документы, в числе которых значится справка о доходах 2-НДФЛ. Данный бланк показывает начисленные доходы за текущий год и удержанный с них подоходный налог.

Новый работодатель сможет правильно рассчитать общую сумму доходов, полученных работником с начала года только в том случае, если у него будет справка о доходах на предыдущем месте работы по форме 2-НДФЛ. Как правило, все работодатели требуют эту справку при трудоустройстве нового сотрудника. Поэтому в случае, если работодатель не предоставляет работнику при увольнении 2-НДФЛ, то ее нужно запросить самостоятельно. Работодатель обязан выдать этот бланк по письменному запросу увольняющегося.

Если работник обратить за 2-НДФЛ после увольнения, то придется подождать три дня, отведенные для подготовки справки бывшим работодателем.

В 2-НДФЛ работодатель должен включить все те доходы, с которых удерживался подоходный налог за период с начала текущего года по день увольнения. Доходы, не облагаемые НДФЛ в справке не показываются, так как не участвуют в образовании налоговой базы. Выходное пособие облагается НДФЛ в пределах трех средних зарплат.

Работодатель должен предоставить 2-НДФЛ сотруднику в день увольнения или по его запросу. В налоговую справку подается по окончании года с прочими справками о доходах других членов персонала.

Скачать бланк 2-НДФЛ и образец заполнения справки при увольнении работника можно в нижней части статьи.

Образец заполнения 2-НДФЛ

Бланк справки 2-НДФЛ в 2016 году утвержден Приказом ФНС России от 30.10.15 №MMB-7-11/485@.

Справка содержит 5 разделов для заполнения:

- 1 — данные об организации, удерживающей налог с доходов сотрудника;

- 2 — данные о физическом лице — работнике, доходы которого облагаются НДФЛ;

- 3 — список доходов, облагаемых подоходным налогом, приводится детализация по ставкам;

- 4 — вычеты, положенные работнику;

- 5 — общая величина дохода с начала года по день увольнения, величина налоговой базы, исчисленная и удержанная и перечисленная сумма НДФЛ. Отдельно выделяется налог, не перечисленный налоговым агентом по каким-либо причинам.

Подписывает заполненный бланк справки либо руководитель организации (сам ИП) или его представитель, уполномоченный на то приказом или доверенностью).

Реквизиты документа, дающего право подписи 2-НДФЛ, приводятся в нижней части бланка справки о доходах.

Оформление 2-НДФЛ

Образец заполнения 2-НДФЛ при увольнении — скачать.

Не нашли в статье ответ на Ваш вопрос?

Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

Задайте вопрос бесплатно здесь — если вы проживаете в другом регионе.

Справка 2-НДФЛ при увольнении

При увольнении в последний рабочий день работодатель должен предоставить работнику справку о его доходах по форме 2-НДФЛ. Если работодатель сам не выдает работнику данный документ, то работник вправе самостоятельно его попросить у работодателя в момент увольнения или позже по письменному запросу в форме заявления.

В последнем случае работодатель обязан выдать справку 2-НДФЛ в течение трех дней с момента обращения сотрудника.

Справка включает данные о выплаченных суммах работнику с января текущего года по день увольнения. Отражаются все начисленные выплаты, за исключением тех, с которых не удерживался подоходный налог, например, выходное пособие, не превышающее трехмесячного заработка.

Начисленное выходное пособие свыше трехмесячного заработка, а также компенсация неиспользованных дней отпуска также включается в перечень доходов, подлежащих отражение 2-НДФЛ.

Справку 2-НДФЛ при увольнении нужно предоставить только уволенному сотруднику. В налоговую подавать ее нужно будет вместе с прочими справками по окончании календарного года.

Бланк 2-НДФЛ и образец заполнения справки при увольнении можно скачать внизу статьи.

Как и когда удерживать и перечислять НДФЛ с выплат при увольнении (в том числе с компенсации отпуска и выходного пособия), можно прочитать здесь.

Образец заполнения 2-НДФЛ при увольнении

Актуальный бланк справки 2-НДФЛ на 2016 год утвержден Приказом ФНС России от 30.10.15 №MMB-7-11/485@.

Исходные данные для заполнения:

Увольняется работник Иванов Иван Иванович из организации ООО «Альфа» в мае 2016 года по соглашению сторон.

Выплаты Иванова в 2016 году:

- з/п за январь — 30000 руб.;

- з/п за февраль — 30000 руб.;

- з/п за март — 30000 руб.;

- з/п за апрель — 30000 руб.;

- з/п за май — 20000 руб.;

- компенсация за отпуск — 5000 руб.

Пример заполнения 2-НДФЛ при увольнении Иванова:

Как составить правильно

Справка 2-НДФЛ образец заполнения при увольнении — скачать.

Не нашли в статье ответ на Ваш вопрос?

Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

Справка 2-НДФЛ – как правильно заполнить бланк?

Справка 2-НДФЛ — это налоговая декларация каждого работника.

В ней отражают доходы сотрудника и размер всех вычетов по налогам.

Делается она работодателем за определенный период (обычно 1 год).

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь через онлайн-консультант справа или звоните по телефонам бесплатной консультации :

Для чего нужна справка по форме 2-НДФЛ?

Она может понадобиться в ряде случаев:

- для расчета положенных выплат, льгот или пособий, учитывающих доход с прежнего места работы (например, декретных, алиментов);

- при оформлении любого вида кредита;

- при оформлении туристической или рабочей визы;

- для получения вычетов по декларации 3-НДФЛ.

Справка 2-НДФЛ должна быть представлена в налоговую инспекцию не позднее 1 апреля.

Как получить ее и сколько готовится?

Для получения документа необходимо письменно обратиться в бухгалтерию организации с просьбой выдать выписку с лицевого счета сотрудника обо всех начислениях за определенный период.

Образец заявления для получения справки скачайте здесь.

Заявление составляется в свободной форме, обязательно в 2х экземплярах, один из которых остается у заявителя.

Справка 2- НДФЛ выдается независимо от того, состоит заявитель в трудовых отношениях с работодателем или уже уволился.

Если организация ликвидирована, следует обратиться в налоговую инспекцию.

Форма 2- НДФЛ должна быть выдана сотруднику в течение трех дней с момента получения заявления (ст. 62 ТК РФ).

Если в положенный срок документ не выдан, а объективные причины нарушения Законодательства отсутствуют, физическое лицо может обратиться в суд (ст. 237 ТК РФ).

Требуется ли справка при приеме на работу?

При устройстве на работу справку предоставлять не обязательно. Бухгалтерия предприятия может попросить принести форму 2- НДФЛ, если работник ранее получал доход в другом месте.

Она потребуется в следующих случаях:

- оформление пособий, субсидий;

- расчет налогов с оплаты труда;

- расчет выплат по листу нетрудоспособности;

- предоставление льгот, налоговых вычетов;

- расчет отпускных выплат.

Вы можете скачать бланк 2-НДФЛ тут бесплатно.

Должны ли выдавать ее при увольнении?

При увольнении справку 2-НДФЛ выдают в обязательном порядке по письменному заявлению работника.

Документ является основанием для уменьшения платежей по налогам, предоставления социальных вычетов.

При подаче декларации 3-НДФЛ справка поможет вернуть затраты:

- на платное медицинское обслуживание, включая услуги стоматолога;

- на получение образования;

- при покупке имущества.

Как уволиться и получить при этом компенсацию узнайте, прочитав эту статью.

Правила заполнения полей

Документ может быть распечатан на бумаге или послан в электронном виде.

Традиционная бумажная справка должна быть заполнена только черными или синими чернилами.

Бланк оформляется обычно на одном листе. При заполнении нескольких страниц их надлежит обязательно нумеровать. Подпись и дата заполнения указывается на каждом листе.

До 2016 года печать на справке ставилась обязательно. В новой форме справки места для печати не предусмотрено.

«Признак»

Раздел имеет два значения:

- «1» – налог с выданной заработной платы удержан;

- «2» – невозможно удержать налог.

«Номер корректировки»

Если справка ранее не оформлялась, в поле ставят индекс «00». Внесение любых правок обозначают «01», «02», «03» и далее. Если справка аннулирует предыдущие формы, указывают индекс «99».

«Код ИФНС»

Код можно уточнить на сайте налоговой организации, информационных стендах в инспекции по месту регистрации.

Он состоит из четырех цифр. Первые две — это код региона, где оформляется справка. Вторые — код инспекции по налогам.

«Код по ОКТМО»

Код означает принадлежность к тому или иному территориальному муниципальному образованию. Он предназначен для быстрой обработки статистических данных. Номер публикуют на официальном сайте налоговой службы, размещают на информационном стенде в налоговой организации.

При регистрации вновь образованного юридического лица, служба статистики направляет в его адрес информационное письмо с указанием кода по ОКТМО.

При заполнении справки 2-НДФЛ код прописывают в строке 1.3. Он может включать от 8 до 11 знаков. В свободные клетки ставят прочерки.

Если сотрудник в течение отчетного периода получал зарплату, премию или другой вид доходов в филиалах организации с разными кодами по ОКТМО, то составляют отдельные справки.

«Налоговый агент», «ИНН», «КПП»

В поле «Налоговый агент» (строка 1) указывают полное или сокращенное наименование организации, выдающей справку.

Название организации должно полностью совпадать с наименованием, прописанным в Уставе.

В этом же поле указывают индивидуальный номер налогоплательщика (ИНН) и код причины постановки на учет (КПП) организации, оформляющей справку.

Если форму 2-НДФЛ выдает индивидуальный предприниматель, то в поле «Налоговый агент» должны быть полностью указаны его фамилия, имя и отчество, ИНН. Сокращения не допускаются! КПП вносить не надо.

«ФИО работника»

Указывают фамилию, имя, отчество налогоплательщика.

Данные прописывают полностью, любые сокращения в данной строке будут считаться ошибкой.

Иностранный гражданин может использовать буквы латинского алфавита.

«Статус налогоплательщика»

Раздел раскрывает, является или нет гражданин налоговым резидентом Российской Федерации.

С 2016 года приказом налоговой службы России № ММВ-7-11/485 от 30.10.2015 утверждены 6 кодов для статусов налогоплательщиков:

- код «1» указывают для физического лица, являющегося налоговым резидентом РФ. В справке 2-НДФЛ (раздел 3) проставляют «13%»;

- код «2» — гражданин не является налоговым резидентом РФ. В разделе 3 ставят – «30%»;

- «3» — квалифицированный специалист, не выступает налоговым резидентом РФ;

- «4» — участник программы добровольного переселения, не резидент;

- «5» — лицо, имеющее статус беженца (или получивший временное убежище), не резидент РФ:

- «6» — гражданин другого государства, имеющий разрешение (патент) на трудовую деятельность в РФ.

Статус определяют по документу, подтверждающему время нахождения на территории РФ. Для резидента нужно нахождение на территории РФ не менее 183 дней.

«Гражданство (код страны)»

В этой графе указывают код страны, гражданином которой является налогоплательщик.

Российскую Федерацию обозначают кодом «643».

«Код документа, удостоверяющего личность»

Основными документами, удостоверяющими личность, являются:

- паспорт гражданина РФ (код «21») или иностранного подданного (код «10»);

- военный билет («07»);

- вид на жительство («12»);

- разрешение на временное проживание в РФ («15»).

Кодом «91» обозначают прочие документы, разрешенные законодательством РФ или иностранных государств для удостоверения личности.

«Адрес места жительства в РФ»

Заполняют на основании паспортных данных. Адрес временной регистрации не ставят.

В справке о доходах нерезидента (иностранного гражданина либо русского) пункт 2.8 можно не заполнять, а в п. 2.9 указать адрес проживания в своем государстве.

Реквизиты адреса указывают полные, сокращения не допускаются.

«Код страны проживания»

Код указывают в соответствии с Общероссийским классификатором стран мира.

Графу заполняют только для иностранных работников.

«Облагаемые доходы»

К облагаемым доходам относят любые материальные поступления:

- заработную плату;

- премии;

- выигрыши и материальные подарки;

- доходы от продажи имущества или сдачи его в аренду.

Подробнее об облагаемых доходах можно прочитать в статье 217 Налогового кодекса РФ.

Здесь же указана ставка налога по доходам (п. 3). Она может составлять 9,13,15, 30 или 35%.

В столбце «месяц» цифрами указывают номер месяца, в котором был получен доход. Если налогоплательщик получал в отчетный период несколько видов материальных поступлений, по каждому коду дохода требуется заполнить отдельную строку.

Доходы суммировать нельзя!

В разделе указывают вычеты, предусмотренные статьей 217, отдельно по каждому месяцу.

«Налоговые вычеты»

Налоговые вычеты указывают в пункте 4.

Это суммы, уменьшающие доход физического лица. Они влияют на размер налога на доходы (он становится меньше).

Предоставляемые вычеты перечислены в Налоговом Кодексе. Наиболее распространены следующие виды:

- стандартный (ст. 218 НК РФ);

Предоставляется сотрудникам, имеющим детей, а также опекунам. социальный (ст. 219);

Его получают с сумм, потраченных на платное обучение или медицинское обслуживание.

Чтобы получить социальный и стандартный вычет (заполняют п. 4.1 формы), сотрудник представляет в налоговую инспекцию по месту регистрации полный пакет необходимых документов.

Вычет по имуществу можно получить не только в налоговой инспекции, но и по месту работы. Для этого заинтересованное лицо самостоятельно оформляет в ФНС уведомление о предоставлении вычета и сдает его в бухгалтерию организации. Для получения вычета по имуществу заполняют пункты 4.2, 4.3, 4.4 справки.

«Общие суммы дохода и налога»

В пункте 5 необходимо указать суммарные доходы и налоги. Порядок заполнения справки следующий:

- в строке 5.1 прописать сумму всех доходов;

- в 5.2 указать налоговую базу (общий доход (стр. 5.1), уменьшенный на сумму всех вычетов по таблице 4.1);

- в 5.3 прописать сумму начисленного налога;

- в 5.4 — удержанного;

- строка 5.5 — это сумма налога, перечисленного в государственный бюджет;

- в строке 5.6 указать излишне удержанный налог (если таковой был произведен);

- если налог не удержали, сумму его необходимо прописать в строке 5.7.

Порядок заполнения справки смотрите в видео-ролике:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Это быстро и бесплатно !

Статья написана по материалам сайтов: rabotniks.ru, rabotnika.ru, bizakon.ru.

»