Налог с продажи подаренной квартиры

Для уменьшения количества на вторичном рынке спекуляций и пресечения частичного утаивания налогообложения при продаже и покупке, с 2016 года вступили в силу изменения в Налоговом кодексе РФ, это касается продажи подаренной квартиры менее 3 лет в собственности и других нюансов.

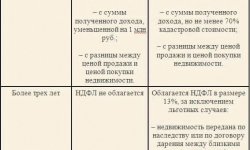

Изменения коснулись НДФЛ при размере 13%, их необходимо уплатить при продаже, если недвижимостью (квартирой) владеет гражданин менее 3 лет. С первого месяца 2016 увеличение срока на 2 года. И составляет без определенных условий 5 лет.

Этими случаями считаются:

- Продажа квартиры, которая была получена от родственников по дарственной – близких первой степени или передана по наследству.

- Приватизированная квартира.

- Собственность плательщика по договору ренты (включается договор пожизненного содержания и иждивение).

Содержание

- Осуществление продажи

- Особенности оплаты налогов

- Облагается налогом

- Нужно ли платить налог на продажу подаренной квартиры?

- – Я получил по дарственной квартиру. Если я ее продам, мне нужно будет платить налог на прибыль?

- Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

- Отвечает адвокат, к. ю. н. Юлия Вербицкая:

- Отвечает руководитель межрегиональной жилищной программы «Переезжаем в Петербург» Николай Лавров:

- Отвечает юрист компании CENTURY 21 Россия Дамир Хакимов:

- Отвечает нотариус г. Москвы Екатерина Лексакова:

- НДФЛ при продаже подаренной квартиры

- Налог при продаже квартиры, полученной по дарственной. Как избежать уплаты?

- Что это такое

- Размер налога

- Подтверждающие документы

- Сроки уплаты

- Заключение

Осуществление продажи

Для ответа на вопрос, можно ли продать даренную квартиру с минимальным вредом для себя, возможно применение налогового вычета либо подтверждение расходов на покупку. Но по законодательству налоговые вычеты касаются квартир со стоимостью дороже миллиона. Не пропустят декларацию при меньшей стоимости.

В таком случае предъявляются подтверждения расходов, чтобы произвести уплату налогов с разницы дохода от договора продажи и расходов на дополнительные вложения.

Дополнительными расходами являются приватизации, и необходимо значительное изменение в документах или всем проекте (в таком случае люди прибегают к незаконным способам оплаты).

Налог при продаже квартиры, полученной в дар от близкого родственника, имеет с 2016 года изменения.

Условия налоговых вычетов и уменьшенного размера с налогообложением за счёт документированных расходов на покупку не меняются и без внесенных изменений.

Касаются нововведения ужесточения по отношению занижения суммы сделок и расчётов налога. Поправкой подчеркивается, что налогообложение взимается с кадастровой стоимости, умноженной на фиксированный коэффициент (0,7).

В случаях, когда доход от договора продажи заявляется ниже определенных 0,7, выдвигаются более ужесточенные требования по указанию названной стоимости квартиры. Налоговыми органами начинаются более активные проверки каждого нового реестра.

Напоминается, что в процессе уплаты НДФЛ физическое лицо обязано осуществить подачу декларацию в налоговые органы до конца апреля календарного года, следующего за истекшим налоговым периодом, в котором у лица были доходы от продажи подаренной квартиры. Уплата налога производится строго до 15 июля.

Особенности оплаты налогов

Продажа подаренного имущества в виде квартиры, практически не отличается от того, если бы осуществлялась продажа квартиры, купленной лично. Единственный нюанс, следует обратить внимание на моменты, обозначенные в законодательстве.

В ст. № 208 и № 209, в п.1 ст.№ 224 Налогового кодекса РФ утверждается, что доходы, которые получили налоговые резиденты от реализации квартиры, считаются объектами налога на доходы граждан по ставке 13% (НДФЛ). Каждый человек, таким образом, в процессе продажи недвижимости обязан уплатить НДФЛ от полученного дохода в размере 13%. Доход – сумма, поступившая от продажи недвижимости.

Отмечается, что согласно п.1 ст.№ 220 кодекса РФ предоставляются налогоплательщику налоговые вычеты. Если недвижимостью владеть на протяжении трех лет и больше, появляется право вычитать всю сумму доходов из налогооблагаемой базы, доходы получаются от продажи квартиры, сюда относится и подаренная.

Если осуществляется продажа недвижимости, владение которой было менее 3 лет, более чем за миллион рублей, тогда физическое лицо имеет право высчитать из налогооблагаемой базы, равной миллиону. От оставшейся части необходимо заплатить в установленном порядке НДФЛ.

Облагается налогом

Вопрос, можно ли подаренную квартиру продать и что именно будет облагаться, также обозначен законодательством.

Это доход и налогооблагаемая база, которую получает физ. лицо-собственник от реализации имеющегося недвижимого имущества.

Для меньшей уплаты база сокращается при:

- Имущественных вычетах (касается резидентов).

- Расходах, которые были у собственника квартиры во время покупки.

Из двух имеющихся вариантов для конкретного объекта (квартиры) объединяет только что-то одно: или имущественные вычеты (ровно 1 млн. руб.), или затраты на приобретение.

Отмечается, что в отдельной статье кодекса речь идет о продаже подаренного имущества, а также учета миллионного имущественного вычета.

Недостроенная недвижимость считается другим имуществом, при продаже которого даже в статусе подаренного есть возможность воспользоваться имущественным вычетом в 250 тыс. руб.

Нужно ли платить налог на продажу подаренной квартиры?

– Я получил по дарственной квартиру. Если я ее продам, мне нужно будет платить налог на прибыль?

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

Единственный вид налога, который взыскивается, – налог на доходы физических лиц. При получении квартиры в дар от близкого родственника налога не возникнет, однако если она подарена не близким родственником, то для одаряемого налог составит 13%.

При дальнейшей продаже квартиры стоит помнить, что во избежание налога необходимо владеть этой квартирой больше трех лет (если квартиру подарил близкий родственник) и больше пяти лет (если неблизкий). В случае, если квартиру нужно продать до истечения предельного срока владения, то применяется обычный расчет – из той стоимости, которая зафиксирована в договоре купли-продажи, вычитается 1 млн рублей (сумма налогового вычета), и с разницы выплачивается 13%.

Отвечает адвокат, к. ю. н. Юлия Вербицкая:

В случае, если Вы физическое лицо, то доход, полученный Вами от реализации квартиры, ранее полученной в дар, будет облагаться налогом на доходы физических лиц по ставке 13%.

Налог на прибыль на территории РФ платят исключительно российские и иностранные юридические лица, а также ответственные участники консолидированных групп налогоплательщиков (ст. 246 НК РФ). Если Вы не входите в перечень указанных лиц, то от уплаты налога на прибыль Вы освобождены, что, вместе с тем, не освобождает Вас от оплаты НДФЛ.

В качестве основания для освобождения от НДФЛ может быть срок владение квартирой (в Вашем случае – более трех лет с момента государственной регистрации договора дарения).

Отвечает руководитель межрегиональной жилищной программы «Переезжаем в Петербург» Николай Лавров:

Если Вы получили в дар квартиру от постороннего человека или дальнего родственника, то Вам необходимо будет сначала заплатить налог на дарение – 13% от кадастровой стоимости квартиры. И при ее продаже в течение пяти лет еще 13%. Если Вы получили подарок от близкого родственника (мамы, папы, брата, сестры, бабушки, дедушки или детей), то налога на дарение не будет, но останется налог с продажи. Налог с продажи можно уменьшить на налоговый вычет в размере 1 млн рублей от цены. То есть в цифрах: если квартиру вы продаете за 1,5 млн, кадастровая стоимость ее 2 млн (получается, что продажная цена выше чем 70% кадастровой стоимости), и Вы в декларации указываете, что хотите воспользоваться правом налогового вычета на 1 млн, то налог будет составлять 13% от разницы между продажной ценой квартиры и миллионом. Он составит 13% от 500 тысяч рублей, а именно 65 тысяч рублей. Для уменьшения налога Вам обязательно надо подавать декларацию о доходах с точным расчетом. Это делается до апреля следующего года после продажи недвижимости.

Отвечает юрист компании CENTURY 21 Россия Дамир Хакимов:

Физические лица в России обязаны платить налог со своего дохода (не прибыли) – так называемый НДФЛ. Резиденты по ставке 13%, нерезиденты – 30%. Для резидентов Налоговый кодекс предусматривает ряд льгот, освобождений и вычетов.

Полученная в дар квартира также является доходом, подлежащим налогообложению. Однако налог платить не нужно, если дарителем является близкий родственник одаряемого (пп.1 п.18 ст. 217 НК). Близкое родство определяется Семейным кодексом, к числу близких родственников относятся: супруги, родители и дети, в том числе усыновители и усыновленные, дедушка, бабушка и внуки, полнородные и не полнородные братья и сестры (ст. 14 СК).

При продаже полученной в дар квартиры также придется заплатить НДФЛ, однако закон предусматривает освобождение от налога, если недвижимость находилась в собственности более трех лет – для случая дарения между близкими родственниками (пп.1 п.3 ст. 217.1 НК), более пяти лет – для иных случаев дарения. Данный период называется в законе «минимальным предельным сроком владения».

Если период владения окажется меньше минимального, то продавец-резидент вправе воспользоваться налоговым вычетом в размере одного миллиона рублей (пп.1 п.2 ст. 220 НК). Это означает, что 13% налога будет высчитываться не со всей цены квартиры, а ее части – за вычетом 1 млн.

Отвечает нотариус г. Москвы Екатерина Лексакова:

Существуют минимальные предельные сроки владения объектом недвижимого имущества, в нашем случае квартирой, после регистрации на свое имя права собственности и до регистрации перехода права на покупателя, при которых продавец освобождается от налога на доход от продажи недвижимости. Согласно налоговому законодательству, минимальный предельный срок равен трем годам, если продавец получил имущество в порядке дарения от члена семьи или близкого родственника. Если невозможно доказать родство – минимальный предельный срок владения, при котором налог не взимается, пять лет.

Дальше имеет значение сумма, за которую продается квартира. Допустим, квартира от родственника, но трех лет не прошло, а жилье, к примеру, продается в тот же год, в который перешло в собственность по дарению. У квартиры есть кадастровая стоимость, ее можно посмотреть на сайте Росреестра. К этой стоимости применяется понижающий коэффициент 0,7. Тогда со стоимости квартиры уплачивается налог 13%, обычный НДФЛ.

Текст подготовила Мария Гуреева

Не пропустите:

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.

НДФЛ при продаже подаренной квартиры

При получении квартиры в подарок и при ее последующей продаже у физического лица возникают разные виды доходов, которые могут облагаться НДФЛ. О том, как осуществляется налогообложение таких доходов, ФНС России рассказала в письме от 27.07.2016 № БС-3-11/3427@.

Объектом обложения НДФЛ является доход физического лица (ст. 209 НК РФ). Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить (ст. 41 НК РФ). Для физических лиц экономическая выгода определяется в соответствии с главой 23 НК РФ.

Согласно п. 1 ст. 210 НК РФ в налоговую базу по НДФЛ включаются все доходы, полученные физическим лицом как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло. Какие же доходы появляются у гражданина в связи с получением в дар квартиры и при ее последующей продаже?

Доход № 1

Налоговики указали, что при получении подарка у гражданина возникает экономическая выгода. Она заключается в том, что гражданин, получив в собственность квартиру, не несет никаких расходов на ее приобретение. Следовательно, размер его выгоды определяется затратами, которые он должен был бы осуществить, если бы покупал аналогичную квартиру. Таким образом, размер полученного в натуральной форме в виде подаренной квартиры дохода определяется ее стоимостью.

Обратите внимание, что полученная экономическая выгода освобождается от обложения НДФЛ, если квартира подарена членом семьи или близким родственником, признаваемыми таковыми в соответствии с СК РФ (п. 18.1 ст. 217 НК РФ). Членами семьи являются супруги, родители и дети, усыновители и усыновленные (ст. 2 СК РФ). А близкими родственниками считаются родители и дети, дедушка, бабушка и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры (ст. 14 СК РФ). Таким образом, когда дарение осуществляется между указанными лицами, доход в виде подаренной квартиры НДФЛ не облагается. В остальных случаях он подлежит налогообложению.

Доход № 2

В случае продажи подаренной квартиры у гражданина возникает другой вид дохода, отличный от экономической выгоды в натуральной форме, возникающей при получении этой квартиры в подарок. Это доход от реализации принадлежащего налогоплательщику имущества, находящегося на территории РФ (подп. 5 п. 1 ст. 208 НК РФ). Такой доход для целей налогообложения можно уменьшить на имущественный налоговый вычет, предусмотренный подп. 1 п. 2 ст. 220 НК РФ. Вычет предоставляется в размере доходов от продажи квартиры, которая находилась в собственности налогоплательщика менее минимального предельного срока владения недвижимостью, но не более 1 млн руб. Если квартира находилась в собственности более такого срока, доход от ее продажи НДФЛ не облагается (п. 17.1 ст. 217, п. 2 ст. 217.1 НК РФ).

Отметим, что для квартиры, полученной в подарок до 1 января 2016 г., минимальный предельный срок владения составляет три года (п. 17.1 ст. 217 НК РФ в редакции, действовавшей до 1 января 2016 г.). Если квартира подарена после 1 января 2016 г., этот срок будет зависеть от того, кто является дарителем. В случае получения квартиры в подарок от члена семьи или близкого родственника минимальный срок владения составляет три года (п. 3 ст. 217.1 НК РФ). Если же она подарена другим лицом (не относящимся к членам семьи или близким родственникам), этот срок равен пяти годам (п. 4 ст. 217.1 НК РФ).

Вместо получения вычета гражданин может уменьшить сумму доходов от реализации квартиры на фактически произведенные им и документально подтвержденные расходы, связанные с ее приобретением (подп. 2 п. 2 ст. 220 НК РФ). В комментируемом письме налоговики указали, что в случае получения квартиры по договору дарения расходы на ее приобретение (за исключением уплаченной суммы НДФЛ) не осуществлялись. Поэтому доходы от продажи подаренной квартиры, находившейся в собственности менее минимального срока владения, могут быть уменьшены только на имущественный вычет, предусмотренный подп. 1 п. 2 ст. 220 НК РФ. Суммы, превышающие имущественный вычет, подлежат обложению НДФЛ по ставке 13%.

Дарение и продажа в одном периоде

Итак, при получении квартиры в подарок и ее последующей продаже двойного налогообложения не происходит. Ведь НДФЛ облагаются разные виды дохода: доход в виде экономической выгоды в натуральной форме и доход от продажи имущества, находившегося в собственности налогоплательщика менее минимального предельного срока владения недвижимостью. И если дарение квартиры и ее продажа произошли в одном налоговом периоде (календарном году), то в налоговой декларации по НДФЛ за этот год нужно будет отразить оба этих дохода.

Гражданин в 2016 г. получил от родственника, который не относится к близким по СК РФ, подарок в виде квартиры. В этом же году он продал ее за 2,5 млн руб. Кадастровая стоимость подаренной квартиры — 2 млн руб.

В декларации за 2016 г. у него должно быть отражено два дохода:— доход в виде подаренной квартиры в размере ее кадастровой стоимости, равный 2 млн руб.;— доход от продажи квартиры в сумме 2,5 млн руб.

Также в декларации он покажет имущественный вычет в размере 1 млн руб.

Налог при продаже квартиры, полученной по дарственной. Как избежать уплаты?

При получении любого дохода, гражданин должен заплатить налог в пользу государства. Является ли подарок доходом? Нужно ли платить налог от стоимости подаренного имущества.

Что это такое

Дарение – это юридическая сделка по передаче в собственность имущества на безвозмездной основе.

Налог на доходы – это обязательный сбор в пользу государства, который уплачивают только граждане, получающие официальный доход. При этом доход не обязательно должен быть «трудовым».

Размер НДФЛ определён в НК РФ и, в большинстве случаев, составляет 13% от полученной гражданином суммы реального или потенциального дохода.

Потенциальный доход – это прибыль физлица, но полученная не в денежном эквиваленте, а в виде вещи или имущества. Точно так же происходит с дарением – некий гражданин получает в собственность недвижимость, у которой есть некая стоимость. Нужно ли ему уплачивать налог?

Размер налога

Случаи, когда налог можно не платить

До 01. 07. 2016 года, в НК РФ были прописаны обстоятельства, при соблюдении которых можно не уплачивать налог на доходы при продаже подаренной квартиры. Это:

- владение ею на праве собственности более 3-ёх лет;

- передача её также в дар, но близкому родственнику.

Понятие «близкого родственника» затрагивается только в семейном законодательстве. Это члены семьи по восходящей и нисходящей линии на одно поколение. К таковым относятся:

- супруг / супруга;

- дети / родители;

- бабушки, дедушки / внуки;

- полнородные и неполнородные братья и сёстры.

С середины прошлого, 2016 года, в НК РФ были внесены некоторые изменения:

- срок владения имуществом увеличился до 5-ти лет;

- срок 3 года с момента приобретения права сохраняется, если квартира была получена:

- в дар от близкого родственника;

- в результате программы приватизации;

- в наследство;

- в качестве ренты.

То есть, продать унаследованную или подаренную близкой роднёй квартиру можно через 3 года без всяких налоговых последствий.

Случаи пониженной уплаты налога

Есть ещё один способ уменьшить сумму обязательного платежа – совершить сделку по продаже, а затем по покупке квартиры в один год. Тогда нужно будет платить налог с разницы от полученной и потраченной суммы.

Собственник самостоятельно рассчитывает сумму налога к уплате. Но все данные для расчёта он представляет в декларации, и подтверждает их соответствующими документами. Декларация подаётся в строго установленные сроки.

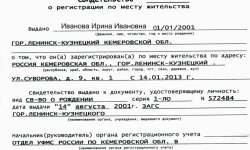

Подтверждающие документы

К декларации по подоходному налогу необходимо приложить пакет документов. В него входит:

- паспорт заявителя – оригинал и копию;

- сама декларация. Она может быть заполнена как от руки, так и в электронном виде. Нельзя допускать:

- ошибки;

- исправления;

- опечатки;

- заполнение цветными ручками.

Заполнять нужно печатными заглавными буквами, каждая буква должна быть прописана в отдельной клетке. Допускать пропуски строк и клеток нельзя, нужно ставить прочерки.

- выписка из ЕГРП, подтверждающая законное право на жильё. с июля 2016 года, такой документ, как «свидетельство о собственности», больше не выдают. Выписка имеет точно такую же юридическую силу;

- документ, подтверждающие законность совершения сделки по купле и продаже недвижимости. Как правило, это договор купли- продажи, зарегистрированный в Росреестре;

- справка по форме 2-НДФЛ о начисленном и уплаченном налоге.

Все документ сдаются в ФНС в установленные сроки. Если эти сроки нарушить, то собственника квартиры ожидают налоговые последствия в виде штрафных санкций.

Сроки уплаты

Сдать декларацию необходимо до 30 апреля следующего года. То есть, если сделка произошла в 2018 году, то сдать документы нужно до 30. 04. 2024 года. Но, нужно учесть несколько нюансов:

- крайний срок сдачи – 30 апреля, если оно выпадает на рабочий день;

- если 30. 04 будет суббота или воскресенье, то крайним сроком сдачи будет последующий рабочий день.

Также установлен срок для самостоятельно оплаты НДФЛ. Гражданин, получивший нетрудовой доход в текущем году, должен заплатить налог до 15 июля следующего года. Сумма к уплате должна быть равна той, которая отражена в уже сданной декларации.

Заключение

Уплата подоходного налога является обязанностью каждого гражданина, получающего официальный доход. Если доход получен «нетрудовом» путём, то отчитываться гражданин должен самостоятельно.

Статья написана по материалам сайтов: www.domofond.ru, www.eg-online.ru, inetyurist.com.

»