Выходное пособие при увольнении по соглашению сторон

Помимо увольнения по инициативе работника или работодателя, трудовой договор может быть прекращен по соглашению сторон согласно ст. 78 ТК РФ в любое время и на условиях, согласованных сторонами. Часто стороны договариваются о выплате выходного пособия при увольнении по соглашению сторон.

Содержание

- Оформление увольнения по соглашению сторон

- Размер и налогообложение пособия при увольнении по соглашению сторон

- Выплата выходного пособия при увольнении по соглашению сторон

- Трудовые правоотношения

- Бухгалтерский учет

- Налоговый учет

- Страховые взносы

- Расчет выходного пособия при увольнении по соглашению сторон

- Особенности проблематики

- Законодательное регулирование вопроса

- Кому и в каких ситуациях положены выплаты

- Порядок оформления

- Расчет пособия и его размер

- Пример

- Налогообложение

- Уплата страховых взносов

- Сроки выплаты

- Выходное пособие при увольнении по соглашению сторон

- Как составить соглашение сторон с выплатой выходного пособия

- Выплаты при расторжении трудового договора

- Как рассчитать выходное пособие при увольнении по соглашению сторон

- Выходное пособие при увольнении по соглашению сторон в 2024 году: НДФЛ и страховые взносы

- Расчет пособия при увольнении по соглашению сторон

Оформление увольнения по соглашению сторон

В отличие от других оснований расторжения трудового договора увольнение по этому основанию законодательством практически не урегулировано. Главное условие – стороны должны добровольно прийти к соглашению о расторжении трудовых отношений.

Как правило, составляется отдельное соглашение, в котором указываются условия расторжения трудового договора, но оформлено оно может быть и в форме заявления работника, который просит расторгнуть трудовой договор по соглашению сторон с указанием срока такого расторжения, и приказа работодателя.

Однако в случае согласования сторонами каких-либо условий о выплате компенсации при расторжении, других условий рекомендуется оформить соглашение, чтобы впоследствии стороны могли подтвердить согласованные условия.

При этом срок расторжения договора, условия расторжения могут быть практически любыми. Увольнение может быть как на следующий день после заключения соглашения, так и через несколько месяцев.

Существенной особенностью увольнения по соглашению сторон является то, что изменение соглашения возможно также по соглашению сторон. В отличие, к примеру, от увольнения по инициативе работника, где работник может отозвать заявление об увольнении вплоть до последнего дня, при увольнении по соглашению сторон работник не может «передумать» и сообщить, что он отказывается увольняться. Необходимо, чтобы работодатель принял такой отказ и согласился на расторжение соглашения. Даже в судебном порядке работнику сложно расторгнуть соглашение, это возможно только в случае доказанности принуждения к подписанию такого соглашения или иных неправомерных действий работодателя.

Размер и налогообложение пособия при увольнении по соглашению сторон

Частым условием при увольнении по соглашению сторон является выплата компенсации работнику, при этом размер такой выплаты не регламентирован – ни минимальный, ни максимальный, выплата производится в согласованном сторонами размере. Для оформления выплаты нет необходимости указывать сумму в приказе об увольнении, но размер выплаты должен быть указан или в локальном акте, или в трудовом договоре, или в соглашении о расторжении.

Установлена компенсация может быть:

- в фиксированном размере,

- в зависимости от оклада,

- в зависимости от среднего заработка работника.

Расчеты производятся в последний день работы (ст. 140 ТК РФ).

Выплаты свыше трехкратного размера среднего заработка, а для районов Крайнего Севера – свыше шестикратного облагаются страховыми взносами и НДФЛ в общем порядке.

Выплата выходного пособия при увольнении по соглашению сторон

Трудовые правоотношения

Выплата выходного пособия работнику при увольнении по соглашению сторон в данной статье прямо не поименована, однако с учетом части 4 данной статьи трудовым договором могут предусматриваться другие случаи выплаты выходного пособия и других компенсационных выплат, а также устанавливаться повышенные размеры выходных пособий.

Бухгалтерский учет

Исходя из Инструкции по применению Плана счетов бухгалтерского учета деятельности организаций, утвержденной приказом Минфина России от № 94н, начисление выходного пособия при увольнении по соглашению сторон отражается записью по дебету счета, например, 20 «Основное производство», в корреспонденции с кредитом счета 70 «Расчеты с персоналом по оплате труда» (см. таблицу).

Налоговый учет

Вместе с тем согласно п. 21 ст. 270 НК РФ при налогообложении прибыли не учитываются расходы на любые виды вознаграждений, предоставляемых руководству или работникам, помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов).

Таким образом, в составе расходов, учитываемых в целях налогообложения прибыли, могут приниматься выплаты, предусмотренные законодательством РФ, коллективным и (или) трудовым договорами.

Как было отмечено, в случае расторжения трудового договора по соглашению сторон выплаты Трудовым кодексом не предусмотрены. Тем не менее согласно ст. 57 ТК РФ, если при заключении трудового договора в него не были включены условия, эти условия могут быть определены отдельным приложением к трудовому договору либо отдельным соглашением сторон, заключаемым в письменной форме, которые являются неотъемлемой частью трудового договора.

Из изложенного следует, что, в случае если выплата выходного пособия при увольнении работника по соглашению сторон предусмотрена дополнительным соглашением к трудовому договору, которое является согласно законодательству его неотъемлемой частью, она может быть учтена в составе расходов, уменьшающих налоговую базу по налогу на прибыль организаций (письмо Минфина России от № /50172).

Согласно п. 3 ст. 217 НК РФ освобождаются от обложения налогом на доходы физических лиц компенсационные выплаты, установленные законодательством РФ, связанные с увольнением работников, за исключением суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

Положения данной нормы применяются независимо от основания, по которому производится увольнение.

Таким образом, единовременное пособие, выплачиваемое сотрудникам организации при увольнении в связи с выходом на пенсию по старости и (или) инвалидности, освобождается от обложения налогом на доходы физических лиц на основании п. 3 ст. 217 НК РФ в сумме, не превышающей в целом трехкратный размер среднего месячного заработка. Суммы превышения трехкратного размера среднего месячного заработка подлежат обложению налогом на доходы физических лиц в установленном порядке.

Аналогичным образом производится налогообложение выходного пособия, выплачиваемого при увольнении сотрудникам организации на основании соглашения о расторжении трудового договора, являющегося неотъемлемой частью трудового договора (письмо Минфина России от № /2/29308).

В данном случае указанный размер не превышен, следовательно, выходное пособие не облагается НДФЛ.

Страховые взносы

- компенсации за неиспользованный отпуск;

- суммы выплат в виде выходного пособия и среднего месячного заработка на период трудоустройства в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях;

- компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей трехкратный размер среднего месячного заработка.

Как разъяснено в письме Минтруда России от № 17–3/, все компенсационные выплаты, связанные с увольнением работников (выходные пособия, компенсации, среднемесячный заработок на период трудоустройства), независимо от основания, по которому производится увольнение, начисляемые после 1 января 2015 г., освобождаются от обложения страховыми взносами в сумме, не превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

Суммы превышения трехкратного размера (шестикратного размера) среднего месячного заработка с 1 января 2015 г. подлежат обложению страховыми взносами в общеустановленном порядке.

Аналогичное правовое регулирование действует и в отношении страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (п.п. 2 п. 1 ст. 20.2 Федерального закона от № «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

В данном случае соответствующий размер не превышен, следовательно, страховые взносы не начисляются.

Учет выплаты выходного пособия при увольнении по соглашению сторон

Расчет выходного пособия при увольнении по соглашению сторон

Выходное пособие — особый вид компенсации. Такая выплата призвана возместить ряд неудобств и ненамеренных нарушений в области прав сотрудников. Основание разрыва трудовых отношений влияет на её наличие и размер. Выходное пособие при увольнении по соглашению сторон, как правило, не выплачивается. Однако при определенных условиях сотрудник может рассчитывать на подобную компенсацию.

Анализ нормативной базы позволяет понять, какое выходное пособие полагается сотруднику при увольнении по соглашению сторон в 2018 г., как грамотно оформить расчет и определить величину окончательной выплаты.

Особенности проблематики

Вопросы выплаты выходного пособия при увольнении по соглашению сторон следует рассматривать с двух направлений:

- какие особенности расторжения договора существуют при оформлении согласия на него руководства фирмы и работника;

- когда сотрудник может получить компенсацию за прекращение работы.

Оформление прекращения работы по соглашению сторон одна из двух наиболее распространенных форм завуалировать иную причину увольнения. Вторая – уход по собственному желанию.

Под этими формулировками могут скрываться:

- весомые проступки сотрудников, послужившие причиной их увольнения;

- сокращение штата;

- принудительное увольнение без обоснования и т. д.

Соглашение сторон и собственное желание сотрудника покинуть работу используются при увольнении так часто, потому что имеют наименьшее количество правовых ограничений. Поэтому закон, призванный работать на улучшение трудового климата и защиту прав граждан в процессе увольнения часто не срабатывает. Руководство идет на уступки нерадивым служащим, соглашаясь не портить им дальнейшую карьеру.

Проворные начальники, пользуясь вышеназванными формулировками, существенно экономят бюджет предприятия. Ведь ни уход по собственной инициативе, ни соглашение сторон не обязывают выплачивать компенсации уволенным.

Проворные начальники, пользуясь вышеназванными формулировками, существенно экономят бюджет предприятия. Ведь ни уход по собственной инициативе, ни соглашение сторон не обязывают выплачивать компенсации уволенным.

Согласие сторон помогает тогда, когда закон запрещает увольнять персонал: в отпуске, на больничном, в декрете и т. д. В отличие от заявления об уходе по собственному желанию соглашение не может быть отозвано работником и не требует участия в принятии решения профсоюза.

Сотрудникам, которых вынуждают заключить соглашение об уходе следует внимательно изучить законодательство и заранее понять, на какие выплаты они имели бы право, если увольнение оформлялось бы по реальным основаниям. Работодатели, в свою очередь, должны помнить, что если уволенный, с которым подписано соглашение об уходе по согласию обеих сторон, докажет наличие нарушения своих прав, от органов Роструда и судебной системы последуют штрафные санкции.

Законодательное регулирование вопроса

За регулирование вопросов взаиморасчетов между работодателем и его персоналом отвечает трудовое законодательство. Его нормы отражены в Трудовом кодексе, ряде правовых актов Министерства финансов и Роструда.

Особенностям увольнения посвящена 13 глава ТК:

- в отношении ухода по соглашению закон не предусматривает никаких условий (ст.78 ТК), все вопросы между сторонами решаются в рамках договоренностей, оформленных письменно;

- уйти по собственному желанию работник также может безо всяких условий (единственное требование закона – предупредить руководства за две недели (ст.80 ТК));

- в части увольнения, которое является результатом решения работодателя, правовые нормы устанавливают большое количество требований (ст. 81 ТК).

На последний пункт нужно обратить особое внимание. Кроме того, что руководству запрещено заставлять работника покинуть службу, при определенных условиях оно обязано выплатить уволенному выходное пособие.

Если увольнение происходит на базе виновных действий сотрудника, никаких компенсаций государство ему не гарантирует (ст.181 ТК). Другая ситуация, если поводом к разрыву трудовых отношений послужили административные коллизии, личная неприязнь начальства или иные причины, зависящие только от стороны работодателя.

В таких случаях следует руководствоваться:

- ст. 178 ТК, в которой изложены все основания для получения выходных пособий;

- ст. 84 ТК, где определен порядок компенсации за нарушение прав сотрудника;

- ст. 279 ТК, устанавливающая отдельный размер возмещения при уходе с руководящих должностей;

- ст. 296 ТК, регулирующая величину пособия для граждан, исполняющих сезонные работы;

- ст. 307 ТК, допускающая особые условия компенсаций и требования к увольнению, если они предопределены трудовым договором;

- ст. 318 ТК, устанавливающая возмещения для увольняемых, работающих в условиях Крайнего Севера;

- ст. 140 ТК, устанавливающей сроки, когда сотруднику требуется выдать окончательный расчет;

- ст. 236 ТК, где прописана ответственность за нарушение сроков выплат.

Для понимания, какие сборы и налоги с выходного пособия обязан платить работодатель следует обратиться к ст. 217 и ст.422 НК. Новая система в части взимания страховых взносов введена с 2017 года ФЗ №250.

Кому и в каких ситуациях положены выплаты

При обоюдном согласии о прекращении совместной работы обязательными являются несколько выплат, закрепленные трудовым законодательством.

- положенный заработок, который предприятие должно сотруднику за время труда, не оплаченное до увольнения;

- отпускные за все периоды отдыха, не реализованные сотрудником на момент ухода;

- бонусы и премии, если они были предоставлены увольняющемуся;

- иные выплаты, обязанность по начислению которых отражена в коллективном договоре, трудовом или иных локальных актах фирмы.

Последнее условие особенно важно помнить работодателю. Когда в договоре изначально предполагается выплата выходного пособия при увольнении по соглашению сторон, начислить его необходимо в том размере, который указан в документах.

Сотрудник, покидающий рабочее место по соглашению с руководством предприятия, имеет возможность отдельно оговорить условия начисления ему выходного пособия, даже если оно не было предусмотрено изначально. Основанием для переговоров может стать реальная причина увольнения.

Существует перечень оснований, при которых работодатель обязан начислить сумму возмещения в утвержденном размере.

Закон обязывает выплатить сотрудникам, оказавшимся без работы, компенсацию (ст. 178 ТК), когда увольнение стало результатом:

- полной ликвидации фирмы;

- вынужденного сокращения штата;

- изменения численности персонала.

При оформлении ухода такие сотрудники должны получить возмещение, равное минимум одному среднемесячному окладу. Если работник обратится на биржу труда за социальными гарантиями по безработице, то бывший работодатель обязан продолжать выплачивать ему рассчитанную сумму до момента нового трудоустройства, но не дольше трех месяцев (для районов Крайнего Севера – не более полугода). Такие же условия компенсации установлены для сотрудников, в отношении которых работодателями были нарушены их права.

Компенсация, размером равным двухнедельному окладу положена, если причиной ухода послужили:

- отсутствие возможности перевести сотрудника на другую должность или работу, показанную ему медицинской комиссией;

- необходимость сотрудника прервать трудовую деятельность и поступить на срочную службу в ряды вооруженных сил РФ;

- вынужденная ситуация, при которой на должность, занимаемую работником, вернулся постоянный штатный сотрудник (по решению трудовой инспекции, суда, досрочном возврате из отпуска и т. д.);

- переезд фирмы в другой населенный пункт, при котором работник отказался переводиться в иную местность;

- получение человеком медицинского диагноза, поставившего под запрет его трудовую деятельность (нетрудоспособность, недееспособность);

- изменения в условиях труда, которые сотрудник отказался принимать;

- ликвидация фирмы, сокращение сотрудников, если занятость работника была сезонной.

Если в основе ухода лежат вышеизложенные причины, то даже при увольнении по договоренности сторон компенсации работнику положены. Сотрудник имеет право настаивать на их выплате и учете при составлении текста соглашения об уходе.

Соглашение об уходе должно отражать величину компенсации, о которой договорились стороны. В противном случае представитель работодателя вправе произвести только обязательные выплаты, а выходное пособие не платить.

Соглашение об уходе должно отражать величину компенсации, о которой договорились стороны. В противном случае представитель работодателя вправе произвести только обязательные выплаты, а выходное пособие не платить.

При этом фирма рискует быть оштрафованной. Но только если уволенный затеет тяжбу, оспорит соглашение и докажет, что имело место нарушение его трудовых прав.

Кроме обязательных платежей, руководство может самостоятельно выдать материальную компенсацию, ранее не отраженную в документах. Так называемые «отступные» обычно предлагаются, когда инициатива отстранить сотрудника от работы исходит от администрации фирмы. Размер выходного пособия при увольнении по соглашению сторон в этом случае не регулируется. Это любая сумма, которую руководитель посчитает достаточной. Следует понимать, что требовать такого условия сотрудник не может. Это личное желание работодателя.

Порядок оформления

Применяют два способа фиксирования оснований для осуществления выплаты выходного пособия.

Первый заключается в наличии пункта о компенсации при увольнении в документах предприятия. Так персонал, ещё при трудоустройстве, может ознакомиться с порядком проведения выплат по окончании работы.

Если предварительных данных о компенсации в документации нет, положение может быть введено в любое время. Новые условия могут быть оформлены в виде дополнительного соглашения или приложения к договору.

Договоренности между сотрудником и его руководством о выходном пособии должны быть отражены в соглашении об увольнении. Оно составляется письменно. Форма документа произвольная.

Из возможных вариантов закон допускает:

- непосредственно соглашение;

- предложение руководства, на которое сотрудник письменно согласился, заверив документ росписью;

- заявление сотрудника, согласие с которым подписью выразил работодатель.

Важно отметить, что документ должен не только содержать абстрактное упоминание о компенсационной выплате, но и четко определять её размер(в денежном эквиваленте, проценте от заработной платы или количестве окладов сотрудника).

Шаги, которые должно предпринять руководство перед осуществлением выплаты:

- Создать соглашение об уходе, заверить его подписями заинтересованных сторон.

- Издать приказ об увольнении, ознакомить с ним работника под расписку.

- Подготовить записку-расчет (форма Т-61) и бухгалтерскую справку, в которой произведены подсчеты всех положенных сотруднику выплат, включая компенсацию (Постановление Госкомстата №1).

- Включить пособие в конечную выплату и рассчитаться с работником в установленные сроки.

В справке отражается нормативный акт, на основании которого сотруднику назначено пособие. Кроме компенсации расчет включает все выплаты, которые начисляются в связи с увольнением. Ошибки в документе не допускаются, так как он причислен к бухгалтерской отчетности, проверяемой налоговыми органами.

Расчет пособия и его размер

На практике компенсация исчисляется выплатой за определенный период работы. В зависимости от условий и договоренности, размер выходного пособия при увольнении устанавливается, как выплата величиной 2-3 месячных или недельных заработка.

Поскольку пособие является частью окончательного расчета, то финальная выплата будет суммой платежей. Перед тем как посчитать, сколько денег необходимо выдать на руки увольняющемуся, следует вычислить:

- сумму заплаты за отработанные дни последнего месяца (ЗП);

- размер платежа компенсации за неиспользованные ранее отпуска (КНО);

- непосредственно выходное пособие (ВП).

Формула окончательного расчета, включающего выходное пособие, при увольнении по соглашению сторон выглядит следующим образом: ЗП+КНО+ВП

При подсчете заработной платы необходимо учесть, что в неё должны быть включены все положенные бонусы и премии, а аванс наоборот – вычтен из общей суммы.

Подсчет среднемесячного дохода производится на основании показателя заработной платы, которую сотрудник имел за день работы. Полученный результат умножают на количество трудовых дней за период, который обозначен в соглашении.

СДЗ – среднедневной заработок определяется на основании данных за расчетный период. За него принимается последний год работы сотрудника – полные 12 месяцев. В расчет включают только реально отработанные дни, за вычетом больничных, прогулов и отпусков. Деньги, начисленные работнику за отпуск и нетрудоспособность также не должны учитываться в доход при расчете.

Пример

Пример расчета суммы выходного пособия.

Специалист по логистике Иванов П.П. заключил с предприятием соглашение об уходе, по которому при увольнении ему полагается получить среднемесячную зарплату.

В приказе определена дата его ухода — 20.11.17.

С 23.11.17 он встал на учет центра занятости и с 11.12.17 был трудоустроен.

По договору график работы – пятидневный. За расчетный период с 01.11.2016 по 31.10.2017. В декабре специалист находился на больничном 7 дней, и был в отпуске в августе – 16 дней.

По производственному календарю при пятидневной трудовой неделе рабочих дней за искомый период – 248.

Сумма выплат: Зарплата за 8 месяцев + Доход за июнь + Доход за август + Доход за декабрь 2016.

Выходное пособие с 21.11.2017 по 20.12.2017 равно: 1131,8 х 22 дня = 24899,6.

Таким образом, кроме зарплаты и денег за неиспользуемый отпуск Иванов П. П. должен получить выходное пособие равное 24899,6.

Сотрудник, зная реальные мотивы увольнения, может заранее узнать, какая сумма должна выплачиваться, применив калькулятор выходных пособий.

Форма заполняется с указанием:

- причины прекращения рабочих отношений;

- величины месячного оклада;

- количества трудодней за последний месяц.

Важно знать, что при отработке рабочего времени в полном объеме, величина среднемесячного заработка не может быть ниже утвержденного государством МРОТ.

Налогообложение

За работодателем закреплена обязанность отчислять налоги за каждого из своих сотрудников. Доходы, получаемые персоналом, включая заработную плату, премии и бонусы, облагаются НДФЛ по ставке 13%.

Налоговый кодекс исключает из базы налогообложения выплаты, произведенные сотруднику, в связи с прекращением трудовых отношений (ст.217 НК).

Исключением из данного правила являются:

- компенсация неиспользованных отпускных дней;

- выходные пособия и зарплаты, если при увольнении их сумма превышает величину большую или равную трехмесячному заработку сотрудника (для районов Крайнего Севера за максимум принимается сумма шестимесячной зарплаты);

- компенсации при увольнении с руководящих должностей, превышающие трехмесячный заработок.

Закон касается любого сотрудника, независимо от должности и причины увольнения.

Уплата страховых взносов

Руководство выплачивает за сотрудников не только подоходный налог, но и взносы в ПФР, социальные и медицинские компании. Право собирать и учитывать страховые выплаты сегодня закреплено за налоговиками (ФЗ №250). Имея некоторую схожесть, страховые взносы отличаются от налогов базой, которая облагается данными сборами.

В отношении выходного пособия, выплачиваемого при увольнении, до 2017 года не было сформировано окончательной позиции, поскольку в законе содержался ряд противоречий.

Позиция Минтруда в этом вопросе была прямо противоположенная Налоговому кодексу. Письмо 17-4/В-369 требовало с работодателей рассчитывать и уплачивать страховые взносы с любых зарплатных компенсаций сотрудникам, включая выходное пособие.

Перевод ответственности за взимание страховых взносов под начало налоговой службы, снял данное противоречие, закрепив правило об отсутствии необходимости сборов с сумм, выплачиваемых при увольнении (ст.422 НК), по аналогии с НДФЛ.

Сроки выплаты

Выходное пособие является частью общей выплаты. Окончательный расчет сотруднику, который уходит по соглашению сторон, согласно ст. 140 ТК должен быть выдан в день увольнения. Дата отражена в заявлении работника и в приказе. К данному числу бухгалтерия и кадровая служба обязаны подготовить все необходимые документы.

Выходное пособие является частью общей выплаты. Окончательный расчет сотруднику, который уходит по соглашению сторон, согласно ст. 140 ТК должен быть выдан в день увольнения. Дата отражена в заявлении работника и в приказе. К данному числу бухгалтерия и кадровая служба обязаны подготовить все необходимые документы.

За день окончательного расчета законодательство принимает:

- последний рабочий день, если сотрудник фактически трудится до ухода;

- последний рабочий день, если предварительно был оформлен отпуск с последующим увольнением;

- день, следующий за датой обращения работника за расчетом, если до увольнения он реально не осуществлял трудовую деятельность (находился на больничном или решил прервать трудовой контракт в период отпуска);

- иной срок, не превышающий двух месяцев, если таковой изначально прописан в трудовом договоре.

Нарушения в сроках окончательного расчета закон не допускает (ст. 236 ТК). В зависимости от наличия намерений руководства ограничить работника в его правах, трудовое законодательство расценивает такие действия, как административный проступок. Роструд или судебная система, получив доказательства нарушения, налагают на фирму штрафные санкции.

Первичная задержка выплаты уволившемуся сотруднику повлечет штраф в государственную казну (ст. 5.27 КоАП). Кроме того, придется выдать работнику дополнительную компенсацию (ст. 236 ТК). Если нарушение будет зафиксировано неоднократно, сумма штрафа увеличится.

Выходное пособие при увольнении по соглашению сторон

Расторжение трудового договора между компанией и сотрудником по соглашению сторон возможно в любой момент времени, определенный сторонами (статьи 77, 78 ТК РФ). Инициатива прекращения работы в компании в этом случае может исходить как от работника, так и от организации.

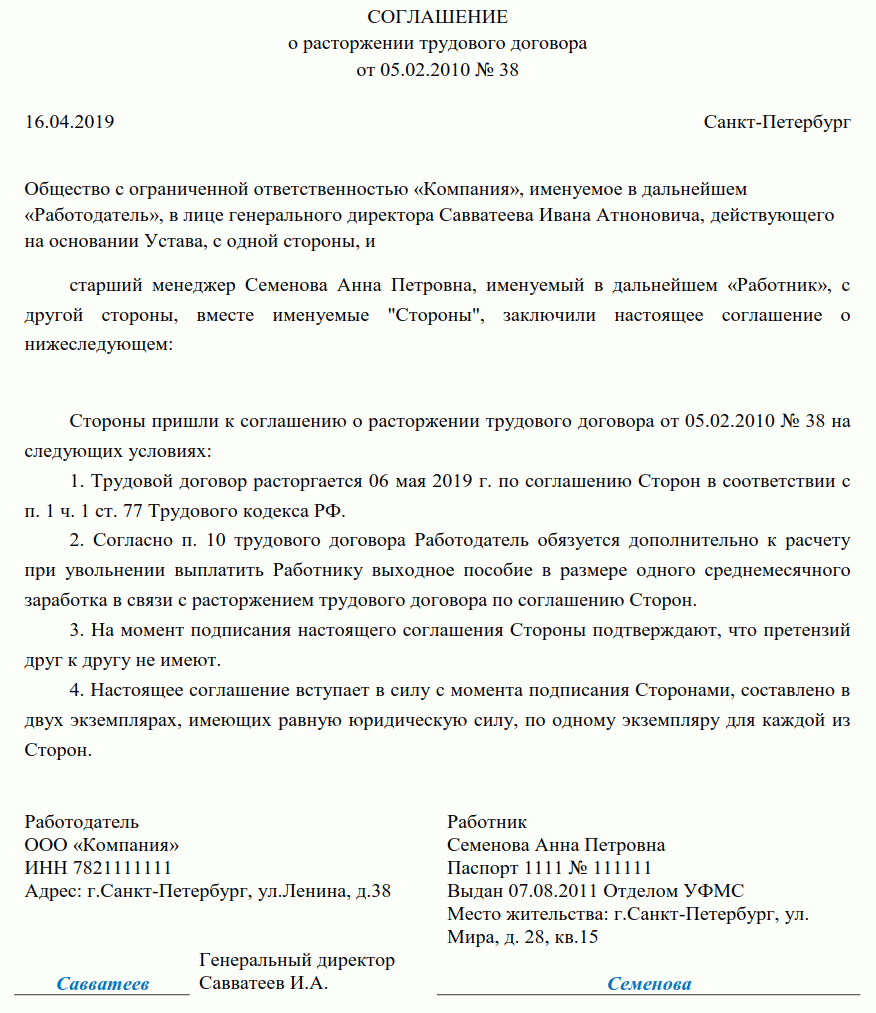

Как составить соглашение сторон с выплатой выходного пособия

Исходя из формулировки в заявлении такого основания увольнения, для расторжения трудового договора необходимо оформление соглашения между работодателем и работником о сроке и порядке увольнения. Форма этого акта не утверждена. Следовательно, разработать его можно самостоятельно. Подписывается документ в двух экземплярах и передается: первый экземпляр — работнику, а второй — работодателю.

Образец заполнения

Прекращение трудового договора всегда оформляется приказом работодателя независимо от основания прекращения работы в компании. Для его оформления можно использовать форму Т-8, утвержденную Госкомстатом в Постановлении от 05.01.2004 № 1, либо самостоятельно разработанную организацией. В качестве основания увольнения в приказе следует указать данные соглашения, заключенного между работодателем и работником.

С приказом в обязательном порядке необходимо ознакомить работника и получить его подпись.

Образец приказа об увольнении

На его основании в последний день работы отдел кадров сделает запись о расторжении трудового договора в трудовой книжке и личной карточке работника.

Выплаты при расторжении трудового договора

В последний день работы сотруднику следует в полном объеме выплатить:

- заработную плату;

- компенсацию за неиспользованный отпуск;

- выходное пособие по соглашению сторон, если оно предусмотрено.

Выплаты при увольнении по соглашению сторон в 2024 году тоже должны быть предусмотрены либо в трудовом, либо в коллективном договоре. Там же должно быть указание на его размер. В отношении размера выплачиваемого выходного пособия ТК РФ ограничений не предусмотрено, за исключением некоторых категорий граждан, указанных в статье 349.3 ТК РФ (руководители и главные бухгалтеры госучреждений и госкорпораций). Для таких категорий установлено дополнительное условие: ограничение выплат при увольнении в размере трехкратного среднемесячного заработка.

Как рассчитать выходное пособие при увольнении по соглашению сторон

Для расчета пособия используйте формулу:

Средний дневной заработок определяется по данным за последние 12 месяцев, которые предшествовали дате увольнения. В базу расчета включаются все вознаграждения сотруднику, начисленные за отработанные дни: зарплата, премии, дополнительные выплаты. Не включаются в базу выплаты за дни отсутствия, а также расходы, не связанные с выполнением трудовых обязанностей:

- отпускные за очередной, дополнительный или учебный отпуска;

- выплаты по больничным листам;

- средний заработок за время командировки;

- материальная помощь.

Расчет среднего заработка для выходного пособия по соглашению сторон происходит по следующей формуле:

При увольнении лиц руководящего состава (бухгалтер, руководитель, заместитель руководителя) часто предусматривают компенсацию в трехкратном и выше размере. В этом случае как рассчитать трехкратный среднемесячный заработок при увольнении по соглашению сторон? В таких случаях применяется общий порядок исчисления средней заработной платы.

Выходное пособие при увольнении по соглашению сторон в 2024 году: НДФЛ и страховые взносы

НДФЛ с выходного пособия по соглашению сторон, а также страховые взносы не выплачиваются в том случае, если пособие не превышает трехкратный среднемесячный заработок. Такой порядок установлен:

- для НДФЛ — в п. 3 ст. 217 НК РФ;

- для страховых взносов — в пп. 2 п. 1 ст. 422 НК РФ и пп. 2 п. 1 ст. 20.2 125-ФЗ.

С суммы превышения следует удержать налог на доходы физических лиц, а также исчислить с него страховые взносы, руководствуясь общими правилами налогообложения, установленными Налоговым кодексом.

Расчет пособия при увольнении по соглашению сторон

Пособие рассчитываем за период с 07.05.2019 по 06.06.2019. На этот период выпадает 21 рабочий день.

Так как компенсационная выплата не превышает размер трехмесячного среднего заработка сотрудника, то с нее не нужно удерживать НДФЛ, а также начислять на нее страховые взносы.

Статья написана по материалам сайтов: www.klerk.ru, yzakon.ru, clubtk.ru.

»