Строка 080 расчета по страховым взносам 2024

Содержание

- Строка 090

- Пилотный проект и строка 070

- Пример заполнения строки 030 расчета по страховым взносам в приложении 1 к разделу 1

- Что входит в строку 030 раздела 1 приложения 2

- Как заполняются строки 070, 080 и 090 расчета по страховым взносам

- Расчет по страховым взносам в 2024 году

- Расчет по страховым взносам 2024: актуальный бланк

- Кто сдает отчет по страховым взносам и куда предоставляется

- Как заполнить единый расчет по страховым взносам в 2024 году

- Строка 080 расчета по страховым взносам 2024

- Титульный лист

- Сведения о физическом лице, не являющемся индивидуальным предпринимателем

- Раздел 1. Сводные данные об обязательствах плательщика страховых взносов

- Приложение 1 к разделу 1. Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование

- Подраздел 1.1. Расчет сумм взносов на обязательное пенсионное страхование

- Подраздел 1.2. Расчет сумм взносов на обязательное медицинское страхование

- Подраздел 1.3. Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных статье 428 Налогового кодекса Российской Федерации

- Подраздел 1.3.1. Расчет сумм страховых взносов по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пунктах 1 и 2 статьи 428 Налогового кодекса Российской Федерации

- Подраздел 1.3.2. Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пункте 3 статьи 428 Налогового кодекса Российской Федерации

- Подраздел 1.4. Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности

- Приложение 2 к разделу 1. Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством

- Приложение 3 к разделу 1. Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации

- Приложение 4 к разделу 1. Выплаты, произведенные за счет средств, финансируемых из федерального бюджета

- Приложение 5 к разделу 1. Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 Налогового кодекса Российской Федерации

- Приложение 6 к разделу 1. Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 5 пункта 1 статьи 427 Налогового кодекса Российской Федерации

- Приложение 7 к разделу 1.Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 Налогового кодекса Российской Федерации

- Приложение 8 к разделу 1. Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 9 пункта 1 статьи 427 Налогового кодекса Российской Федерации

- Приложение 9 к разделу 1. Сведения, необходимые для применения тарифа страховых взносов, установленного абзацем вторым подпункта 2 пункта 2 статьи 425 (абзацем вторым подпункта 2 статьи 426) Налогового кодекса Российской Федерации

- Приложение 10 к разделу 1. Сведения, необходимые для применения положений подпункта 1 пункта 3 статьи 422 Налогового кодекса Российской Федерации организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг

- Раздел 2. Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств

- Приложение 1 к разделу 2. Расчет сумм страховых взносов, подлежащих уплате за главу и членов крестьянского (фермерского) хозяйства

- Раздел 3. Персонифицированные сведения о застрахованных лицах

- Подраздел 3.1. Данные о физическом лице – получателе дохода

- Подраздел 3.2. Сведения о сумме выплат и иных вознаграждений, исчисленных в пользу физического лица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование

- Подраздел 3.2.1. Сведения о сумме выплат и иных вознаграждений, исчисленных в пользу физического лица

- Подраздел 3.2.2. Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица, на которые исчислены страховые взносы по дополнительному тарифу

- Комментарии и разъяснения

- Какие КБК нужно указывать в разделе 1 расчета?

- Должны ли обособленные подразделения организации сдавать расчет по страховым взносам?

- Нужно ли подавать нулевой расчет?

- Как заполнить корректирующий расчет?

- Как в расчете отражаются сведения по уволенным сотрудникам?

- Как соответствуют коды категории застрахованного лица кодам тарифа плательщика?

- Как соответствуют коды дополнительных тарифов, отражаемых в подразделе 3.2.2, кодам подразделов 1.3.1 и 1.3.2?

- Какие персональные сведения отражать в расчете, если сотрудница сменила фамилию в конце квартала?

- В отчетном периоде организация сменила юридический адрес. Сколько расчетов по страховым взносам нужно сдавать?

- Какие признаки застрахованных лиц указывать в подразделе 3.1?

- Как заполнить расчет главам крестьянских (фермерских) хозяйств?

Строка 090

Показатели строки 090 Приложения 2 к Разделу 1 представляют собой разницу между исчисленными взносами по соответствующим графам строки 060 этого Приложения и понесёнными расходами на выплату страхового обеспечения по соответствующим графам строки 070 Приложения 2 Раздела 1 с увеличением на сумму возмещенных ФСС России расходов согласно соответствующим графам строки 080.

Таким образом, можно вывести формулу для строки 090 Приложения 2 к Разделу 1:

СТРОКА 090 = СТРОКА 060 – СТРОКА 070 + СТРОКА 080

ФНС разъясняет, что в строке 090 сумма взносов к уплате или сумма превышения понесённых плательщиком расходов на выплату страхового обеспечения над исчисленными взносами – это ВСЕГДА положительная цифра. То есть знак минус указывать нельзя.

Еще один нюанс касается признака выплаты в Приложении 2 Раздела 1. В строке 090 он может иметь следующее значение:

| Признак | Что означает | Условие |

| «1» | Размер взносов, которые нужно перечислить в бюджет | Сумма, рассчитанная по приведённой выше формуле, ≥ 0 |

| «2» | Превышение понесённых плательщиком расходов на выплату страхового обеспечения над исчисленными взносами по болезням и материнству | Сумма, рассчитанная по приведённой выше формуле, |

Также см. «Контрольные соотношения расчета по страховым взносам (РСВ) на 2017 год».

Пилотный проект и строка 070

Налоговая служба России также акцентирует внимание на том, что в регионах – участниках

пилотного проекта ФСС России плательщики взносов строку 070 Приложения № 2 Раздела 1 расчёта по взносам не заполняют.

Напомним, что в рамках пилотного проекта ФСС напрямую из своего бюджета выплачивает социальные пособия без участия работодателей на основании постановления Правительства РФ от 21 апреля 2011 года № 294 «Об особенностях финансового обеспечения, назначения и выплаты в 2012 – 2024 годах территориальными органами Фонда социального страхования Российской Федерации застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством…».

Также см. «Пилотный проект ФСС в 2017 году: какие регионы вошли».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

В письме ФНС России от 23 августа 2017 г. №БС-4-11/16751@ даны разъяснения о порядке заполнения показателей строк 070, 080 и 090 приложения 2 к разделу 1 расчета по страховым взносам.

В соответствии с Порядком заполнения расчета (утвержден приказом ФНС от 10.10.2016 №ММВ-7-11/551@) сообщается:

- по строке 080 суммы возмещенных территориальными органами ФСС расходов плательщика на выплату страхового обеспечения за периоды, начиная с 1 января 2017 года, отражаются в графах, соответствующих месяцу, в котором фактически произведено возмещение;

- показатели строки 090 по соответствующим графам определяются как разница между страховыми взносами, отраженными по соответствующим графам в строке 060, и расходами на выплату пособий, отраженными в строке 070, увеличенная на сумму возмещенных ФСС расходов плательщика, отраженных в строке 080;

- в строке 090 сумма страховых взносов, подлежащих уплате в бюджет, или сумма превышения расходов на выплату страхового обеспечения над взносами, всегда отражается в положительном значении.

Налоговики напомнили, что начиная с 1 января 2018 года, по строке 080 приложения № 2 к разделу 1 РСВ плательщики должны указывать суммы возмещенных территориальными органами ФСС России расходов на выплату застрахованным лицам страхового обеспечения на случай временной нетрудоспособности и материнства в графах формы, соответствующих месяцу, в котором было фактически произведено возмещение. это определено в пункте 11.14. Порядка заполнения расчета, утвержденного приказом ФНС от 10.10.2016 № ММВ-7-11/

Показатели по стоке. 090 по соответствующим графам приложения № 2 раздела 1 РСВ плательщики должны определять как разницу между исчисленными страховыми взносами, отраженными по соответствующим графам в строке 060 приложения № 2, и произведенными расходами на выплату страхового обеспечения на случай ВНиМ, которые отражены по соответствующим графам в строке 070 приложения № 2 РСВ, увеличенная на сумму возмещенных территориальными органами ФСС России расходов. При этом возмещенные расходы подлежат отражению по соответствующим графам в строке 080 приложения № 2 к разделу 1 РСВ.

Налоговики разъяснили, что в строке 090 приложения № 2 кнеобходимо указать сумму страховых взносов, подлежащих уплате в бюджет, или сумму превышения произведенных плательщиком расходов на выплату страхового обеспечения над исчисленными страховыми взносами по ОСС на случай ВНиМ только в положительном значении. При этом признак может принимать значение:

- «1» – «суммы страховых взносов, подлежащих уплате в бюджет», если сумма, исчисленная по вышеуказанной формуле, *.

- «2» – «суммы превышения произведенных плательщиком расходов на выплату страхового обеспечения над исчисленными страховыми взносами по ОСС на случай ВНиМ», если сумма, исчисленная по вышеуказанной формуле, меньше нуля.

Кроме того, специалисты ФНС напомнили, что все работодатели, которые участвуют в пилотном проекте ФСС России строку 070 приложения № 2 расчета по страховым взносам заполнять не должны.

Пример заполнения строки 030 расчета по страховым взносам в приложении 1 к разделу 1

Строка 030 расчета по страховым взносам в приложении 1 отражает доходы, полученные сотрудниками за последние три месяца и с начала года (ст. 420 НК РФ). Рассмотрим содержание строки 030 расчета по страховым взносам на примере заполнения отчетности за 9 месяцев 2018 года.

В ООО «Тайга» штатным сотрудникам выплачена заработная плата:

- за июль — 110 785 руб.;

- за август — 109 352 руб.;

- за сентябрь — 110 875 руб.

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

- графа 3 (за июль) — 127 736 руб.;

- графа 4 (за август) — 125 202 руб.;

- графа 5 (за сентябрь) — 146 725 руб.;

- графа 2 (за три месяца) — 399 663 руб.;

- графа 1 (в целом за расчетный период) = графа 2 + графа 1 отчетности за полугодие.

Что входит в строку 030 раздела 1 приложения 2

Приложение 2 к разделу 1 раскрывает расчет сумм страховых взносов на обязательное социальное страхование. Итак, что входит в строку 030 расчета по страховым взносам в этом приложении отчетности? Здесь она отражает суммы доходов, на которые взносы по обязательному социальному страхованию не начисляются. Заполняют эту строку на основании статьи 422 Налогового кодекса Российской Федерации. В приведенном выше примере в начисления входят суммы, не облагаемые взносами. Это:

- пособие по временной нетрудоспособности;

- материальная помощь при рождении ребенка;

- иные доходы по гражданско-правовым договорам.

Соответственно, строка 030 приложения 2 имеет вид:

- графа 3 — 16 951 руб.;

- графа 4 — 15 850 руб.;

- графа 5 — 35 850 руб.;

- графа 2 — 68 651 руб.;

- графа 1 = 68 651 руб. + сумма графы 1 отчета за предыдущий период.

Где еще можно встретить строку 030 в расчете? Это сам раздел 1. Здесь строка отражает сумму взносов, которую нужно уплатить с начала года на обязательное пенсионное страхование. Далее в разделе 1 приложений 3 и 4 данная строка содержит информацию о количестве дней и случаях начисления пособий по беременности и родам и их суммы. В приложении 5 для тех, кто применяет пониженный тариф, строка 030 отражает доход, указанный в п. 5 ст. 427 НК РФ. В приложении 7 она содержит информацию о доходе в виде грантов. В приложении 8 — код вида деятельности, указанный в заявлении на патент. Раздел 3 расчета также имеет строку 030, здесь в ней указывается календарный год.

Из перечисленного выше понятно, что строка 030 расчета по страховым взносам содержит разнообразный перечень информации. Например, в разделе 1 приложения 1 отчетности это сумма выплат и иных вознаграждений работников. Строка 030 приложения 2 этого же раздела содержит сведения о суммах, не облагаемых взносами по обязательному социальному страхованию. В каждом разделе и приложении строка 030 имеет свое индивидуальное значение.

Как заполняются строки 070, 080 и 090 расчета по страховым взносам

В письме ФНС России от 23 августа 2017 г. №БС-4-11/16751@ даны разъяснения о порядке заполнения показателей строк 070, 080 и 090 приложения 2 к разделу 1 расчета по страховым взносам.

В соответствии с Порядком заполнения расчета (утвержден приказом ФНС от 10.10.2016 №ММВ-7-11/551@) сообщается:

- по строке 080 суммы возмещенных территориальными органами ФСС расходов плательщика на выплату страхового обеспечения за периоды, начиная с 1 января 2017 года, отражаются в графах, соответствующих месяцу, в котором фактически произведено возмещение;

- показатели строки 090 по соответствующим графам определяются как разница между страховыми взносами, отраженными по соответствующим графам в строке 060, и расходами на выплату пособий, отраженными в строке 070, увеличенная на сумму возмещенных ФСС расходов плательщика, отраженных в строке 080;

- в строке 090 сумма страховых взносов, подлежащих уплате в бюджет, или сумма превышения расходов на выплату страхового обеспечения над взносами, всегда отражается в положительном значении.

Признак строки 090 принимает значение 1, «суммы страховых взносов, подлежащих уплате в бюджет», если сумма, полученная по вышеуказанной формуле, ≥0. Признак 2 «суммы превышения произведенных плательщиком расходов на выплату страхового обеспечения над исчисленными страховыми взносами» строки 90 указывается, если сумма

Расчет по страховым взносам в 2024 году

Статьи по теме

Как заполнить расчет по страховым взносам в 2024 году, учитывая, что за 1 квартал придется отчитываться на новом бланке. Мы подготовили небольшую инструкцию, подробно остановившись на том, что интересного ждет нас в изменившейся форме, кто должен представить РСВ и куда.

Активировать пробный доступ к журналу РНК» или подписаться со скидкой

Плательщикам страховых взносов в 2024 году придется отчитываться по новой форме РСВ. Здесь вы найдете актуальный бланк отчетности и инструкцию по заполнению.

Расчет по страховым взносам 2024: актуальный бланк

Бланк расчета по страховым взносам в 2024 году меняется. Пока приказ о новом бланке находится на утверждении. Перечислим самое важное:

- Из всех приложений убрали графу «Всего». В блоках строки нужно отражать теперь общую сумму с начала года, и помесячные отчисления за последний квартал. Квартальную цифру больше не показываем;

- В Раздел 1 добавлен «Код плательщика» . Его предназначение – уведомлять ФНС, были ли начисления зарплаты за 3 месяца последнего квартала или нет;

- В приложение 2 появилось поле о количестве физиков, с доходов которых фактически перечислялись взносы;

- В разделе 3 теперь не нужно дублировать год, отчетный период и дату;

- В разделе 3 поле «номер корректировки» переименовано в «признак аннулирования сведений о застрахованном лице»;

- Отменено Приложение 9.

Сдача отчета по страховым взносам в ИФНС делается до 30 числа месяца, следующего за отчетным кварталом. Все стандартные правила переноса при этом сохраняются.

Кто сдает отчет по страховым взносам и куда предоставляется

Вероятность применения новой формы РСВ никак не отразиться на том, кто сдает отчет по страховым взносам в 2024 году. Перечислим эти категории плательщиков:

- Предприятия и предприниатели, имеющие работников по трудовым договорам и ГПД, если имело место выдача каких-либо средств;

- Обособки, рассчитывающиеся с сотрудниками отдельно от головной компании, в том числе и с лицами по договорам ГПХ;

- Фермеры при наличии у них наемной силы.

Куда предоставляется расчет по страховым взносам в 2024 году – в ИФНС по месту регистрации фирмы, обособленного подразделения или месту жительства ИП.

Как заполнить единый расчет по страховым взносам в 2024 году

Порядок заполнения расчета по страховым взносам регулируется Приложением 2 к Приказу ФНС о новом бланке ЕРСВ.

На основе этого приложения мы составили небольшую инструкцию по заполнению единого расчета по страховым взносам в 2024 году:

- Обязательные поля расчета по страховым взносам остаются неизменными. Все компании и ИП предоставляют в ФНС: титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения № 1 к разделу 1, приложение № 2 к разделу 1, раздел 3.

- Раздел 2 расчета по страховым взносам предназначен для фермеров;

- Отчетность сдается ежеквартально, но нарастающим итогом, начиная с 1 января отчетного года. Соответственно нужно правильно указывать код отчетного периода: 21 – 1 квартал, 31 – полугодие, 33 – девять месяцев, 34 — год;

- В каждую графу можно вписать только одно число. Одна ячейка – одна цифра или буква;

- Нумерация идет с первого листа. Пропуски в номерах недопустимы, то есть пустые листы так же нумеруются;

- Помарки нельзя исправлять путем ластиков, лезвий, замазок и прочих канцтоваров;

- Если в количественной графе отсутствуют данные, ставьте 0. В остальных прочерк;

- Заполнение цифрами и буквами начинайте с левой ячейки.

Строка 080 расчета по страховым взносам 2024

Строки «ИНН» и «КПП» в каждом разделе расчета указываются автоматически из карточки регистрации клиента в системе «СБИС». Порядковый номер страницы также заполняется автоматически.

Внимание!

Показатели приложений 1-2, 8-10 к разделу 1 указываются в графах 1-5. При этом данные отражаются так:

- в графе 1 – исчисленные нарастающим итогом с начала расчетного периода;

- в графе 2 – за последние три месяца расчетного (отчетного) периода (рассчитываются автоматически как сумма показателей граф 3-5);

- в графах 3-5 – за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода.

- Титульный лист

- Сведения о физическом лице, не являющемся индивидуальным предпринимателем

- Раздел 1. Сводные данные об обязательствах плательщика страховых взносов

- Приложение 1 к разделу 1. Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование

- Подраздел 1.1. Расчет сумм взносов на обязательное пенсионное страхование

- Подраздел 1.2. Расчет сумм взносов на обязательное медицинское страхование

- Подраздел 1.3. Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных статье 428 Налогового кодекса Российской Федерации

- Подраздел 1.3.1. Расчет сумм страховых взносов по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пунктах 1 и 2 статьи 428 Налогового кодекса Российской Федерации

- Подраздел 1.3.2. Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пункте 3 статьи 428 Налогового кодекса Российской Федерации

- Подраздел 1.4. Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности

- Приложение 2 к разделу 1. Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством

- Приложение 3 к разделу 1. Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации

- Приложение 4 к разделу 1. Выплаты, произведенные за счет средств, финансируемых из федерального бюджета

- Приложение 5 к разделу 1. Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 Налогового кодекса Российской Федерации

- Приложение 6 к разделу 1. Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 5 пункта 1 статьи 427 Налогового кодекса Российской Федерации

- Приложение 7 к разделу 1. Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 Налогового кодекса Российской Федерации

- Приложение 8 к разделу 1. Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 9 пункта 1 статьи 427 Налогового кодекса Российской Федерации

- Приложение 9 к разделу 1. Сведения, необходимые для применения тарифа страховых взносов, установленного абзацем вторым подпункта 2 пункта 2 статьи 425 (абзацем вторым подпункта 2 статьи 426) Налогового кодекса Российской Федерации

- Приложение 10 к разделу 1. Сведения, необходимые для применения положений подпункта 1 пункта 3 статьи 422 Налогового кодекса Российской Федерации организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг

- Раздел 2. Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств

- Приложение 1 к разделу 2. Расчет сумм страховых взносов, подлежащих уплате за главу и членов крестьянского (фермерского) хозяйства

- Раздел 3. Персонифицированные сведения о застрахованных лицах

- Подраздел 3.1. Данные о физическом лице – получателе дохода

- Подраздел 3.2. Сведения о сумме выплат и иных вознаграждений, исчисленных в пользу физического лица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование

- Подраздел 3.2.1. Сведения о сумме выплат и иных вознаграждений, исчисленных в пользу физического лица

- Подраздел 3.2.2. Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица, на которые исчислены страховые взносы по дополнительному тарифу

- Комментарии и разъяснения

Титульный лист

В титульном листе плательщиком заполняются все реквизиты, кроме раздела «Заполняется работником налогового органа».

При заполнении поля «Номер корректировки» в первичном расчете автоматически проставляется «0», в уточненном за соответствующий период необходимо указать номер корректировки (например, «1», «2» и т. д.).

В поле «Отчетный период» автоматически указывается код и календарный год, за расчетный (отчетный) период которого представлен расчет.

При заполнении поля «Представляется в налоговый орган (код)» отражается код налогового органа, в который представляется расчет. Он выбирается из справочника. По умолчанию в поле автоматически проставляется код, который был указан при регистрации клиента в системе.

В поле «По месту нахождения (учета) (код)» выбирается код места представления расчета плательщиком из соответствующего справочника. Так, российские организации выбирают код «214», ИП – «120» и т.д.

В поле «Налогоплательщик» отражается наименование организации либо обособленного подразделения организации, наделенного соответствующими полномочиями. ИП, адвокаты, нотариусы, главы КФХ и прочие граждане указывают полностью (без сокращений) фамилию, имя, отчество (при наличии).

В поле «Код вида экономической деятельности по классификатору ОКВЭД2» автоматически отражается код по ОКВЭД2, указанный плательщиком при регистрации в программе.

Внимание!

Поля «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации» заполняют только те организации, которые в отчетном периоде реорганизуются или ликвидируются.

При заполнении поля «Номер контактного телефона» автоматически отражается номер телефона плательщика, указанный при регистрации.

В поле «Расчет составлен на ____ страницах» указывается количество страниц, на которых составлен расчет. Значение поля заполняется автоматически и пересчитывается при изменении состава расчета (добавлении/удалении разделов).

При заполнении поля «с приложением подтверждающих документов или их копий на ___ листах» отражается количество листов подтверждающих документов и (или) их копий (при их наличии), например, оригинал (или заверенная копия) доверенности, подтверждающей полномочия представителя плательщика страховых взносов.

В разделе титульного листа «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю:» указывается:

Руководитель — если документ представлен плательщиком,

Уполномоченный представитель — если документ подается представителем плательщика. При этом указывается наименование представителя и документа, подтверждающего его полномочия.

Также на титульном листе автоматически указывается дата.

Сведения о физическом лице, не являющемся индивидуальным предпринимателем

Этот раздел предназначен для заполнения физическим лицом, не являющимся ИП и не указавшим свой ИНН. В сведениях отражаются персональные данные лица: дата и место рождения, реквизиты документа, удостоверяющего личность и адрес места жительства.

Раздел 1. Сводные данные об обязательствах плательщика страховых взносов

В разделе 1 отражаются итоговые показатели по суммам страховых взносов в разрезе следующих видов:

- обязательное пенсионное страхование (ОПС);

- обязательное медицинское страхование (ОМС);

- обязательное пенсионное страхование по дополнительным тарифам;

- дополнительное социальное обеспечение;

- обязательное социальное страхование (ОСС) на случай временной нетрудоспособности и в связи с материнством.

По строке 010 автоматически отражается код по ОКТМО муниципального образования, на территории которого осуществляется уплата страховых взносов.

Отдельно по каждому виду страховых взносов указываются:

- по строкам 020, 040, 060, 080 и 100 — КБК, на которые зачисляются страховые взносы;

- по строкам 030, 050, 070, 090 и 110 – сумма страховых взносов, исчисленная нарастающим итогом за расчетный (отчетный) период;

- по строкам 031-033, 051-053, 071-073, 091-093 и 111-113 – помесячная сумма страховых взносов за последние три месяца расчетного (отчетного) периода.

- по строке 120 — за расчетный (отчетный) период;

- по строкам 121-123 — за последние три месяца расчетного (отчетного) периода.

Внимание!

Не допускается одновременное заполнение:

- строки 110 и строки 120;

- строки 111 и строки 121;

- строки 112 и строки 122;

- строки 113 и строки 123.

Приложение 1 к разделу 1. Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование

Приложение 1 предназначено для расчета сумм страховых взносов на ОПС и ОМС.

В поле 001 выбирается код тарифа плательщика страховых взносов.

Внимание!

Начиная с отчетности за 1 квартал 2024 года коды «08», «09» и «12» не применяются, так как соответствующие им пониженные тарифы перестали действовать. Вместо них используются общие тарифы, и в расчете указывается код тарифа «01» (Письмо ФНС России от 26.12.2018 № БС-4-11/25633@).

Внимание!

Если в течение расчетного (отчетного) периода плательщиком применялось более одного тарифа, то в расчет включается столько Приложений 1 (либо его отдельных подразделов), сколько тарифов применялось.

Подраздел 1.1. Расчет сумм взносов на обязательное пенсионное страхование

Подраздел 1.1 заполняется плательщиками страховых взносов на ОПС и в нем отражается расчет облагаемой базы и суммы страховых взносов.

Внимание!

В общее число застрахованных лиц включаются работники, с которыми заключены трудовые и гражданско-правовые договоры, в т.ч. и те, у кого отсутствовали облагаемые выплаты за последние три месяца отчетного периода (например, декретницы).

По строке 030 указываются суммы выплат и вознаграждений, начисленных в пользу физических лиц в рамках отношений по трудовым, авторским и гражданско-правовым договорам, включая и необлагаемые выплаты (например, больничные (в т.ч. за первые 3 дня болезни), пособия при рождении ребенка и др.).

Внимание!

По строке 030 не отражаются суммы, которые не относятся к объекту обложения взносами (например, дивиденды, займы, материальная выгода).

По строке 040 отражаются суммы, не подлежащие обложению страховыми взносами. К таким суммам относятся:

- выплаты, которые не облагаются страховыми взносами (государственные пособия, компенсационные выплаты и др.);

- суммы расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства и др.

По строке 050 в соответствующих графах автоматически рассчитывается база для исчисления страховых взносов:

стр. 050 = стр. 030 — стр. 040

По строке 051 отдельно из строки 050 указывается база для расчета страховых взносов в размерах, которые превышают для каждого застрахованного лица предельную величину базы.

- по строке 060 – общая сумма взносов:

стр. 060 = стр. 061 + стр. 062

- по строке 061 – с базы, не превышающей предельную величину:

стр. 061 гр. 3-5 = ∑ стр. 240 подраздел 3.2.1 за соответствующие месяцы

- по строке 062 – с базы, превышающей предельную величину:

стр. 062 гр. 3-5 = стр. 051 гр. 3-5 * 10 / 100 (для кодов тарифа «01», «02» и «03»)

Внимание!

Если итоговая величина взносов на ОПС не соответствует сведениям о сумме таких взносов по каждому застрахованному лицу, то расчет считается непредставленным.

Подраздел 1.2. Расчет сумм взносов на обязательное медицинское страхование

Подраздел 1.2 заполняется плательщиками страховых взносов на ОМС и в нем отражается расчет облагаемой базы и суммы страховых взносов.

Внимание!

Подраздел 1.2 заполняется и в том случае, если взносы уплачиваются по ставке 0% (например, при применении пониженных тарифов).

По строке 010 указывается общее количество застрахованных лиц в системе ОМС, по строке 020 – количество физических лиц, с выплат которых исчислены страховые взносы.

Внимание!

В общее число застрахованных лиц включаются работники, с которыми заключены трудовые и гражданско-правовые договоры, в т.ч. и те, у кого отсутствовали облагаемые выплаты за последние три месяца отчетного периода (например, декретницы).

По строке 030 указываются суммы выплат и вознаграждений, начисленных в пользу физических лиц в рамках отношений по трудовым, авторским и гражданско-правовым договорам, включая и необлагаемые выплаты (например, больничные (в т.ч. за первые 3 дня болезни), пособия при рождении ребенка и др.).

Внимание!

По строке 030 не отражаются суммы, которые не относятся к объекту обложения взносами (например, дивиденды, займы, материальная выгода).

По строке 040 отражаются суммы, не подлежащие обложению страховыми взносами. К таким суммам относятся:

- выплаты, которые не облагаются страховыми взносами (государственные пособия, компенсационные выплаты и др.);

- суммы расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства и др.

По строке 050 в соответствующих графах автоматически рассчитывается база для исчисления страховых взносов:

стр. 050 = стр. 030 — стр. 040

По строке 060 отражается сумма исчисленных страховых взносов.

стр. 060 гр. 3-5 = стр. 050 гр. 3-5 * тариф (в зависимости от кода тарифа)

Подраздел 1.3. Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных статье 428 Налогового кодекса Российской Федерации

Подраздел 1.3 предназначен для плательщиков, которые начисляют пенсионные взносы по дополнительным тарифам (при выплатах на работах с вредными и тяжелыми условиями труда).

Подраздел 1.3.1. Расчет сумм страховых взносов по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пунктах 1 и 2 статьи 428 Налогового кодекса Российской Федерации

Данный подраздел заполняют плательщики страховых взносов по дополнительным тарифам, у которых отсутствуют действующие результаты спецоценки и (или) аттестации.

В поле 001 выбирается код основания исчисления сумм страховых взносов по дополнительному тарифу:

- «1» — в соответствии с п. 1 ст. 428 НК РФ (если были выплаты сотрудникам, занятым на подземных работах, работах с вредными условиями и на работах в горячих цехах);

- «2» — в соответствии с п. 2 ст. 428 НК РФ (если были выплаты сотрудникам, занятым на работах с тяжелыми условиями труда).

Внимание!

Если страховые взносы по дополнительным тарифам начислялись по обоим основаниям, то в расчет включаются два подраздела 1.3.1.

По строке 010 указывается общее количество физических лиц, с выплат которым начисляются взносы по дополнительным тарифам, а по строке 020 указываются суммы выплат в пользу этих лиц, включая необлагаемые выплаты (например, больничные и др.).

Внимание!

В число лиц по строке 010 включаются работники, занятые на вредных и тяжелых работах, даже если они болели или находились в отпуске.

По строке 030 отражаются суммы, не подлежащие обложению страховыми взносами. К таким суммам относятся:

- выплаты, которые не облагаются страховыми взносами (государственные пособия, компенсационные выплаты и др.);

- суммы расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства и др.

По строке 040 в соответствующих графах автоматически рассчитывается база для исчисления страховых взносов:

стр. 040 = стр. 020 — стр. 030

По строке 050 отражается сумма исчисленных страховых взносов по дополнительным тарифам:

стр. 050 гр. 3-5 = ∑ стр. 290 подраздел 3.2.2 с кодом тарифа «21» или «22» за соответствующие месяцы

Подраздел 1.3.2. Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пункте 3 статьи 428 Налогового кодекса Российской Федерации

Этот подраздел заполняют плательщики при наличии результатов спецоценки условий труда и (или) аттестации рабочих мест.

Так в поле 001 выбирается код основания исчисления взносов:

- «1» — в отношении выплат в пользу лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 ФЗ от 28.12.2013 № 400-ФЗ (подземные работы, работы с вредными условиями и работы в горячих цехах);

- «2» — в отношении выплат в пользу лиц, занятых на работах, указанных в п. 2-18 ч. 1 ст. 30 ФЗ от 28.12.2013 № 400-ФЗ (работы с тяжелыми условиями труда).

В поле 002 выбирается код основания заполнения подраздела 1.3.2:

- «1» — специальная оценка условий труда;

- «2» — аттестация рабочих мест;

- «3» — специальная оценка условий труда и аттестация рабочих мест.

Внимание!

С 01.01.2019 года при заполнении поля 002 коды основания «2» и «3» не подлежат применению.

В поле 003 выбирается код класса условий труда:

- «1» — опасный, подкласс условий труда — 4;

- «2» — вредный, подкласс условий труда — 3.4;

- «3» — вредный, подкласс условий труда — 3.3;

- «4» — вредный, подкласс условий труда — 3.2;

- «5» — вредный, подкласс условий труда — 3.1.

По строке 010 по каждому классу и подклассу условий труда указывается количество физических лиц, с выплат которым начисляются пенсионные взносы по дополнительному тарифу, а по строке 020 отражаются суммы выплат в пользу этих лиц, включая необлагаемые выплаты (например, больничные и др.).

Внимание!

В число лиц по строке 010 включаются работники, занятые на вредных и тяжелых работах, даже если они болели или находились в отпуске.

По строке 030 отражаются суммы, не подлежащие обложению страховыми взносами. К таким суммам относятся:

- выплаты, которые не облагаются страховыми взносами (государственные пособия, компенсационные выплаты и др.);

- суммы расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства и др.

По строке 040 в соответствующих графах автоматически рассчитывается база для исчисления страховых взносов:

стр. 040 = стр. 020 — стр. 030

По строке 050 отражается сумма исчисленных страховых взносов по дополнительному тарифу:

стр. 050 гр. 3-5 = ∑ стр. 290 подраздел 3.2.2 с кодами тарифа «23-27» за соответствующие месяцы

Подраздел 1.4. Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности

В поле 001 выбирается код основания расчета страховых взносов на дополнительное соцобеспечение:

- «1» — если расчет страховых взносов осуществляется для членов летных экипажей воздушных судов гражданской авиации;

- «2» — если расчет страховых взносов осуществляется для отдельных категорий работников организаций угольной промышленности.

Внимание!

Если в течение расчетного (отчетного) периода было более одного основания для уплаты страховых взносов, то в расчет включается несколько подразделов 1.4.

По строке 010 указывается количество физических лиц, с выплат которым начисляются страховые взносы на дополнительное соцобеспечение, а по строке 020 отражаются суммы выплат в пользу этих лиц, включая необлагаемые выплаты (например, больничные и др.).

Внимание!

В общее количество лиц по строке 010 включаются работники, занятые на подземных и открытых горных работах по добыче угля и сланца и на строительстве шахт, а также члены летных экипажей воздушных судов гражданской авиации.

По строке 030 отражаются суммы, не подлежащие обложению страховыми взносами. К таким суммам относятся:

- выплаты, которые не облагаются страховыми взносами (государственные пособия, компенсационные выплаты и др.);

- суммы расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства и др.

По строке 040 в соответствующих графах автоматически рассчитывается база для исчисления страховых взносов:

стр. 040 = стр. 020 — стр. 030

По строке 050 отражается сумма исчисленных страховых взносов на дополнительное соцобеспечение:

стр. 050 гр. 3-5 = стр. 040 гр. 3-5 * доп. тариф (в зависимости от кода основания в поле 001)

Приложение 2 к разделу 1. Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством

Приложение 2 предназначено для расчета сумм страховых взносов на ОСС.

Внимание!

Приложение 2 заполняется и в том случае, если взносы уплачиваются по ставке 0% (например, при применении пониженных тарифов).

В поле 001 выбирается признак выплат страхового обеспечения по обязательному социальному страхованию:

- «1» — прямые выплаты страхового обеспечения (в регионе действует пилотный проект и пособия работникам перечисляет напрямую фонд);

- «2» — зачетная система выплат (пособия работникам выплачивает работодатель).

По строке 010 указывается общее количество застрахованных в системе ОСС лиц, а по строке 020 отражаются суммы выплат в пользу этих лиц, включая необлагаемые выплаты (например, больничные и др.).

Внимание!

В общее число застрахованных лиц включаются работники, с которыми заключены трудовые договоры, в т.ч. и те, у кого отсутствовали облагаемые выплаты за последние три месяца отчетного периода (например, декретницы).

Внимание!

Исполнители по гражданско-правовым договорам в строку 010 не включаются.

По строке 030 отражаются суммы, не подлежащие обложению страховыми взносами. К таким суммам относятся:

- выплаты, которые не облагаются страховыми взносами на ОСС (государственные пособия, компенсационные выплаты и др.);

- суммы расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства и др.

По строке 050 в соответствующих графах автоматически рассчитывается база для исчисления страховых взносов:

стр. 050 = стр. 020 — стр. 030 — стр. 040

Строку 051 заполняют аптеки и ИП, которые имеют лицензию на фармацевтическую деятельность и платят ЕНВД. По этой строке отражается база для расчета страховых взносов в части выплат в пользу сотрудников, которые вправе заниматься фармацевтической деятельностью или допущены к ней.

Внимание!

За отчетные периоды 2024 года строка 051 не заполняется, т.к. указанные плательщики страховых взносов утратили право на применение пониженных тарифов.

Строку 052 заполняют организации, которые производят выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов. По этой строке отражается база для расчета страховых взносов в части выплат членам экипажей.

Строку 053 заполняют ИП на патенте, которые производят выплаты наемным сотрудникам и отражают по этой строке базу для расчета страховых взносов в части выплат этим сотрудникам.

Внимание!

За отчетные периоды 2024 года строка 053 не заполняется, т.к. указанные плательщики страховых взносов утратили право на применение пониженных тарифов.

Строку 054 заполняют организации и ИП, которые выплачивают доходы временно пребывающим иностранным сотрудникам. В ней указывается база для расчета страховых взносов в части выплат в пользу таких сотрудников (исключение — граждане стран из ЕАЭС).

По строке 060 отражается сумма исчисленных страховых взносов на ОСС.

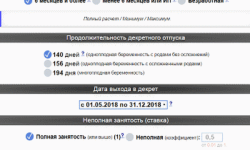

По строке 070 указываются суммы расходов, произведенных на выплату страхового обеспечения по ОСС (больничные, пособия по беременности и родам и др.)

Внимание!

Строку 070 заполняют только плательщики, использующие зачетную систему выплат (признак «2» в поле 001). При этом пособия за первые три дня болезни работников по этой строке не отражаются.

По строке 080 отражаются суммы, которые плательщик страховых взносов получил от ФСС в возмещение расходов (на оплату больничных, пособий по беременности и родам и др.).

Внимание!

Строку 080 заполняют только плательщики, использующие зачетную систему выплат (признак «2» в поле 001).Суммы, полученные в 2017 году от ФСС в возмещение прошлогодних пособий, по строке 080 не указываются.

По строке 090 отражаются суммы страховых взносов, подлежащие уплате в бюджет либо суммы превышения произведенных расходов над исчисленными взносами:

стр. 090 = стр. 060 — стр. 070 + стр. 080

При этом в графе «Признак» указывается код «1», если получилась сумма взносов, подлежащая к уплате и код «2», если сумма произведенных расходов превысила сумму начисленных страховых взносов.

Приложение 3 к разделу 1. Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации

Приложение 3 заполняется плательщиками страховых взносов, которые осуществляли расходы на цели ОСС.

Внимание!

Приложение 3 не заполняют участники пилотного проекта (признак «1» в поле 001 приложения 2).

Внимание!

Плательщики, вступившие в реализацию пилотного проекта не с начала расчетного периода, приложение 3 заполняют в части сумм расходов, произведенных до начала участия в пилотном проекте.

— строка 040 – пособие женщинам, вставшим на учет в ранние сроки беременности;

— строка 050 – пособие при рождении ребенка;

— строка 090 – пособие на погребение.

— количество случаев выплат либо получателей (графа 1);

— количество оплаченных дней, произведенных выплат либо выплаченных пособий (графа 2);

— суммы произведенных расходов (графа 3);

— суммы расходов, произведенных за счет средств, финансируемых из федерального бюджета (графа 4).

По соответствующим графам строки 100 автоматически рассчитывается общая сумма расходов на социальное страхование по всем видам выплат:

стр. 100 гр. 3, 4 = (стр. 010 + стр. 020 + стр. 030 + стр. 040 + стр. 050 + стр. 060 + стр. 070 + стр. 080 + стр. 090) гр. 3, 4

По строке 110 указывается сумма начисленных и невыплаченных пособий, за исключением тех пособий, которые начислены за последний месяц отчетного периода и в отношении которых не пропущен установленный законодательством срок выплаты пособий.

Приложение 4 к разделу 1. Выплаты, произведенные за счет средств, финансируемых из федерального бюджета

Приложение 4 предназначено для отражения сведений о пособиях, которые финансируются из федерального бюджета.

Внимание!

Приложение 4 не заполняют участники пилотного проекта (признак «1» в поле 001 приложения 2).

Внимание!

Плательщики, вступившие в реализацию пилотного проекта не с начала расчетного периода, приложение 4 заполняют в части сумм расходов, произведенных до начала участия в пилотном проекте.

Показатели отражаются в графах 2-4. В графе 2 указывается число получателей пособий, в графе 3 – количество оплаченных дней либо выплат пособий, в графе 4— сумма произведенных расходов.

стр. 010 гр. 2, 4 = (стр. 020 + стр. 030 + стр. 040) гр. 2, 4

стр. 070 гр. 2, 4 = (стр. 080 + стр. 090 + стр. 100) гр. 2, 4

стр. 130 гр. 2, 4 = стр. 140 гр. 2, 4

стр. 150 гр. 2, 4 = (стр. 160 + стр. 170 + стр. 180) гр. 2, 4

стр. 210 гр. 2, 4 = (стр. 220 + стр. 230) гр. 2, 4

стр. 240 = стр. 250 + стр. 260 + стр. 270 + стр. 300 + стр. 310 по гр. 4

стр. 250 = стр. 020 + стр. 080 + стр. 140 + стр. 160 + стр. 220

стр. 260 = стр. 030 + стр. 090 + стр. 170 + стр. 230

стр. 270 = стр. 040 + стр. 100 + стр. 180

стр. 280 = стр. 050 + стр. 110 + стр. 190

стр. 290 = стр. 060 + стр. 120 + стр. 200

Приложение 5 к разделу 1. Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 Налогового кодекса Российской Федерации

Приложение 5 заполняют организации, осуществляющие деятельность в области информационных технологий и применяющие пониженные тарифы страховых взносов при соблюдении определенных условий:

- ведение деятельности, связанной с разработкой и реализацией собственных компьютерных программ или собственных баз данных, выполнение работ и оказание услуг по разработке, адаптации, модификации, установке, тестированию и сопровождению компьютерных программ и баз данных;

- наличие документа о госаккредитации в качестве организации, осуществляющей деятельность в области информационных технологий;

- нормативная среднесписочная численность сотрудников;

- определенный размер доходов от деятельности в сфере информационных технологий.

Внимание!

Приложение 5 заполняют плательщики с кодом тарифа «06».

Внимание!

Вновь созданные организации заполняют только графу 3.

По строке 010 указывается средняя/среднесписочная численность работников, рассчитанная в установленном порядке.

Внимание!

Организации, осуществляющие деятельность в сфере информационных технологий, имеют право применять пониженные тарифы страховых взносов при условии наличия численности работников в размере не менее 7 человек.

По строке 020 отражается общая сумма доходов, полученная от всех видов деятельности.

По строке 030 отражается сумма доходов, полученных организацией от деятельности в области информационных технологий.

По строке 040 указывается доля доходов, полученная от деятельности в области информационных технологий в общей сумме доходов. Эта доля рассчитывается автоматически по формуле:

стр. 040 = (стр. 030 / стр. 020) * 100

Внимание!

В соответствии с установленными требованиями доля доходов от деятельности в области информационных технологий, дающая право на применение пониженных тарифов, должна составлять не менее 90 % в общей сумме доходов.

По строке 050 указываются дата и номер записи в реестре аккредитованных организаций, осуществляющих деятельность в области информационных технологий, на основе полученной выписки из реестра, направляемой уполномоченным федеральным органом исполнительной власти.

Приложение 6 к разделу 1. Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 5 пункта 1 статьи 427 Налогового кодекса Российской Федерации

Приложение 6 заполняют:

- — организации и ИП на УСН, которые заняты в социальной или производственной сфере и имеют право на пониженный тариф взносов;

- — ИП, совмещающие упрощенную и патентную систему налогообложения.

Внимание!

Приложение 6 заполняют плательщики с кодом тарифа «08». Начиная с отчетности за 1 квартал 2024 года код «08» не применяется, поэтому приложение 6 не заполняется ((Письмо ФНС России от 26.12.2018 № БС-4-11/25633@).

По строке 060 указывается общая сумма доходов, а по строке 070 — только доходы от основного вида деятельности. Суммы доходов отражаются нарастающим итогом с начала года.

По строке 080 указывается доля доходов, полученная по основному виду деятельности в общей сумме доходов. Эта доля рассчитывается автоматически по формуле:

стр. 080 = (стр. 070 / стр. 060) * 100

Внимание!

Организации и ИП имеют право применять пониженный тариф, если доля доходов от реализации продукции и (или) оказанных услуг по основному виду деятельности составляет не менее 70 % в общем объеме доходов.

Приложение 7 к разделу 1.Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 Налогового кодекса Российской Федерации

Приложение 7 предназначено для некоммерческих организаций, которые применяют УСН и ведут деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства, массового спорта.

Внимание!

Приложение 7 заполняют плательщики с кодом тарифа «10».

Внимание!

Некоммерческие организации заполняют графу 1 по окончании каждого отчетного периода, а графу 2 только по итогам расчетного периода.

По строке 010 отражается общая сумма доходов, полученных организацией.

По строке 020 указываются доходы в виде целевых поступлений на деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства и массового спорта.

По строке 030 отражаются доходы в виде грантов.

По строке 040 отражаются доходы от следующих видов деятельности:

- — научные исследования и разработки;

- — образование;

- — здравоохранение и предоставление социальных услуг;

- — деятельность спортивных объектов;

- — прочая деятельность в области спорта;

- — деятельность библиотек, архивов, учреждений клубного типа (за исключением деятельности клубов);

- — деятельность музеев и охрана исторических мест и зданий;

- — деятельность ботанических садов, зоопарков и заповедников.

По строке 050 указывается доля доходов, полученных в виде целевых поступлений, грантов и от осуществления определенных видов экономической деятельности, в общей сумме доходов. Эта доля рассчитывается автоматически по формуле:

стр. 050 = (стр. 020 + стр. 030 + стр. 040) / стр. 010 * 100

Внимание!

Некоммерческие организации имеют право применять пониженный тариф, если доля доходов, полученных в виде целевых поступлений, грантов и от осуществления определенных видов экономической деятельности, составляет не менее 70 % в общем объеме доходов.

Приложение 8 к разделу 1. Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 9 пункта 1 статьи 427 Налогового кодекса Российской Федерации

Приложение 8 заполняется ИП, которые применяют патентную систему налогообложения (ПСН), за исключением ИП, осуществляющих такие виды деятельности, как сдача недвижимости в аренду, розничная торговля или оказание услуг общепита.

Внимание!

Приложение 8 заполняют плательщики с кодом тарифа «12». Начиная с отчетности за 1 квартал 2024 года код «12» не применяется, поэтому приложение 8 не заполняется (Письмо ФНС России от 26.12.2018 № БС-4-11/25633@).

В графах 1-5 строки 010 автоматически рассчитываются итоговые суммы выплат в рамках деятельности ИП на всех патентах.

По строке 020 указывается номер патента, а по строке 030 — код вида предпринимательской деятельности из заявления на выдачу патента.

По строкам 040 и 050 отражается дата начала и окончания действия патента.

По строке 060 указываются суммы выплат сотрудникам с начала расчетного периода (графа 1), за последние три месяца отчетного периода (графа 2) и за каждый из трех месяцев отчетного периода (графы 3-5).

Приложение 9 к разделу 1. Сведения, необходимые для применения тарифа страховых взносов, установленного абзацем вторым подпункта 2 пункта 2 статьи 425 (абзацем вторым подпункта 2 статьи 426) Налогового кодекса Российской Федерации

Приложение 9 заполняется организациями, заключившими трудовые договоры с иностранными гражданами и лицами без гражданства, временно пребывающими в России. Исключение — высококвалифицированные специалисты и лица, являющиеся гражданами государств-членов ЕАЭС.

В графах 1-5 строки 010 автоматически рассчитываются итоговые суммы выплат, произведенных в отношении иностранных лиц.

По строке 080 отражаются суммы выплат иностранному сотруднику с начала расчетного периода (графа 1), за последние три месяца отчетного периода (графа 2) и за каждый из трех месяцев отчетного периода (графы 3-5).

Приложение 10 к разделу 1. Сведения, необходимые для применения положений подпункта 1 пункта 3 статьи 422 Налогового кодекса Российской Федерации организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг

Приложение 10 заполняется плательщиками, которые выплачивали доходы студентам, работавшим в студенческих отрядах. Эти выплаты не облагаются взносами в Пенсионный фонд РФ, если одновременно выполняются следующие условия:

- — студент учится в образовательной организации ВПО или СПО;

- — форма обучения — очная;

- — студенческий отряд включен в федеральный или региональный реестр;

- — со студентом заключен трудовой или гражданско-правовой договор на выполнение работ либо оказание услуг.

В графах 1-5 строки 010 автоматически рассчитываются итоговые суммы выплат, произведенных в отношении студентов.

— по строке 020 — уникальный порядковый номер, начиная с 001;

По строке 100 в отношении каждого обучающегося лица указываются суммы выплат с начала расчетного периода (графа 1), за последние три месяца отчетного периода (графа 2) и за каждый из трех месяцев отчетного периода (графы 3-5).

По строке 110 указывается уникальный номер студента из строки 020.

По строке 120 отражается наименование молодежного или детского объединения, пользующегося государственной поддержкой и членом которого является студент.

Раздел 2. Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств

Раздел 2 заполняется главами КФХ.

Внимание!

Чтобы создать раздел 2, в поле «По месту нахождения (учета)» титульного листа необходимо выбрать код «124».

По строке 010 автоматически отражается код по ОКТМО муниципального образования, на территории которого осуществляется уплата страховых взносов.

По строке 020 автоматически отражается КБК, на который зачисляются страховые взносы на ОПС.

По строке 030 указывается сумма страховых взносов на ОПС, подлежащая уплате в бюджет за расчетный период. Сумма рассчитывается следующим образом:

стр. 030 = ∑ стр. 090 гр. 1 прил. 1 раздел 2

По строке 040 автоматически отражается КБК, на который зачисляются страховые взносы на ОМС.

По строке 050 указывается сумма страховых взносов на ОМС, подлежащая уплате в бюджет за расчетный период, которая рассчитывается так:

стр. 050 = ∑ стр. 090 гр. 2 прил. 1 раздел 2

Приложение 1 к разделу 2. Расчет сумм страховых взносов, подлежащих уплате за главу и членов крестьянского (фермерского) хозяйства

Приложение 1 заполняется на каждого члена КФХ, включая главу, за каждый период (в пределах расчетного года), в течение которого физическое лицо являлось членом КФХ.

Внимание!

Чтобы заполнить приложение, нужно кликнуть по полю «Новая запись».

— по строке 040 – ИНН в соответствии со свидетельством о постановке на учет физического лица в налоговом органе (при наличии);

— по строке 050 – СНИЛС в соответствии со страховым свидетельством обязательного пенсионного страхования;

— по строке 060 – год рождения;

По строке 090 в отношении каждого члена КФХ указываются суммы страховых взносов на ОПС (графа 1) и ОМС (графа 2), подлежащих уплате в бюджет.

Внимание!

Сведения по главе и членам КФХ не нужно отражать в разделе 3.

Особенности заполнения расчета главами КФХ, осуществляющими выплаты наемным работникам см. здесь.

Раздел 3. Персонифицированные сведения о застрахованных лицах

Раздел 3 заполняется плательщиками в отношении всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, которым были произведены выплаты в рамках трудовых отношений, гражданско-правовых, авторских и лицензионных договоров.

Внимание!

Чтобы заполнить раздел, нужно по соответствующей кнопке добавить сотрудников и по каждому из них указать необходимые сведения.

По строке 010 указывается номер корректировки. Если представляются первичные сведения, то проставляется «0», в уточненном расчете за соответствующий расчетный (отчетный) период — номер корректировки (например, «1», «2» и т.д.).

Подраздел 3.1. Данные о физическом лице – получателе дохода

В подразделе 3.1 указываются персональные данные сотрудника, которому выплачивался доход:

— по строке 060 – ИНН (при наличии);

— по строке 070 – СНИЛС;

— по строке 110 – дата рождения;

— по строке 120 – код страны, гражданином которой является физическое лицо;

— по строке 130 – цифровой код пола;

— по строке 140 – код вида документа, удостоверяющего личность;

— по строке 150 – реквизиты (серия и номер) документа, удостоверяющего личность;

Подраздел 3.2. Сведения о сумме выплат и иных вознаграждений, исчисленных в пользу физического лица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование

Подраздел 3.2.1. Сведения о сумме выплат и иных вознаграждений, исчисленных в пользу физического лица

В подразделе 3.2.1 указываются сведения о суммах выплат, произведенных в пользу физического лица, а также о начисленных страховых взносах на ОПС.

Внимание!

Суммы, отражаемые в подразделе 3.2.1, не могут быть отрицательными.

В графах 190 отражается наименование месяца в календарном году за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

В графах 200 из соответствующего справочника выбирается код категории застрахованного лица.

Внимание!

При заполнении графы 200, начиная с отчетности за 2024 год, не подлежат применению следующие коды категорий застрахованных лиц: ПНЭД, ВЖЭД и ВПЭД.

— сумма выплат и иных вознаграждений, начисленных в пользу физического лица — графа 210. В сумму выплат включаются не только выплаты в рамках отношений по трудовым, авторским и гражданско-правовым договорам, но и необлагаемые выплаты (например, больничные, пособия при рождении ребенка и др.);

— сумма выплат, произведенных в пользу физического лица по гражданско-правовым договорам — графа 230;

— сумма страховых взносов, исчисленных с базы, не превышающей предельную величину — графа 240;

По строке 250 автоматически рассчитываются общие суммы выплат и страховых взносов за последние три месяца отчетного (расчетного) периода в пользу физического лица:

стр. 250 гр. 1 = ∑ стр. 210

стр. 250 гр. 2 = ∑ стр. 220

стр. 250 гр. 3 = ∑ стр. 230

стр. 250 гр. 4 = ∑ стр. 240

Подраздел 3.2.2. Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица, на которые исчислены страховые взносы по дополнительному тарифу

В подразделе 3.2.2 указываются сведения о суммах выплат, произведенных в пользу физического лица, с которых начислялись пенсионные взносы по дополнительным тарифам.

Внимание!

Суммы, отражаемые в подразделе 3.2.2, не могут быть отрицательными.

В графах 260 отражается наименование месяца в календарном году за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

В графах 270 выбирается код тарифа.

— сумма выплат, с которых начислялись взносы по дополнительным тарифам – графа 280;

— сумма страховых взносов, исчисленных по дополнительным тарифам – графа 290;

По строке 300 автоматически рассчитываются общие суммы выплат и страховых взносов:

стр. 300 гр. 1 = ∑ стр. 280

стр. 300 гр. 2 = ∑ стр. 290

Комментарии и разъяснения

Какие КБК нужно указывать в разделе 1 расчета?

При заполнении раздела 1 нужно указывать следующие КБК:

Должны ли обособленные подразделения организации сдавать расчет по страховым взносам?

Нужно ли подавать нулевой расчет?

В состав нулевого расчета обязательно должны входить следующие разделы: титульный лист; раздел 1, подразделы 1.1 и 1.2, приложение 2 и раздел 3. (письмо ФНС России от 12 апреля 2017 г. № БС-4-11/6940@). При этом все количественные и суммовые показатели в случае их отсутствия заполняются нулями. Образец нулевого расчета см. здесь.

Как заполнить корректирующий расчет?

Корректирующие расчеты должны сдавать те страхователи, которые либо получили уведомление от налогового органа об уточнении расчета (требования о представлении пояснений), либо самостоятельно выявили ошибки в сданных расчетах.

Внимание!

В корректирующем расчете должны присутствовать те же разделы, что и в первичном. Исключение — раздел 3 «Персонифицированные сведения о застрахованных лицах». Его заполняют только на тех сотрудников, по которым отражаются изменения или дополнения.

Рассмотрим, как заполнить корректирующие расчеты в зависимости от допущенных ошибок (письмо ФНС России от 28.06.2017 N БС-4-11/12446@):

| Вид ошибки | Как исправить ошибки |

|---|---|

| Указан неверный СНИЛС или ФИО сотрудника | Включить сотрудника в уточненный расчет дважды: — в одних сведениях указать номер корректировки «1», неверные персональные данные из первичного расчета и нулевые суммовые показатели; — в других сведениях проставить номер корректировки «0» и указать корректные данные по застрахованному лицу (см. образец 1 и 2) |

| Указаны недостоверные персональные сведения (кроме ФИО и СНИЛС) работника | Включить сведения по сотруднику в уточненный расчет с номером корректировки «1», указав правильные персональные данные и суммовые показатели (см. образец 3 и 4) |

| Неправильно рассчитаны суммовые показатели по работнику | Включить сведения по работнику в уточненный расчет с номером корректировки «1», указав правильные данные по выплатам и взносам. Также необходимо скорректировать сумму выплат и страховых взносов в разделе 1 (см. образец 5 и 6) |

| Забыли включить в расчет сотрудника | Включить в уточненный расчет сведения по новому сотруднику с номером корректировки «0» и исправить количество застрахованных лиц, суммы выплат и взносов в разделе 1 (см. образец 7) |

| Включили в расчет «лишнего» сотрудника | Заполнить по «лишнему» сотруднику сведения в уточненном расчете с номером корректировки «1». При этом персональные данные оставить без изменений, сняв отметки в поле «Застрахован» и обнулив суммовые показатели. Также нужно скорректировать количество застрахованных лиц, их выплаты и взносы в разделе 1 (см. образец 8 и 9) |

Как в расчете отражаются сведения по уволенным сотрудникам?

В соответствии с порядком заполнения раздел 3 расчета по страховым взносам заполняется на всех застрахованных лиц, в пользу которых за последние 3 месяца расчетного периода были произведены выплаты. Например, если работник был уволен в 1 квартале текущего года и в апреле-июне никаких выплат в его пользу не было произведено, то раздел 3 в расчете за полугодие в отношении такого работника не заполняется. Однако, этого работника и суммы, начисленные в его пользу в 1 квартале, необходимо учесть в графе «Всего с начала расчетного периода» приложений 1 и 2 раздела 1. Если же уволенному сотруднику были произведены выплаты, например, премия в апреле, тогда расчет заполняется в отношении этого работника также как и по другим застрахованным лицам.

Как соответствуют коды категории застрахованного лица кодам тарифа плательщика?

Таблица соответствия кодов тарифа плательщика кодам категории застрахованного лица

| Код тарифа плательщика | Коды категории застрахованного лица | Тарифы страховых взносов, % | ||||

|---|---|---|---|---|---|---|

| ОПС | ОМС | ОСС | ||||

| 01 – организации и ИП на ОСНО с основными тарифами | НР | ВЖНР | ВПНР | 22 | 5,1 | 2,9 |

| 02 – организации и ИП на УСН с основным тарифом | НР | ВЖНР | ВПНР | 22 | 5,1 | 2,9 |

| 03 – плательщики ЕНВД с основными тарифами | НР | ВЖНР | ВПНР | 22 | 5,1 | 2,9 |

| 04 — хозяйственные общества и партнерства, занимающиеся практическим внедрением результатов интеллектуальной деятельности | ХО | ВЖХО | ВПХО | 2017 г. | ||

| 8 | 4,0 | 2,0 | ||||

| 2018 г. | ||||||

| 13 | 5,1 | 2,9 | ||||

| 2019 г. | ||||||

| 20 | 5,1 | 2,9 | ||||

| 05 – организации и ИП, заключившие соглашения об осуществлении технико-внедренческой или туристско-рекреационной деятельности | ТВЭЗ | ВЖТЗ | ВПТЗ | 2017 г. | ||

| 8 | 4,0 | 2,0 | ||||

| 2018 г. | ||||||

| 13 | 5,1 | 2,9 | ||||

| 2019 г. | ||||||

| 20 | 5,1 | 2,9 | ||||

| 06 – организации, осуществляющие деятельность в области информационных технологий | ОДИТ | ВЖИТ | ВПИТ | 8 | 4,0 | 2,0 |

| 07 — организации и ИП, производящие выплаты членам экипажей судов | ЧЭС | ВЖЭС | ВПЭС | |||

| 08 – организации и ИП на УСН с пониженными тарифами (по определенным видам деятельности) * | ПНЭД | ВЖЭД | ВПЭД | 20 | ||

| 09 – аптечные организации и ИП на ЕНВД, имеющие лицензию на фармацевтическую деятельность * | АСБ | ВЖСБ | ВПСБ | 20 | ||

| 10 – НКО на УСН, осуществляющие деятельность в области соцобслуживания населения, науки, образования, здравоохранения, культуры и т.п. | АСБ | ВЖСБ | ВПСБ | 20 | ||

| 11 — благотворительные организации на УСН | АСБ | ВЖСБ | ВПСБ | 20 | ||

| 12 — ИП, применяющие патентную систему налогообложения * | ПНЭД | ВЖЭД | ВПЭД | 20 | ||

| 13 — организации – участники проекта «Сколково» | ИЦС | ВЖЦС | ВПЦС | 14 | ||

| 14 — организации и ИП – участники СЭЗ (республика Крым и Севастополь) | КРС | ВЖКС | ВПКС | 6 | 0,1 | 1,5 |

| 15 — резиденты территории опережающего социально-экономического развития | ТОР | ВЖТР | ВПТР | 6 | 0,1 | 1,5 |

| 16 — организации и ИП – резиденты свободного порта Владивосток | СПВЛ | ВЖВЛ | ВПВЛ | 6 | 0,1 | 1,5 |

| 17 – организации и ИП — резиденты ОЭЗ в Калининградской области | КЛН | ВЖКЛ | ВПКЛ | 6 | 0,1 | 1,5 |

| 18 – организации – производители анимационной аудиовизуальной продукции | АНМ | ВЖАН | ВПАН | 8 | 4,0 | 2,0 |

* — Начиная с отчетности за 2024 год коды «08», «09» и «12», а также соответствующие им коды категорий застрахованных лиц ПНЭД, ВЖЭД и ВПЭД не применяются (Письмо ФНС России от 26.12.2018 № БС-4-11/25633@).

Как соответствуют коды дополнительных тарифов, отражаемых в подразделе 3.2.2, кодам подразделов 1.3.1 и 1.3.2?

Таблица соответствия кодов тарифа, отражаемых в подразделе 3.2.2, кодам подразделов 1.3.1 и 1.3.2

| Код дополнительного тарифа плательщика (подраздел 3.2.2) |

Тарифы страховых взносов, % | Соответствие |

|---|---|---|

| 21 — Плательщики, уплачивающие страховые взносы по доптарифам за сотрудников, занятых на работах с вредными условиями труда | 9,0 | Код «1» в поле 001 подраздел 1.3.1 |

| 22 — Плательщики, уплачивающие страховые взносы по доптарифам за сотрудников, занятых на работах с тяжелыми условиями труда | 6,0 | Код «2» в поле 001 подраздел 1.3.1 |

| 23 — Плательщики, уплачивающие страховые взносы по доптарифам при установлении класса условий труда — опасный, подкласса условий труда — 4 | 8,0 | Код «1» в поле 003 подраздел 1.3.2 |

| 24 — Плательщики, уплачивающие страховые взносы по доптарифам при установлении класса условий труда — вредный, подкласса условий труда – 3,4 | 7,0 | Код «2» в поле 003 подраздел 1.3.2 |

| 25 — Плательщики, уплачивающие страховые взносы по доптарифам при установлении класса условий труда — вредный, подкласса условий труда – 3,3 | 6,0 | Код «3» в поле 003 подраздел 1.3.2 |

| 26 — Плательщики, уплачивающие страховые взносы по доптарифам при установлении класса условий труда — вредный, подкласса условий труда – 3,2 | 4,0 | Код «4» в поле 003 подраздел 1.3.2 |

| 27 — Плательщики, уплачивающие страховые взносы по доптарифам при установлении класса условий труда — вредный, подкласса условий труда – 3,1 | 2,0 | Код «5» в поле 003 подраздел 1.3.2 |

Какие персональные сведения отражать в расчете, если сотрудница сменила фамилию в конце квартала?

Если сотрудник в течение отчетного периода изменяет свои персональные данные (ФИО, паспортные данные, СНИЛС), то в расчете нужно отражать актуальные сведения.

В отчетном периоде организация сменила юридический адрес. Сколько расчетов по страховым взносам нужно сдавать?

При смене юридического адреса организация сдает один расчет в налоговый орган по новому месту учета.

Какие признаки застрахованных лиц указывать в подразделе 3.1?

| Категория работника | ОПС (строка 160) |

ОМС (строка 170) |

ОСС (строка 180) | |

|---|---|---|---|---|

| Трудовой договор | Договор ГПХ | |||

| Граждане РФ | 1 | 1 | 1 | 2 |

| Иностранные граждане, в т. ч. из стран – членов ЕАЭС, постоянно или временно проживающие в РФ (кроме высококвалифицированных специалистов) | 1 | 1 | 1 | 2 |

| Иностранные граждане, временно пребывающие в РФ, за исключением лиц из стран ЕАЭС (кроме высококвалифицированных специалистов) | 1 | 2 | 1 | 2 |

| Высококвалифицированные специалисты постоянно или временно проживающие в РФ | 1 | 2 | 1 | 2 |

| Высококвалифицированные специалисты из стран – членов ЕАЭС, временно пребывающие в РФ | 2 | 1 | 1 | 2 |

| Высококвалифицированные специалисты из стран, кроме ЕАЭС, временно пребывающие в РФ | 2 | 2 | 2 | 2 |

Как заполнить расчет главам крестьянских (фермерских) хозяйств?

Состав расчета, представляемого главами КФХ, зависит от того осуществляет ли глава выплаты наемным работникам.

В случае если глава КФХ не осуществляет выплаты наемным работникам, расчет представляется только по окончании календарного года в следующем составе:

- титульный лист, в котором по реквизиту «По месту нахождения (учета)» указывается код «124» или «240» в зависимости от того как зарегистрировано КФХ (без образования юридического лица или как юридическое лицо);

- раздел 2;

- приложение 1 к разделу 2, заполненное в отношении всех членов КФХ, включая главу.

Внимание!

КФХ в составе одного главы без членов и наемных работников также обязано представить расчет по окончании года.

Если глава КФХ производит выплаты наемным работникам, то состав расчета будет зависеть от того, имеет ли данное КФХ членов.

Статья написана по материалам сайтов: spmag.ru, www.rnk.ru, sbis.ru.

»