Реквизитах не указан октмо и код кбк

Эти магические три буквы, ничего не говорящие рядовым гражданам, регулярно создают головную боль предпринимателям.

Содержание

- Как расшифровывается КБК

- Актуальный перечень КБК на 2024 год

- Бюджетная классификация – что это и зачем

- Строение КБК

- Где взять КБК?

- Почему меняются коды бюджетной классификации?

- Чем чревата ошибка в КБК

- ОКТМО в платежном поручении в 2017 году

- ОКТМО в платежном поручении (далее также — «платежка»)

- Ошибка в ОКТМО в платежном поручении

- Проблемы оформления платежных поручений на уплату налогов

- Какие ошибки делают плательщики налогов и сборов при оформлении платежек?

- Как избежать ошибок в платежках?

- К чему приводят ошибки в платежках на уплату налогов?

- Каковы перспективы упрощения порядка заполнения платежек на уплату налогов и сборов?

- В каких случаях указывается значение УИН «0»?

- Реквизитах не указан ОКТМО и код КБК

Как расшифровывается КБК

КБК — коды бюджетной классификации

КБК организаций, необходимые, чтобы платеж попал туда, куда предназначался, меняются чуть ли не ежегодно. А ответственность за их правильное указание лежит на плательщике!

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Актуальный перечень КБК на 2024 год

Бюджетная классификация – что это и зачем

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

- касающиеся государственных поступлений;

- имеющие отношение к расходам;

- обозначающие источники, из которых финансируется бюджетный дефицит;

- отображающие операции госуправления.

Для чего служат КБК:

- упорядочивают финансовую отчетность;

- обеспечивают единую форму бюджетной финансовой информации;

- помогают регулировать финансовые потоки на уровне государства;

- с их помощью составляется и выполняется муниципальный и федеральный бюджет;

- позволяют сравнить динамику доходов и расходов в нужный период;

- информируют о текущей ситуации в государственной казне.

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

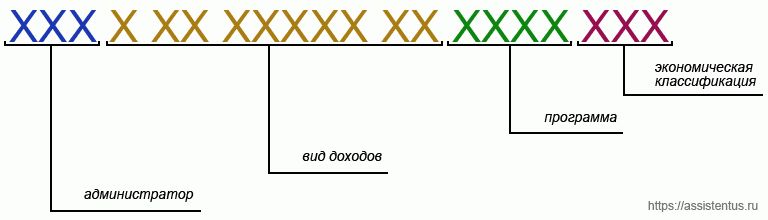

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

- «Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Где взять КБК?

Для заполнения платежного поручения код КБК можно узнать несколькими способами:

- промотать чуть выше — основная их часть опубликована у нас;

- в государственном казначействе (позвонив, отправив запрос или совершив визит);

- Приказ Министерства финансов № 65Н содержит всю информацию о КБК;

- при оформлении платежей онлайн на многих сервисах КБК проставляются автоматически.

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

- Чем больше поступлений прошли по неверным КБК, тем больше средств на некоторое время окажутся «подвешенными» как невыясненные. До исправления ошибок их можно использовать на неблаговидные цели, а в масштабах страны это огромные суммы.

- Дополнительное наполнение бюджета путем начисления штрафов и пеней за «просроченные» платежи, которые прошли по уже недействующему КБК. Доказательство своевременности оплаты достаточно хлопотное.

- Несогласованность действий Минфина, присваивающего коды, и Минюста, утверждающего их.

- Поскольку КБК напрямую «привязаны» к государственному сектору, любые изменения внутри соответствующих структур, поступление новых директив и т.п. ведут за собой и смену кодирования.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит.

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

ОКТМО в платежном поручении в 2017 году

Каждое муниципальное образование (независимо от его вида) учтено в специальном классификационном справочнике и имеет свое цифровое значение (код), используемое для идентификации платежей. Указанная классификация закреплена Приказом Росстандарта от 14.06.2013 N 159-ст (далее – Классификатор № 159-ст). Именно в соответствии с этим нормативным документом следует определять в 2017 году значение ОКТМО в платежном поручении. Рассмотрим порядок отражения указанного кода при заполнении платежного поручения более подробно.

ОКТМО в платежном поручении (далее также — «платежка»)

Форма «платежки» закреплена в Правилах осуществления перевода денежных средств, утвержденных ЦБ 19.06.2012.

Приказом Минфина от 12.11.2013 N 107н утвержден ряд Правил (далее – Правила). Ориентируясь на их положения, необходимо вносить соответствующие сведения в платежное поручение при уплате обязательных платежей в бюджет.

На основании платежного поручения банк обязан перечислить денежные средства получателю, реквизиты которого отражены в таком поручении.

Правила содержат указания о том, где именно и какой именно код ОКТМО следует указывать в платежном поручении:

- реквизиты кода указываются в поле «105» платежного поручения;

- реквизиты кода должны состоять из восьми или одиннадцати знаков;

- значение ОКТМО должно соответствовать Классификатору № 159-ст.

Если «платежкой» осуществляется перечисление налога, по которому предусмотрена обязанность декларирования, то для указания в платежном поручении значение ОКТМО (или ОКАТО – см. Письмо ФНС России от 17.10.2013 N ЕД-4-3/18585 ) берется из соответствующей налоговой декларации. Значение ОКТМО должно соответствовать территории, на которой производится мобилизация данного платежа.

Если на основании «платежки» осуществляется перечисление таможенного платежа, значение ОКТМО также должно быть указано относительно соответствующей территории, на которой мобилизуется платеж.

В обоих случаях указанные значения не могут содержать только нули.

Если плательщиком уплачиваются страховые взносы (например в ПФР), то в отдельных случаях в качестве значения ОКТМО в платежке (см. п. 4 Приложения № 4 к Правилам) может быть указан ноль.

Ошибка в ОКТМО в платежном поручении

НК РФ в подпункте 4 пункта 4 статьи 45 указывает две составляющих основания для признания неисполненной обязанности по уплате налога:

- неверное указание счета Казначейства и наименования банка получателя;

- вышеуказанное должно повлечь факт отсутствия поступления налога в бюджетную систему Российской Федерации на требуемый счет Казначейства.

Ошибка в указании цифрового значения соответствующего муниципального образования не признается неверным указанием счета и наименования банка.

Следовательно, случай, когда плательщиком неверно указан ОКТМО в платежном поручении, не соответствует основанию, предусмотренному пп. 4 п. 4 ст. 45 НК РФ. Однако это правило действует при условии, что иные необходимые реквизиты были указаны верно.

Эта позиция (в отношении применяемого раньше аналогичного кода ОКАТО) была подтверждена Постановлением ВАС от 23.07.2013, последующей судебной практикой и ссылкой Налоговой службы РФ в пункте 11 Обзора судебной практики, направленной для учета в работе налоговых органов 24 декабря 2013 года.

Т.к. по своей сути ОКТМО заменил применявшийся ранее ОКАТО, полагаем, что данную практику можно распространить и на ошибки в значениях ОКТМО.

Проблемы оформления платежных поручений на уплату налогов

Источник: Журнал «Налоговая проверка»

Какие ошибки делают плательщики налогов и сборов при оформлении платежек на их уплату? Как избежать этих ошибок? К чему они могут привести? Каковы перспективы упрощения порядка заполнения платежек на уплату налогов и сборов? Ответы на эти вопросы вы найдете в предложенном материале.

Какие ошибки делают плательщики налогов и сборов при оформлении платежек?

Обратите внимание:

Поручение на перечисление налога в бюджетную систему РФ на соответствующий счет Федерального казначейства заполняется налогоплательщиком в соответствии с Правилами указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными Приказом Минфина РФ от 12.11.2013 № 107н.

Какие ошибки наиболее часто делают налогоплательщики и налоговые агенты при перечислении налогов и сборов в бюджет? В 2013 году к ним относились :

- ошибки при указании кодов бюджетной классификации (КБК). При заполнении этого поля платежного поручения разброс ошибок поражает воображение: вообще не указывают КБК, указывают неверный КБК, часто указывают отмененные КБК, особенно по НДФЛ и налогам, уплачиваемым по спецрежимам;

- ошибки при перечислении страховых взносов, не администрируемых налоговыми органами, – страховые взносы перечисляют в налоговый орган с указанием КБК налогового органа;

- ошибки при заполнении реквизитов получателя. Либо совсем не указывают ИНН и КПП получателя, либо указывают неверные реквизиты, а также встречаются случаи указания неверного расчетного счета УФК.

К сведению:

В январе 2014 года виды ошибок в платежных поручениях изменились. В основном они связаны с неверным указанием ОКТМО:

- указан ОКТМО с тремя прочерками в конце;

- указан ОКТМО, состоящий из различного количества знаков, – 5 или 9;

- указан неверный код ОКТМО, в том числе другого региона;

- поле с ОКТМО вообще не заполнено.

Проблема состоит еще и в том, что неверное указание КБК, ОКТМО

и других обязательных реквизитов – это не единичные случаи. Есть налогоплательщики, которые отправляют по неправильным реквизитам платежи в течение длительного срока, пока ошибка не будет выявлена. Например, пока не будет выставлено требование об уплате налога на расчетный счет.

Как избежать ошибок в платежках?

1. Большое количество платежных документов поступает от налогоплательщиков, которые при перечислении страховых взносов, администрируемых ПФР, указывают в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему РФ в полях «ИНН/КПП получателя» реквизиты налоговых органов. Напомним, что с 1 января 2013 года полномочия главного администратора доходов по страховым взносам на обязательное пенсионное страхование, ранее администрируемые налоговыми органами (за расчетные периоды до 1 января 2010 года), переданы ПФР. В связи с этим при заполнении распоряжений о переводе денежных средств на перечисление названных страховых взносов следует указывать код главы администратора доходов бюджета «392», а в реквизитах получателя – ИНН и КПП отделения ПФР по своему региону.

2. В распоряжениях о переводе денежных средств указывают недействующие с 01.01.2012 КБК по НДФЛ. В данном случае необходимо уточнить КБК по НДФЛ, действующий в настоящее время.

3. В распоряжениях о переводе денежных средств указывают неверные ИНН и КПП инспекции налоговой службы получателя. Верные значения необходимо уточнить в налоговом органе по месту регистрации.

4. Налогоплательщики делают ошибки при перечислениях за обособленные подразделения или объекты налогообложения, стоящие на учете в других налоговых инспекциях: вместо КПП инспекции получателя платежа неверно указывают КПП подразделения, за которые производится оплата.

Многие ошибки связаны с неверным указанием КБК. Отметим, что платежное поручение составляется только по одному коду (Указания о порядке применения бюджетной классификации Российской Федерации утверждены Приказом Минфина РФ от 01.07.2013 № 65н (далее – Указания)).

Повышенное внимание к КБК обусловлено тем, что учет поступлений ведется органами Федерального казначейства по КБК, указанным в реквизите «104» расчетных документов с учетом соответствия кода главы главного администратора доходов бюджета или главного администратора источников финансирования дефицита бюджетов КБК поступления в бюджет, администрируемому главным администратором поступлений в бюджет согласно законодательству РФ (законодательству субъекта РФ, правовым актам представительных органов местного самоуправления) (Приказ Минфина РФ от 18.12.2013 № 125н «Об утверждении Порядка учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации и их распределения между бюджетами бюджетной системы Российской Федерации»).

Конечно, КБК меняются ежегодно, но обновляются далеко не все из них. Минфином были утверждены КБК на 2014 год. Приказами ФНС РФ от 27.12.2013 № ММВ-7-1/652@, № ММВ-7-1/653@ и № ММВ-7-1/651@ внесены изменения в приказы ФНС РФ от 27.12.2012 № ММВ-7-1/1005@, № ММВ-7-1/1004@ и № ММВ-7-1/1013@ соответственно. В новой редакции, в частности, приведены приложения, в которых указаны коды бюджетной классификации источников доходов федерального бюджета, бюджетов субъектов РФ и местных бюджетов, а также бюджетов территориальных государственных внебюджетных фондов.

Обратите внимание:

В случае неправильного указания КБК в расчетном документе платеж относится в разряд невыясненных и требует дальнейшего уточнения.

В соответствии с Приказом Минфина РФ от 16.12.2013 № 121н «О внесении изменений в Указания о порядке применения бюджетной классификации Российской Федерации, утвержденные Приказом Министерства финансов Российской Федерации от 1 июля 2013 г. № 65н» администрирование задолженности и перерасчетов по отмененным сборам и иным обязательным платежам осуществляется с применением кода подвида доходов бюджета «1000» – сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному).

В связи с этим из приложения 11 к Указаниям по отмененным сборам и иным обязательным платежам исключены КБК с подвидами доходов «2000», «3000», «4000» и «5000».

Денежные средства, перечисляемые налогоплательщиками по исключенным КБК в уплату пеней или штрафов, то есть с указанием подвида дохода «2000» или «3000», относятся органами Федерального казначейства к разряду невыясненных поступлений.

В целях урегулирования состояния расчетов с бюджетом налогоплательщиков налоговым органам следует уточнять такие платежи на код подвида дохода «1000».

При этом в карточках «Расчеты с бюджетом» налогоплательщиков исполненные УФК расчетные документы отражаются в соответствии с типом платежа, а не с кодом подвида «доход» (Письмо ФНС РФ от 18.02.2014 № ЗН-4-1/2753 «О невыясненных поступлениях»).

Процесс изменения КБК непрерывный. Например, на момент подготовки данного материала на регистрации в Минюсте находился Приказ Минфина РФ от 20.02.2014 № 11н «О внесении изменений в Указания о порядке применения бюджетной классификации Российской Федерации, утвержденные Приказом Министерства финансов Российской Федерации от 1 июля 2013 г. № 65н».

Соответственно, обязательно нужно уточнять КБК на новый календарный год и в течение налогового периода.

С 1 января 2014 года в платежных документах на уплату налогов и налоговых декларациях вместо ОКАТО необходимо указывать ОКТМО.

В реквизите «105» распоряжения о переводе денежных средств указывается значение кода, присвоенного территории муниципального образования (межселенной территории) или населенного пункта, входящего в состав муниципального образования в соответствии с Общероссийским классификатором территорий муниципальных образований (ОКТМО). При этом указывается код ОКТМО территории, на которой мобилизуются денежные средства от уплаты налога, сбора и иного платежа. При уплате налогового платежа на основании налоговой декларации (расчета) в реквизите «105» указывается код ОКТМО в соответствии с налоговой декларацией (расчетом).

Максимальное количество символов в поле 105 – 11. ОКТМО максимально может состоять из 11 знаков: 1 – 8-й знаки идентифицируют муниципальные образования, в состав которых входят населенные пункты, 9 – 11-й знаки – населенные пункты. Это означает, что для муниципальных образований коды ОКТМО состоят из 8 знаков, а для населенных пунктов – из 11 знаков.

Если ОКТМО состоит из 8 знаков, никаких добавочных нулей или прочерков ставить не нужно.

Кроме того, на официальном сайте ФНС размещен электронный сервис «Узнай ОКТМО». Сервис позволяет определить код ОКТМО по коду ОКАТО, по наименованию муниципального образования, а также посредством справочника «Федеральная информационная адресная система (ФИАС)».

Поисковая система настроена следующим образом.

Если налогоплательщик знает код ОКАТО, который он использовал в 2013 году для заполнения налоговой отчетности, платежных и других документов, то этот код необходимо ввести в строке сервиса «ОКАТО» и нажать кнопку «Найти». В результате система поиска выдаст информацию о соответствующем коде ОКТМО.

Если налогоплательщик не знает код ОКАТО, то он может осуществить поиск по наименованию муниципального образования или населенного пункта. Для этого необходимо выбрать на сервисе нужный субъект в строке «Субъект Российской Федерации», ввести наименование муниципального образования или населенного пункта в строку «Муниципальное образование».

Если налогоплательщику не удалось найти информацию о коде ОКТМО с помощью поиска через код ОКАТО или наименование муниципального образования (населенного пункта), то он может воспользоваться справочником Федеральной информационной адресной системы (ФИАС) и определить код ОКТМО по адресу своего места жительства (местонахождения имущества, земельного участка). Для этого необходимо перейти в справочник по ссылке «Федеральная информационная адресная система», размещенной на сервисе, и в строке быстрого поиска ввести адрес в следующем порядке: улица, населенный пункт, город, регион.

Если и в этом случае информация не найдена, то следует воспользоваться расширенным поиском по справочнику ФИАС. Для этого нужно ввести информацию в предлагаемой последовательности (наименование региона, округа, района, города и т. д.).

Таким образом, необходимо уточнять ОКТМО для конкретного налогоплательщика и указывать его в платежных документах на уплату налогов и в налоговых декларациях.

К чему приводят ошибки в платежках на уплату налогов?

Как неоднократно заявляли представители Минфина и ФНС, неверное указание, а порой и пропуск обязательных реквизитов получателя при заполнении платежных документов приводят к тому, что органы Федерального казначейства относят поступления по таким документам к разряду невыясненных. Правильное заполнение обеспечивает своевременное отражение поступлений в карточках расчетов с бюджетом по налогам, а также предотвращает необоснованное применение мер принудительного взыскания недоимки (как налога, так и пени). Налогоплательщики при перечислении налогов и сборов должны указывать актуальные, то есть действующие, платежные реквизиты КБК, ОКТМО и ИНН, КПП инспекций получателей платежей.

С 11 марта 2014 года действует Порядок учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации и их распределения между бюджетами бюджетной системы Российской Федерации, утвержденный Приказом Минфина РФ от 18.12.2013 № 125н (далее – Порядок). Данный документ применяется при исполнении бюджетов бюджетной системы РФ начиная с 2014 года. В соответствии с Порядком орган Федерального казначейства учитывает следующие виды платежей, перечисленные на счет органа Федерального казначейства, как невыясненные поступления, зачисляемые в федеральный бюджет:

– подлежащие в соответствии с бюджетным законодательством РФ зачислению на другие счета органа Федерального казначейства;

– ошибочно перечисленные плательщиками на счет органа Федерального казначейства, предназначенные для уплаты на счет другого органа этого казначейства;

– по которым отсутствуют расчетные документы (неполный объем расчетных документов банка, платежных ордеров банка о частичной оплате инкассовых поручений). При поступлении из банка недостающих расчетных документов к выписке по счету органа Федерального казначейства соответствующие поступления отражаются по уточненному КБК на основании справки данного органа.

Поступления по расчетным документам, в которых не указаны значения «ИНН» и (или) «КПП» получателя, и (или) КБК, и (или) код ОКТМО муниципального образования (межселенной территории, населенного пункта) (по поступлениям, полностью или частично зачисляемым в местный бюджет), либо в которых данные значения не соответствуют требованиям, установленным законодательством РФ и (или) субъектов РФ, и (или) муниципальными правовыми актами, либо отсутствует законодательно установленный норматив отчислений поступившего платежа, относятся органами Федерального казначейства к невыясненным поступлениям в соответствии с положениями п. 15 Порядка.

Согласно п. 15 Порядка суммы невыясненных поступлений учитываются:

а) по КБК невыясненных поступлений, зачисляемых в федеральный бюджет:

– если в реквизитах расчетного документа «ИНН» и «КПП» получателя не указаны значения ИНН и КПП или указаны значения ИНН и КПП несуществующего получателя – администратора поступлений в бюджет (абз. 2 пп. «а»);

– если в реквизитах расчетного документа «ИНН» и «КПП» получателя указаны ИНН и КПП администратора поступлений в бюджет – органа государственной власти (государственного органа), органа местного самоуправления, органа местной администрации, ЦБ РФ, казенного учреждения, осуществляющих администрирование доходов федерального бюджета, либо если в реквизите «104» расчетного документа указан администрируемый данными органами вид дохода, либо код главного администратора поступлений в федеральный бюджет (за исключением кодов главных администраторов поступлений в бюджет, являющихся органами управления государственными внебюджетными фондами) (абз. 3 пп. «а»);

– если в реквизитах расчетного документа «ИНН» и «КПП» получателя указано значение ИНН и КПП администратора поступлений в местный бюджет (при отсутствии кода ОКТМО муниципального образования (межселенной территории, населенного пункта), а также при наличии несуществующего кода ОКТМО муниципального образования (межселенной территории, населенного пункта) (абз. 4 пп. «а»);

– если у администратора поступлений в бюджет – органа государственной власти (государственного органа), органа местного самоуправления, органа местной администрации, ЦБ РФ, казенного учреждения, осуществляющих администрирование доходов федерального бюджета, отсутствуют полномочия по администрированию поступившего платежа либо не открыт соответствующий лицевой счет, предназначенный для отражения операций по администрированию доходов бюджета, источников финансирования дефицита бюджета (абз. 5 пп. «а»);

– если отсутствует законодательно установленный норматив отчислений поступившего платежа, в том числе по платежам, подлежащим отнесению к невыясненным поступлениям, зачисляемым в бюджет государственного внебюджетного фонда (бюджет субъекта РФ, местный бюджет) (абз. 6 пп. «а»);

б) по КБК невыясненных поступлений, зачисляемых в бюджеты государственных внебюджетных фондов:

– если в реквизитах расчетного документа «ИНН» и «КПП» получателя указано значение ИНН и КПП администратора поступлений в бюджет – органа управления государственным внебюджетным фондом, за исключением случаев, предусмотренных абз. 3 пп. «а» настоящего пункта;

– если у администратора поступлений в бюджет – органа управления государственным внебюджетным фондом, за исключением случаев, предусмотренных абз. 6 пп. «а» настоящего пункта, отсутствуют полномочия по администрированию поступившего платежа либо ему не открыт соответствующий лицевой счет администратора поступлений в бюджет;

в) по КБК невыясненных поступлений, зачисляемых в бюджеты субъектов РФ:

– если в реквизитах расчетного документа «ИНН» и «КПП» получателя указано значение ИНН и КПП администратора поступлений в бюджет – органа государственной власти (государственного органа) субъекта РФ или находящегося в его ведении казенного учреждения, за исключением случаев, предусмотренных абз. 3 пп. «а» настоящего пункта;

– если у администратора поступлений в бюджет – органа государственной власти (государственного органа) субъекта РФ или находящегося в его ведении казенного учреждения, за исключением случаев, предусмотренных абз. 5 и 6 пп. «а» настоящего пункта, отсутствуют полномочия по администрированию поступившего платежа либо ему не открыт соответствующий лицевой счет администратора поступлений в бюджет;

г) по КБК невыясненных поступлений, зачисляемых в местные бюджеты:

– если в реквизитах расчетного документа «ИНН» и «КПП» получателя указано значение ИНН и КПП администратора поступлений в бюджет – органа местного самоуправления или находящегося в его ведении казенного учреждения (за исключением случаев, предусмотренных абз. 3 и 4 пп. «а» настоящего пункта) и при наличии кода ОКТМО муниципального образования (межселенной территории, населенного пункта);

– если у администратора поступлений в бюджет – органа местного самоуправления или находящегося в его ведении казенного учреждения (за исключением случаев, предусмотренных абз. 5 и 6 пп. «а» настоящего пункта) отсутствуют полномочия по администрированию поступившего платежа, либо не открыт соответствующий лицевой счет администратора поступлений в бюджет.

В случае невозможности однозначного отнесения невыясненных поступлений к невыясненным поступлениям, зачисляемым в бюджет государственного внебюджетного фонда (бюджет субъекта РФ, местный бюджет), с учетом значения кода вида дохода, указанного в реквизите «104» расчетного документа, поступления учитываются по коду бюджетной классификации невыясненных поступлений, зачисляемых в федеральный бюджет.

На сегодняшний день наблюдается рост числа невыясненных платежей, что становится огромной проблемой не только для налогоплательщиков, но и для Федерального казначейства. На данный момент окончательного решения по рассмотренной проблеме нет.

За неверным указанием обязательных реквизитов следует процедура уточнения платежа – потеря времени, заполнение уточняющих документов, создание возможности для начисления пеней и штрафов.

Каковы перспективы упрощения порядка заполнения платежек на уплату налогов и сборов?

В соответствии с п. 8 разд. I «Сокращение времени на подготовку и подачу налоговой отчетности налогоплательщиком» предполагается сокращение количества обязательных для заполнения реквизитов платежного поручения для перечисления налогов и сборов. Для этого планируется провести анализ и инвентаризацию обязательных реквизитов платежного поручения для перечисления налогов и сборов (в том числе вида платежа, типа, периода оплаты, очередности платежа, статуса плательщика) в целях сокращения и исключения избыточной информации и уменьшения количества ошибок при перечислении налоговых отчислений. Затем планируется внедрение предложений и рекомендаций, выработанных по итогам проведенного анализа. Исполнителем по этому пункту является Минфин с участием ЦБ РФ. Срок – сентябрь 2014 года.

Остается надеяться, что по результатам проведенной работы действительно уменьшится количество обязательных для заполнения реквизитов, а не наоборот.

При этом, решив проблемы с заменой ОКАТО на ОКТМО, бухгалтеры сталкиваются с новой проблемой – заполнение кода «УИН». Федеральная налоговая служба дала следующие разъяснения по вопросу применения уникального идентификатора начисления для целей уплаты налогов и сборов .

При заполнении платежного поручения на уплату налогов и сборов необходимо заполнить все реквизиты. Форма и реквизитный состав распоряжения соответствуют платежному поручению, приведенному в приложении 2 к Положению Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств».

Для плательщиков налоговых платежей, администраторов доходов бюджетов, всех иных составителей распоряжений предусмотрено указание УИН в распоряжении. До 31.03.2014 он указывался в реквизите «Назначение платежа», с 31.03.2014 – в реквизите распоряжения «Код». При невозможности указать конкретное значение УИН в реквизите «Код» проставляется ноль.

В каких случаях указывается значение УИН «0»?

Соответственно, в платежном поручении указывается:

– до 31.03.2014 в реквизите «Назначение платежа» (поле 24) – «УИН0///». После информации об УИН, который принимает нулевое значение (УИН0), ставится разделительный знак «///». После разделительного знака налогоплательщик может указать дополнительную информацию, необходимую для идентификации назначения платежа;

– с 31.03.2014 в реквизите «Код» (поле 22) – «0».

Подведем итоги. Основные ошибки при заполнении платежек на уплату налогов и сборов связаны с неверно указанным КБК, ИНН, КПП получателя и перечислением страховых взносов в налоговые органы вместо ПФР. В 2014 году к этим ошибкам прибавились ошибки в указании ОКТМО. Чтобы избежать ошибок в платежках на уплату налогов необходимо отслеживать изменения в КБК и уточнять ОКТМО для конкретного налогоплательщика.

Ошибки в платежных документах на уплату налогов и сборов приводят к тому, что платежи относят к разряду невыясненных поступлений, в итоге налог считается неуплаченным. Чтобы не делать ошибок при заполнении платежек на уплату налогов и страховых взносов можно воспользоваться информацией, размещенной на официальных сайтах ФНС, ПФР и ФСС.

- Исходные данные приведены на официальном сайте ФНС www.nalog.ru.

- Документ приведен на сайте http://www.nalog.ru/ по состоянию на 24.03.2014.

Налоговые проверки становятся жестче. Научитесь защищать себя в онлайн-курсе «Клерка» — «Налоговые проверки. Тактика защиты».

Посмотрите рассказ о курсе от его автора Ивана Кузнецова, налогового эксперта, который раньше работал в ОБЭП.

Заходите, регистрируйтесь и обучайтесь. Обучение полностью дистанционно, выдаем сертификат.

Реквизитах не указан ОКТМО и код КБК

Вы успешно подписались.

Теперь все новые платные вопросы будут поступать вам на почту. Отписаться вы можете в ваших Настройках уведомлений

При поддержке онлайн-чатов

Войдите под именем автора вопроса чтобы оценить ответ юриста и/или добавить комментарий к нему.

Войдите под именем автора вопроса чтобы оценить ответ юриста и/или добавить комментарий к нему.

Время истекло

Время выделенное для редактирования истекло.

Спасибо!

Вскоре наш модератор рассмотрит вашу жалобу.

Правила и рекомендации для написания ответов

- Запрещено давать бесполезный ответ. Консультация должна быть полной и обоснованной.

- Запрещено дублировать/копировать ответы других юристов из разных источников.

- Ваш ответ должен быть авторским и уникальным.

- Запрещено излишне цитировать законы без разъяснений.

- Запрещено предлагать свои услуги в обход сайта (указывать контакты).

- Запрещено давать ссылки на сторонние сайты без острой необходимости или без запроса клиента.

- Запрещено грубить клиенту

- Приветствовать клиента;

- Отвечать полно и обоснованно;

- Аргументировать указание соответствующих законов;

- Подводить итог консультации в концентрированном виде.

Консультируя клиентов на Justiva.ru, вы принимаете правила оказания юридических услуг. В случае нарушения администрация вправе удалять ваши ответы и ограничивать вашу учётную запись в использовании некоторого функционала.

Открыть контакты автора

Контактные данные будут видны

только вам

Статья написана по материалам сайтов: glavkniga.ru, www.klerk.ru, justiva.ru.

»