Поле 101 в платежном поручении 2024

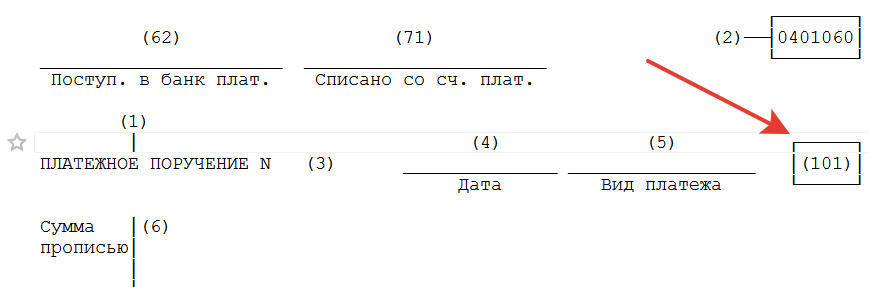

Платежное поручение – это документ, представляющий собой письменное распоряжение отданное банку владельцем счета, об осуществлении платежа в пользу какого-либо получателя. Актуальная форма платежного поручения утверждена положением Банка России от 19 июня 2012 года № 383-П в приложении 2, 3. Правила заполнения этого бланка регламентируются приложением 5 приказа Минфина России от 12.11.2013 № 107н с изменениями, внесенными приказом Минфина от 05.04.2017 N 58н, основные положения которого начали действовать 2 октября 2017 года. Больше всего трудностей у специалистов вызывает заполнение поля 101 в платежке.

Содержание

- Поле 101 в платежном поручении 2024 года

- Образец заполнения поля 101

- Как заполнить поле 101 в платежном поручении

- Платежное поручение: поле 101 коды статуса плательщика

- Поле 101 в платежном поручении: перечисление налогов и взносов

- Неверный статус плательщика: порядок действий

- Правильное заполнение статуса плательщика в поле 101 платежного поручения – актуальные коды и примеры заполнения

- Что указывается в поле 101 платежки?

- Как заполнять строку?

- Полезное видео

- Выводы

- Статус плательщика в поле 101 платежного поручения в 2024 году

- Форма платёжного поручения

- Показатель статуса в платежном поручении

- Коды для заполнения

- Исправление ошибок

Поле 101 в платежном поручении 2024 года

Согласно приложению 5 приказа Минфина России от 12.11.2013 № 107н, в поле 101 указывается информация, идентифицирующая плательщика денежных средств. Заполнение этой графы является обязательным, ведь если ее оставить пустой, то платеж не дойдет до получателя. Если же в нее внесен неверный статус плательщика, то платеж дойдет до адресата, но при условии, что в поручении правильно указан код бюджетной классификации.

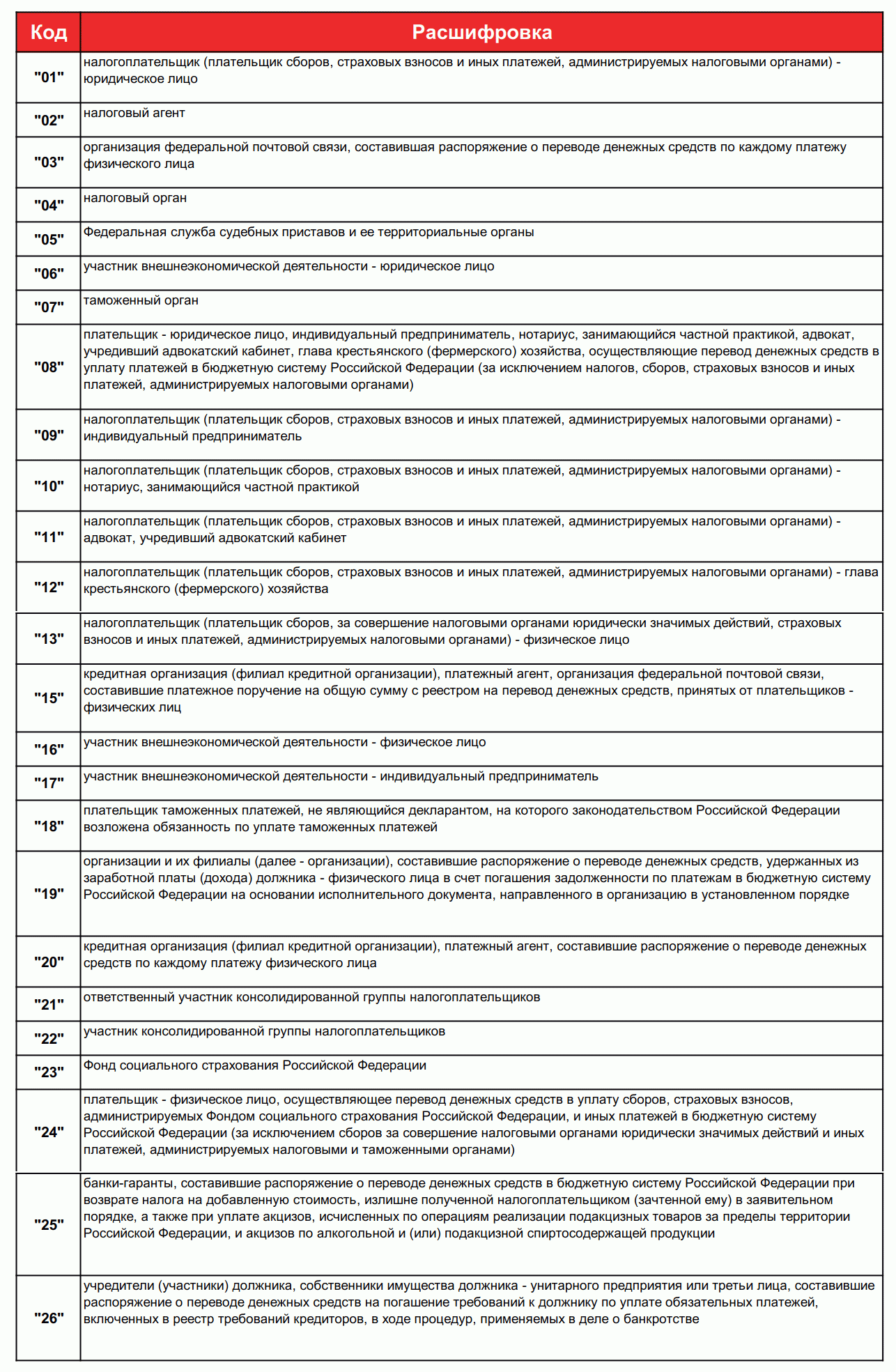

В настоящее время законодательство предусматривает 25 кодов, предназначенных для заполнения данной графы. Рассмотрим существующие показатели статуса 101 в платежном поручении 2024 года в таблице, составленной на основании приказа Минфина России от 12.11.2013 № 107н.

Код

Расшифровка

Налогоплательщик, плательщик сборов и взносов, администрируемых налоговыми органами — юридическое лицо

Организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица

ФССП и ее территориальные органы

Участник внешнеэкономической деятельности — юридическое лицо

Организация или индивидуальный предприниматель, осуществляющие платежи в бюджетную систему Российской Федерации (за исключением налогов, сборов, страховых взносов и иных платежей, администрируемых налоговыми органами)

Налогоплательщик (плательщик сборов и взносов, администрируемых налоговыми органами) — индивидуальный предприниматель

Налогоплательщик (плательщик сборов и взносов, администрируемых налоговыми органами) — нотариус, занимающийся частной практикой

Налогоплательщик (плательщик сборов и взносов, администрируемых налоговыми органами) — адвокат, учредивший адвокатский кабинет

Налогоплательщик (плательщик сборов и взносов, администрируемых налоговыми органами) — глава крестьянского (фермерского) хозяйства

Налогоплательщик (плательщик сборов, за совершение налоговыми органами юридически значимых действий, страховых взносов и иных платежей, администрируемых налоговыми органами) — физическое лицо

Кредитная организация или ее филиал, платежный агент, организация федеральной почтовой связи, составившие платежное поручение на общую сумму с реестром на перевод денежных средств, принятых от плательщиков — физических лиц

Участник внешнеэкономической деятельности — физическое лицо

Участник внешнеэкономической деятельности — ИП

Плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей

Организации, составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке

Кредитная организация или ее филиал, платежный агент, составившие распоряжение о переводе денежных средств по каждому платежу физического лица

Ответственный участник консолидированной группы налогоплательщиков

Участник консолидированной группы налогоплательщиков

Фонд социального страхования Российской Федерации

Плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату сборов, страховых взносов, администрируемых Фондом социального страхования Российской Федерации, и иных платежей в бюджетную систему Российской Федерации (за исключением сборов за совершение налоговыми органами юридически значимых действий и иных платежей, администрируемых налоговыми и таможенными органами)

Банки-гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему) в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции

Учредители (участники) должника, собственники имущества должника — унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве

При внимательном чтении таблицы можно заметить, что в ней отсутствует код «14», который в первоначальном варианте Приказа был предназначен для обозначения налогоплательщиков, осуществляющих выплаты физическим лицам. Исключение этого кода законодателями связано с тем, что банковская система не принимала платежи с этим значением. Для исправления этого явления необходимо вносить изменения в программное обеспечение банковской системы, на что может понадобиться, как минимум, полгода. Об этом говорит Письмо Минфина от 3 февраля 2017 года № ЗН-4-1/[email protected] . Также в этом документе имеется перечень кодов, которые рекомендуется использовать для заполнения в платежном поручении поля 101 для плательщиков страховых взносов:

- код «01» — юридические лица, производящие выплаты физическим лицам;

- коды «09», «10», «11», «12» — индивидуальные предприниматели;

- код «13» — физические лица.

Отметим, что код «09» должны ставить индивидуальные предприниматели вне зависимости от того, перечисляют они взносы за себя или за сотрудников.

Что касается плательщиков, которые указывали код «14» или неправильно определили свой статус, в отношении их платежей Налоговая служба проведет оперативную работу по уточнению их статуса. Она будет произведена без внесения записи в Ведомость невыясненных поступлений и без требования уточняющих документов от плательщика. А карточки «Расчеты с бюджетом» будут автоматически перекодированы.

Образец заполнения поля 101

Рассмотрим пример заполнения графы 101 в платежном поручении. Предположим, что бланк заполняется индивидуальным предпринимателем на себя и всех сотрудников. Тогда в рассматриваемую графу вписывается код «09». Ниже представлен фрагмент заполненного платежного поручения.

Как заполнить поле 101 в платежном поручении

Платежное поручение — это унифицированный документ, по которому плательщик дает распоряжение банку о переводе денежной суммы на счет получателя. Форма платежного поручения утверждена в Положении ЦБ РФ № 383-П от 19.06.2012 года (прил. 3). Структура документа и значения кодов указаны там же.

Поле 101 в платежном поручении 2024 года часто вызывает у бухгалтеров много вопросов, разберем подробно как правильно заполнить.

Платежное поручение: поле 101 коды статуса плательщика

Показатель статуса 101 в платежном поручении 2024 года представляет собой двухзначный шифр в соответствии с прил. 5 приказа Минфина от 12.11.2013 № 107н. Он предназначен для уточнения информации по платежам в бюджет страны.

Вот некоторые примеры поля 101:

- 01 — налогоплательщики, которые являются юридическими лицами, этот шифр указывается, когда учреждение само «за себя» платит взносы, налоговые сборы, которые контролируются ФНС;

- 02 — указывают организации и предприниматели, которые являются налоговыми агентами;

- 09 — указывает предприниматель, который уплачивает взносы и налоговые платежи, которые контролирует ФНС, как «за себя», так и за работников.

Поле 101 в платежном поручении: перечисление налогов и взносов

Расскажем, как заполнять поле 101 в платежке в разных ситуациях. Статусы, по наиболее спорным случаям:

- Организации, которые перечисляют в ФНС указывают код «01», что указано прил. 5 к приказу Минфина № 107н.

- Организации и ИП, перечисляющие взносы от несчастных случаев на производстве в ФСС, указывают в поле 101 шифр «08».

- В случаях, когда учреждение является налоговым агентом, например по НДФЛ, НДС в поле 101 указывается код «02».

- ИП при перечислении указывают в поле 101 код «09».

Неверный статус плательщика: порядок действий

При неправильном заполнении поля 101 в платежном поручении 2024 года у организации может возникнуть недоимка. Это связано с тем, что по разным статусам плательщика налоговики указывают сумму на разных лицевых счетах. Например, одна организации может быть как плательщиком НДС, так и налоговым агентом по этому налогу. В этой ситуации, если указать неправильный статус, может возникнуть недоимка по одному виду налога и переплата по другому.

Налоговики начислят пени и штраф, так как сумма налога фактически не была уплачена в срок. Для того, чтобы этого не произошло, подайте в налоговую заявление об уточнении платежа (письмо ФНС России от 10 октября 2016 г. № СА-4-7/19125). В заявлении укажите номер и дату платежки, а также прикрепите его копию. Налоговики при получении заявления проведут сверку расчетов и примут решение. Если оно положительное, то пени аннулируются. О своем решении инспекция должна уведомить в течение 5 дней.

Возможен второй вариант для исправления ошибки:

- перечислить необходимую сумму по правильным реквизитам;

- возвратить лишнюю уплаченную сумму.

Во втором случае не будет грозить штраф, но пени налоговики не снимут. Так как датой оплаты будет более поздняя с правильными реквизитами.

Также вам может быть интересна статья о том, как зачесть переплату по налогу на прибыль.

Правильное заполнение статуса плательщика в поле 101 платежного поручения – актуальные коды и примеры заполнения

Оформление платежных поручений подчиняется определенным правилам.

Оформление платежных поручений подчиняется определенным правилам.

В частности, это касается заполнения полей платежек.

Каждое поле предназначено для отражения определенного реквизита.

При совершении платежа в бюджет РФ в обязательном порядке заполняется поле 101, куда вносится цифровой статус плательщика (составителя) платежки.

В данной графе нужно указывать две цифры – от 01 до 26.

В данной графе нужно указывать две цифры – от 01 до 26. 02 – если подоходный налог платит организация или ИП, которые являются работодателем по отношению к физическому лицу, за которого перечисляется НДФЛ, то есть в данном случае плательщик выступает в роли налогового агента;

02 – если подоходный налог платит организация или ИП, которые являются работодателем по отношению к физическому лицу, за которого перечисляется НДФЛ, то есть в данном случае плательщик выступает в роли налогового агента;