Ипотека в строящемся доме

Содержание

- Ипотека на новостройку: особенности

- Как оформить ипотеку в новостройке: пошаговая инструкция

- Ипотека в новостройке: какие нужны документы в не партнерский банк

- Ипотека на новостройку: виды договоров

- Как зарегистрировать новостройку по ипотеке?

- Условия и процентные ставки банков

- Требования банков к заемщикам

- Дополнительные затраты заемщика

- Ипотека на новостройку с материнским капиталом

- Военная ипотека на новостройку

- Ипотека на новостройку без первоначального взноса

- Ипотека на новостройку плюсы и минусы

- Оформление ипотеки на новостройку со всеми тонкостями и нюансами + ТОП 5 актуальных предложений банков

- Особенности и нюансы

- Требования к заемщику

- Перечень требуемых документов

- Оформление ипотеки

- Условия банков по ипотеке на новостройку

- Плюсы и минусы

- Ипотека в строящемся доме – схема действий при покупке квартиры в новостройке, документы, регистрация ДДУ

- Особенности оформления ипотечного кредита в строящемся доме

- Главные требования банка

- Этапы покупки – пошаговая инструкция

- Как проверить застройщика

- Риски

- Плюсы и минусы

- Резюме и рекомендации будущему дольщику

- Как купить квартиру в строящемся доме в ипотеку и избежать ошибок

- От проблемы к решению

- Виды ипотеки

- Что нужно для покупки квартиры в строящемся доме в ипотеку

- Что может помешать получить квартиру

- Сколько ждать квартиру

Ипотека на новостройку: особенности

Если ипотеку для покупки квартиры на вторичном рынке можно получить в любом банке, то с объектами первичного рынка дело обстоит несколько иначе. Банки предпочитают выдавать ипотечные займы только на квартиры в аккредитованных объектах. Это объекты и застройщики, которые проверены банком и признаны им надежными, поэтому он готов предоставлять ипотечные займы с условием оформления в залог данных квартир.

Если вы уже определились с домом или ЖК, где вы хотите купить квартиру, зайдите на сайт застройщика, там обязательно указывается факт аккредитации банками. Это не обязательно один банк, их может быть несколько, особенно, если речь о крупном застройщике. Для вас это будет означать, что застройщик и данный объект прошли проверку и признаны надежными. Обратиться за ипотекой вы можете в любой из перечисленных банков.

Как оформить ипотеку в новостройке: пошаговая инструкция

В остальном процесс оформления ипотеки будет стандартным. Заемщику нужно собрать требуемые банком документы и передать их на рассмотрение и ждать решения. Если говорить о пошаговом оформлении, то оно выглядит так:

- Для начала нужно выбрать объект покупки. Многие застройщики в период активных продаж проводят экскурсии по возведенным или возводимым объектам. Лучше посетить такое мероприятие, чтобы подробно познакомиться с объектом и предлагаемыми для покупки квартирами. Здесь же вам дадут консультацию и расскажут о банках, в которых можно оформить ипотеку.

- Если вы выбрали конкретную квартиру, то происходит процедура ее бронирования для последующего приобретения вами за счет кредитных средств. Известно, что оформление ипотеки — процесс долгий, поэтому бронирование дает гарантию, что до решения банка выбранная квартира будет закреплена за вами.

- Непосредственное оформление ипотеки. Заявка может быть подана из офиса застройщика, или же вас пригласят в банк. Для рассмотрения заявки необходимо предоставить определенный пакет документов, на которые вам укажет банк. Это справки с работы, документы супруга (если заемщик в браке) и прочее.

Стандартно пакет документов для рассмотрения заявки выглядит так:

- справка о доходах формы 2НДФЛ за 6 или 12 месяцев (срок укажет банк);

- при наличии заявленного дополнительного дохода документы, подтверждающие его размер;

- заверенная работодателем копия трудовой книжки (или иной, заменяющий ее документ);

- трудовой договор при работе по совместительству;

- документы о семейном положении (свидетельства о браке/разводе, свидетельства о рождении детей);

- документ об образовании;

- паспорт;

- второстепенный документ типа прав или ИНН;

- если заемщик женат, документы супруга (паспорт, справки с работы);

- иные документы по запросу банка.

- Заявка рассматривается 2-7 дней, после чего банк выносит решение. Если оно положительное, подписывается необходимая документация, сделка подходит к завершению. Далее вам нужно будет проходить регистрацию квартиры в Росреестре.

Ипотека в новостройке: какие нужны документы в не партнерский банк

Если же вы нашли банк, который готов выдавать ипотечные займы на не аккредитованные объекты, то тогда вам нужно собрать и бумаги на этого застройщика и сам объект. Конечно, продавец поможет вам это сделать, потому что он также заинтересован в том, чтобы вы купили квартиру в его доме.

Стандартный пакет документов на продавца:

- разрешение на строительство;

- документ о собственности на земельный участок, на котором возведен дом;

- инвестиционный контракт.

Могут потребоваться и другие документы по указанию банка. Это нужно, чтобы банк убедился в юридической чистоте застройщика и планируемой для покупки квартиры. Все документы прикладываются к справкам заявителя с работы и прочим бумагам.

Ипотека на новостройку: виды договоров

Приобрести квартиру в кредит можно не только в готовом, но и в строящемся объекте на любой стадии возведения. Такая сделка более выгодная, потому что цена квадратного метра в пока что недостроенном доме всегда ниже. Регулировать факт совершения сделки могут разные договора в зависимости от ситуации и того, кто выступает продавцом:

- Договор долевого участия или сокращенно ДДУ. Такой договор применяется чаще всего. Для застройщика — это метод привлечения инвестиций для возведения объекта, именно такой договор заключается, если квартира приобретается на стадии возведения дома. ДДУ подлежит государственной регистрации, что защищает покупателя от мошеннических действий и гарантирует возврат средств в случае признания компании банкротом.

- Договор цессии или уступки прав требования. Если говорить простыми словами, то договор цессии заключается, если гражданин, который уже имеет право собственности на квартиру в недостроенном доме, желает это право продать другому гражданину. То есть, вы приобретаете недостроенное жилье не у застройщика, а у гражданина, который уже приобрел объект до ДДУ. Так часто работают фирмы-посредники, которые покупают жилье на стадии «котлована», а затем по мере возведения дома продают его дороже.

Как зарегистрировать новостройку по ипотеке?

После одобрения и заключения всех требуемых договоров с банком, страховой компанией и с застройщиком следует завершающий этап сделки — получение свидетельства на собственность. Это происходит в Росреестре, куда вам необходимо предоставить следующий пакет документов:

- закладная и кредитный договор;

- документы всех граждан, которые будут выступать собственниками (паспорта, свидетельства о рождении);

- квитанций об уплате госпошлины (2000 рублей);

- договор с застройщиком;

- акт приема-передачи квартиры.

Условия и процентные ставки банков

Многие банки предлагают оформление ипотечных кредитов на приобретение квартир в новостройках. Чаще всего такие сделки совершаются в крупных федеральных банках, их предложения и рассмотрим:

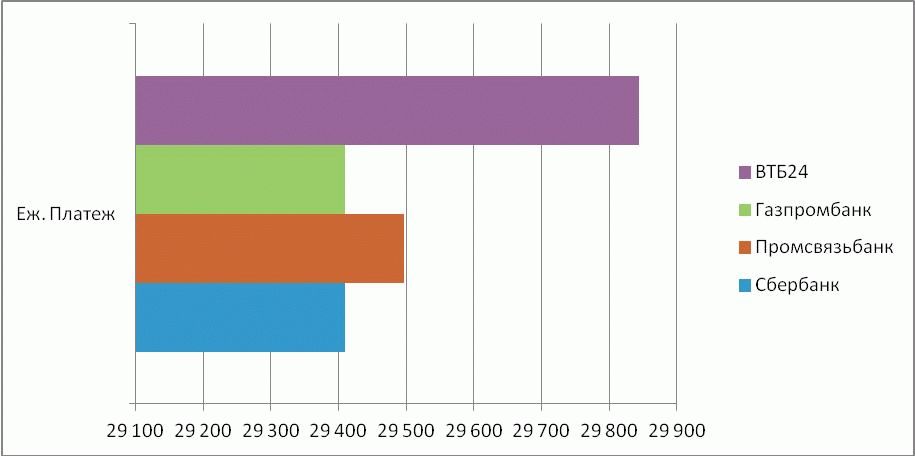

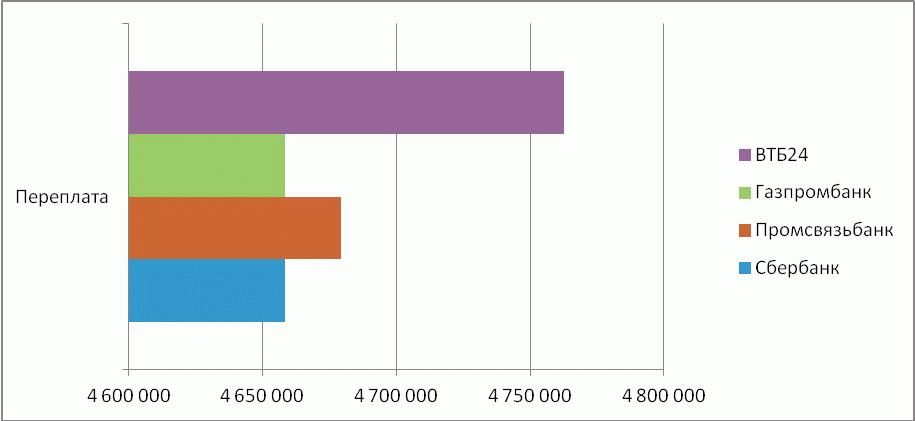

Как видно, условия предоставления ипотечного кредита в данных банках мало отличаются, но ипотека — это такой продукт, при котором разница в ставке даже в 0,5% может в итоге сильно отразиться на сумме ежемесячного платежа и итоговой переплате. Чтобы наглядно увидеть разницу, сделаем расчеты аналогичных ипотечных продуктов данных банков на универсальном кредитном калькуляторе.

Совершим расчет следующей сделки:

- Цена квартиры — 3 000 000 рублей.

- Первый взнос — 20% или 600 000 рублей.

- Срок выдачи кредита — 20 лет.

Вот что мы получим:

Если сравнивать условия выдачи жилищных займов на покупку квартиры в новостройках, то среди этих банков нельзя назвать однозначного лидера, они предлагают похожие условия кредитования. Существенная разница в ставках может наблюдаться у менее масштабных банков.

Требования банков к заемщикам

Требования можно назвать стандартными, они идентичны во всех банках. Самое главное — это достаточная платежеспособность. В процессе рассмотрения заявки на заем проводится соотношение доходов и расходов заявителя. Оформленная в итоге ипотека не должна лечь на плечи слишком тяжким бременем. У заемщика после выплаты всех текущих обязательств должно оставаться достаточно средств для нормального существования.

- Стаж — более 6-ти месяцев на последнем месте;

- общий стаж — более года;

- официальное трудоустройство (могут быть редкие исключения);

- минимальный возраст — от 21-23-х лет;

- на момент гашения ипотеки возраст заемщика не должен достичь пенсионного;

- нет негативных моментов в кредитной истории.

Все статьи дохода обязательно должны подтверждаться документально. Если вы заявляете о дополнительном доходе, его нужно доказать. Если заемщик в браке, его вторая половина выступает созаемщиком, поэтому также предоставляет справки с работы.

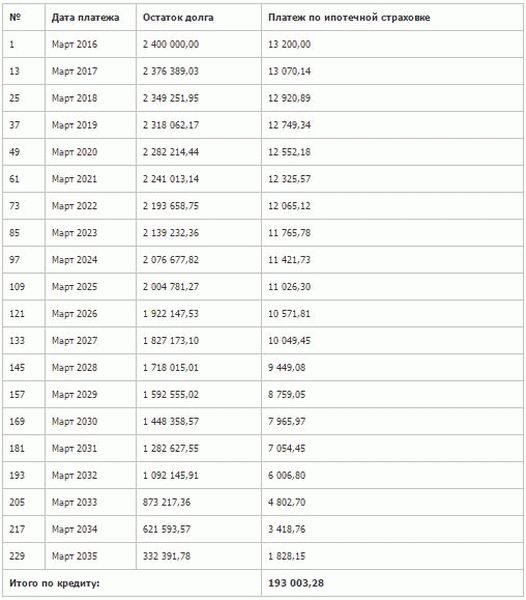

Дополнительные затраты заемщика

При оформлении ипотечного кредита всегда требуется застраховать приобретаемый объект. Это совершается за счет заемщика и входит в перечень дополнительных трат. Страховую компанию может выбирать сам заемщик, но банк обязательно порекомендует своих одного из своих партнеров.

Каждый год сумма кредита будет уменьшаться, поэтому и размер страховой премии будет становиться меньше по мере выплаты ипотечного займа.

Ипотека на новостройку с материнским капиталом

За счет сертификата можно увеличить максимально одобренную банком сумму. Например, если банк вынес решение об одобрении займа на сумму до 2,4 миллиона рублей, то благодаря сертификату вы можете приобрести более дорогостоящий объект. Или же вы можете использовать его для уменьшения суммы кредита.

Военная ипотека на новостройку

Участники НИС также могут реализовать свое право на оформление ипотечного кредита с применением специального сертификата, выданного военнослужащему. Он представляет собой документ определенного номинала, его можно использовать для приобретения жилья любым методом, включая оформление ипотеки на квартиру в новостройке.

Условия выдачи ипотеки будут стандартными, сумму сертификата можно использовать, как и при материнском капитале, на увеличение максимально возможной суммы кредита либо на уменьшение уходящей в кредит суммы. Некоторые банки применяют сниженные ставки при оформлении военной ипотеки.

Ипотека на новостройку без первоначального взноса

Любой банк всегда указывает на обязательное внесение первоначального взноса при оформлении ипотеки на любой вид недвижимости. Если учесть, что размер взноса составляет минимум 20% от цены покупаемого жилья, то у заемщика на руках должна быть приличная сумма. К сожалению, без первого взноса оформить ипотеку на квартиру в новостройке невозможно, таких продуктов на рынке кредитования нет.

Как вариант, можно оформить кредит наличными, и лучше сделать это не на свое имя. При рассмотрении заявки на ипотеку банк обязательно будет делать запрос в БКИ на предмет кредитной истории заявителя. Если будет обнаружено, что вы недавно оформили кредит наличными, вам могут отказать в предоставлении ипотечного займа.

Ипотека на новостройку плюсы и минусы

Из минусов можно отметить только ограниченный выбор банков. Если вы нашли подходящий вариант приобретения, то застройщик может быть аккредитован только парой банков, в которые вы и будете вынуждены обращаться. Из-за этой ограниченности можно проиграть в процентной ставке. Так, зарплатные клиенты банков могут оформить ипотеку по сниженным ставкам, но ограниченность выбора может исключить возможность обращения именно в этот банк.

Плюсом можно назвать возможность приобретения жилья на любом этапе строительства. И чем больше времени остается до окончания строительства, тем дешевле будет квартира.

Многие граждане боятся заключать договор долевого участия, помня о времена обманутых дольщиков. Но теперь государство разработало систему защиты граждан, которые приобретают жилье в строящемся доме, в случае банкротства застройщика покупатель получает компенсацию.

Оформление ипотеки на новостройку со всеми тонкостями и нюансами + ТОП 5 актуальных предложений банков

Приветствуем! Ипотека на новостройку: как оформить на строящееся жилье? Сегодня будет подробно разобрана ипотека на строящееся жилье. Вы узнаете как приобрести квартиру на этапе строительства, будет доступна пошаговая инструкция по оформлению новостройки по ипотеке, а также ответы на ключевые вопросы по данной тематике.

Особенности и нюансы

Первичная ипотека и ипотека на вторичное жилье отличается по ряду параметров:

- Новостройкой, в рамках программы «долевое строительство ипотека» может быть признана квартира в строящемся многоквартирном доме. Ключевой отсечкой будет в данном случае получение свидетельства на право собственности. После этого момента квартира считается построенной и уже считается вторичкой, хотя визуально это будет абсолютно новый объект, в котором никто не проживал.

Свидетельство можно получить только после ввода дома в эксплуатацию и подписания акта приема передачи квартиры. Иногда возникает такой момент, когда дом построен и акт подписан, но свидетельство еще не оформлено застройщиком, в этом случае банки кредитовать по программе для новостроек «уже» не могут, а по вторичке «еще» не могут, поэтому ряд банков запускают так называемую «ипотека мертвый период» (Сбербанк, например). В рамках этой программы вы приобретаете квартиру по предварительному договору купли-продажи. Боятся таких схем не стоит. Все легально и законно.

- Приобрести квартиру на стадии строительства можно тремя способами:

— по ДДУ. Это официальный документ дольщика (инвестора), на основании которого, впоследствии, будет выдано свидетельство о праве собственности на квартиру. Данный договор долевого участия содержит информацию о том, что вы имеете долю в общем строящемся доме и земле под ним, а также другую существенную информацию.

ДДУ регламентируется 214 ФЗ и является самым безопасным способом приобрести новостройку. Ни в коем случае не заключайте предварительный договор долевого участия. Если вы это сделаете, то рискуете никогда не увидеть свою квартиру. Как правило, данным договором апеллируют недобросовестные застройщики, которые не могут строить согласно законодательству, а это сулит риски долгостроя. При этом вы будете абсолютно ничем не защищены, в отличие от участников долевого строительства.

— по договору уступки (ипотека переуступка прав). Абсолютно законный способ приобретения квартиры. От первого он отличается тем, что квартиру вы приобретаете у инвестора не напрямую от застройщика, а у предыдущего покупателя по ДДУ.

Ипотека по переуступке (цессия), как правило, имеет более высокий процент т.к. государство стремится напрямую оказывать поддержку застройщикам и стимулирует приобретать квартиры у непосредственного строителя. Также тут есть дополнительные риски, связанные с переходом права.

— по договору с ЖСК. Кооператив является самой ненадежной формой приобретения новостройки. Тут у вас на руках есть только членская книжка. Регистрировать сделку не надо. Вы просто покупаете пай в жилищном кооперативе. Учет квартир ведется у застройщика. При этом есть риски двойных продаж. Как правило, этой схемой пользуются застройщики у кого есть проблемы с разрешением на строительство, и они решают сначала построить дом, а потом заниматься его оформлением в органах власти. Строители быстрее работают, чем бюрократы в кабинетах.

В Новосибирске был случай с одним из покупателей у крупнейшего застройщика в регионе по ЖСК. Вместо обещанной квартиры его хотели заселить в техническое помещение в 8 кв.м. Оказалось, что менеджеры застройщика уже продали его квартиру повторно кому-то. К чести застройщика, вопрос решили и выдали покупателю ключи на другую квартиру, но осадочек остался. Также по объектам ЖСК невозможна классическая ипотека, а только ипотека под залог имеющейся недвижимости ил и другие альтернативные варианты ипотеки – более дорогие.

- новостройки по ипотеке должны соответствовать ряду требований. Застройщик предварительно должен пройти процедуру аккредитации в банке по каждому из своих объектов. У каждого банка есть свои требования как к надежности застройщика, так и к степени готовности дома. Одни готовы кредитовать дом на этапе котлована, другим нужно закрыть нулевой цикл, а некоторым показать рост в 1-2 этажа и выше.

Может возникнуть ситуация, когда строящийся объект у застройщика вы приобрести не сможете по ипотеке в нужном вам банке по причине того, что банк просто не аккредитовал или не хочет аккредитовать застройщика и/или дом.

- Высокий риск. Для банка ипотека на первичное жилье – это всегда риск. Неизвестно до конца достроит застройщик дом или нет, поэтому, чтобы защититься от возможных проблем, банки на период стройки могут запросить дополнительное обеспечение (поручителя или залог другой недвижимости).

- Страхование квартиры по ипотеке и оценка оформляется не сразу, после ввода дома.

Требования к заемщику

Как всегда, главным требованием любого банка к заемщику будет хорошая кредитная история. Однако это – не единственное требование:

- Положительная кредитная история у всех созаемщиков (если есть проблемы, то смотрите наш пост «ипотека с плохой кредитной историей»);

- Заемщик должен иметь российское гражданство и прописку (если нет, тот смотри пост «ипотека для иностранца»);

- Возраст заемщика должен быть от 18-го года до 75-ти лет на момент окончания кредита;

- Трудовой стаж: на последнем рабочем месте – более 6-ти месяцев, в целом за последние пять лет – более года (есть банке с требованием по стажу от 3-х мес.);

- Доход заемщика должен в среднем на 40% превышать установленную сумму ежемесячных выплат по ипотеке;

Также банки могут предоставить вам особые условия при оформлении ипотеки на новостройку, если вы:

- Зарплатный клиент банка;

- Работаете у лица или организации, которые являются партнерами банка.

Перечень требуемых документов

Пакет документов, необходимый для получения ипотеки на новостройку, стандартный:

- Заявление (анкета) на получение ипотеки. Образец такого заявления вы можете попросить сразу в банке.

- Паспорт РФ.

- В случае, если заемщиков несколько – копии документов, удостоверяющих их личность. Созаемщики должны предоставить также копии всех остальных требуемых документов.

- Трудовая книжка и ее копия.

- Справка о доходах по форме НДФЛ2 или форме банка.

- Для пенсионеров – документ, подтверждающий пенсионные начисления (например, выписка со счета).

- Если заемщик является зарплатным клиентом этого банка, он должен также предоставить только номер карты.

Оформление ипотеки

- Определиться с застройщиком и объектом.

Прежде чем идти в банк вам нужно понять насколько надежен застройщик. Проверьте информацию в Интернете на предмет срыва сроков по текущим и прошлым объектам, банкротству, отзывы дольщиков и жителей микрорайона.

Также очень важно проверить разрешительную документацию на строительство, землю, юридические документы по самому застройщику. Самостоятельно это сделать будет проблематично, но вы можете заказать бесплатную консультацию у нашего юриста. Заполните специальную форму в углу. Это сэкономит вам кучу времени, а главное, вы будете уверены в надежности застройщика.

Будьте очень осторожны при покупке недвижимости на этапе котлована или в последнем доме комплекса. Как правило, это самые рискованные вложения.

- Определяемся с банком. У застройщика уточните список банков, аккредитовавших нужный вам объект. Далее собираем нужные документы для банка и подаем их в банк напрямую или через ипотечного брокера застройщика.

Услуга ипотечного брокера у застройщика, как правило, бесплатная. Обязательно воспользуйтесь её. Брокер знает все условия банков и сможет предложить наиболее выгодный вариант. Также вам не придётся бегать по банкам, а достаточно собрать один пакет документов и передать его специалисту. Тем более, что у него уже все налажено с банками и он знает, как оформить заявку, чтобы её точно одобрили. Если брокера нет, то рекомендуем [urlspan]этот сервис[/urlspan]. Зайдите в раздел ипотека и подайте заявку на консультацию.

- Готовим ДДУ. После одобрения банка, окончательно определяемся с вариантом квартиры и банком. Далее специалист застройщика готовит ДДУ. Его шаблон, обычно, уже согласован с банком.

Образец договора долевого участия можно скачать тут.

- Далее банк назначает дату сделки. В этот день вы приходите в банк вместе со всеми документами по заявке и подписанным ДДУ. Вам нужно оплатить страховку и подписать кредитный договор. Ряд банков просят внести первый взнос на аккредитивный счет. За это они возьмут дополнительную комиссию.

- Регистрация ипотеки в россреестре. Со всеми подписанными документами вы идете вместе с сотрудником застройщика в юстицию для оформления сделки.

Более подробно данный процесс с расходами на сделку описан в посте «Регистрация ипотеки».

- Перевод денег застройщику. Регистрация ипотеки займет примерно 10 рабочих дней. После этого с отрегистрированным ДДУ нужно обратиться в банк. Он производит выдачу кредита и перечисление застройщику.

После этого вы платите ипотеку, ждете окончания строительства и далее оформляете собственность.

Оформление ипотеки на новостройку занимает около 1 месяца.

Условия банков по ипотеке на новостройку

Ипотека на долевое строительство представлена почти во всех банках. Далее мы отобрали для вас ТОП-5 предложений на текущий момент.

| Банк | Ставка, % | ПВ, % | Стаж, лет | Возраст, лет | Примечание |

|---|---|---|---|---|---|

| Сбербанк | 9,1 | 15 | 6 | 21-75 | Скидка 0,4% по ипотеке свыше 3,8 млн. руб. Ставка по субсидированной ипотеке от 6,7 до 7,7%. Надбавки 0,1% за отказ от электронной регистрации; + 0,3% если клиент не зарплатник, +1% при отказе от страховки |

| ВТБ 24 и Банк Москвы | 9,1 | 15 | 3 | 21-65 | 8,9% если квартира больше 65 кв.м., зарплатники ПВ 10%, |

| Райффайзенбанк | 9,99 | 15 | 3 | 21-65 | 10% ПВ для зарплатников, скидка 0,59-0,49 для определенных застройщиков |

| Газпромбанк | 9,5 | 20 | 6 | 21-65 | 10% ПВ для газовиков, 15% ПВ для крупных партнеров |

| Дельтакредит | 12 | 15 | 2 | 20-65 | ФБ 20% ПВ, скидка 1,5% если 4% комиссия, |

| Россельхозбанк | 9,45 | 20 | 6 | 21-65 | материнский капитал без ПВ ставка не меняется, скидка 0,25 если свыше 3 млн, еще скидка 0,25 если через партнеров |

| Абсалют банк | 10,9 | 15 | 3 | 21-65 | ФБ +0,5% |

| Банк Возрождение | 10,9 | 15 | 6 | 18-65 | |

| Банк Санкт-Петербург | 12 | 15 | 4 | 18-70 | скидка 0,5% для зарплатников и при закрытой ипотеке в банке, -1% после ввода дома |

| Промсвязьбанк | 10,9 | 15 | 4 | 21-65 | 10% пв для ключевых партнеров |

| Российский капитал | 11,75 | 15 | 3 | 21-65 | скидка 0,5% для клиентов через партнеров банка, скидка 0,5% при ПВ от 50% |

| Уралсиб | 10,4 | 10 | 3 | 18-65 | 0,5% выше если форма банка и будет 20% ПВ, скидка 0,41% при ПВ 30% и выше |

| Ак Барс | 11 | 10 | 3 | 18-70 | скидка 0,3% если ПВ 20-30%, свыше 30% скидка 0,6% |

| Транскапиталбанк | 13,25 | 20 | 3 | 21-75 | можно снизить ставку на 1,5% за 4,5% комиссии, после ввода дома ставка снижается на 1% |

| Банк Центр-Инвест | 10 | 10 | 6 | 18-65 | с 5-10 год ставка 12% далее индекс ставки Моспрайм (6М) по состоянию на 1 октября предыдущего года +3,75% годовых |

| ФК Открытие | 10 | 15 | 3 | 18-65 | 0,25 плюс если фб, скидка 0,25% для корпоративных клиентов, снижение на 0,3% если заплатить комиссию 2,5%, 10% ПВ если зарплатник, 20%ПВ по ФБ |

| Связь-банк | 10,9 | 15 | 4 | 21-65 | |

| Запсибкомбанк | 10,99 | 15 | 6 | 21-65 | скидка 0,5% для зарплатников |

| Жилфинанс | 11 | 20 | 6 | 21-65 | |

| Московский кредитный банк | 12 | 10 | 6 | 18-65 | |

| Глобэкс банк | 11,8 | 20 | 4 | 18-65 | скидка 0,3% для зарплатников |

| Металлинвестбанк | 12,75 | 10 | 4 | 18-65 | |

| Банк Зенит | 14,25 | 20 | 4 | 21-65 | |

| Росевробанк | 11,25 | 20 | 4 | 23-65 | |

| Бинбанк | 10,75 | 20 | 6 | 21-65 | |

| СМП банк | 11,9 | 15 | 6 | 21-65 | скидка 0,2% при ПВ 40% и больше, скидка 0,5% для льготной категории клиентов, ставка 10,9 — 11,4% за быстрый выход на сделку |

| АИЖК | 10,75 | 20 | 6 | 21-65 | |

| Евразийский банк | 11,75 | 15 | 1 | 21-65 | 4% комиссия — скидка 1,5% работает по дельте |

| Югра | 11,5 | 20 | 6 | 21-65 | |

| Альфабанк | 11,75 | 15 | 6 | 20-64 | 4% комиссия — скидка 1,5% работает по дельте |

Надо понимать, что конкретные условия банковских предложений на первичном рынке жилья могут зависеть от самых разных факторов. Во-первых, вы можете заработать себе «процентную скидку» уже на этапе выбора застройщика: у аккредитованных банком компаний вы сможете приобрести в ипотеку жилье со скидкой по процентной ставке в среднем в 1%.

Также если вы являетесь зарплатным клиентом банка, вы можете рассчитывать на дополнительную льготу: процентная ставка будет для вас ниже на 0,5-1% годовых.

Если у вас переуступка ипотеки от физ. лица, то ставки будут примерно на 1-2 процента выше. На переуступку прав процентные ставки не очень привлекательны, поэтому при выборе такой квартиры торгуйтесь с продавцом по скидке и тщательно проверяйте причину продажи.

Военная ипотека долевое строительство имеет свои особенности и нюансы. О них вы можете узнать в отдельном посте.

Плюсы и минусы

Рынок первичного жилья в России активно осваивается: это значит, что он таит в себе как дополнительные возможности выгодного приобретения жилплощади, так и существенные риски.

Плюсы ипотеки на новостройку:

- Низкая стоимость квартиры или дома.

- Однозначное отсутствие на жилплощади каких-либо существующих юридических обязательств, например, банковского обременения.

- Ставка от застройщика ниже, чем на готовое жилье.

Минусы ипотеки на новостройку:

- Строительная компания может разориться, и дом так и не будет достроен. Чтобы не нарваться на такую ситуацию, лучше приобретать строящееся жилье на финальной стадии.

- На период стройки придется платить одновременно и ипотеку и арендовать жилье, если его нет.

- Завышение по ипотеке сделать сложнее, а это значит, что ипотека без первоначального взноса становится менее реальна.

Банки активно работают с сегментом новостроек, поэтому для ипотечных заемщиков выпускаются специальные программы для стимулирования спроса. Если вам интересно узнать про программы «ипотечные каникулы» и отсрочка по ипотеке на период строительства, то просьба нажать копку любимой социальной сети и оставить комментарий ниже.

Ипотека в строящемся доме – схема действий при покупке квартиры в новостройке, документы, регистрация ДДУ

В последнее время программа ипотечного кредитования новостроек имеет большую популярность в нашей стране. К примеру, для молодой семьи это хорошая возможность обзавестись собственным жильем. Стоимость квадратных метров при таком приобретении существенно ниже, дается рассрочка на много лет за сравнительно низкий процент.

Всё же ипотека в строящемся доме помимо своих преимуществ имеет и ряд недостатков. Самые досадные из них – небольшое количество программных продуктов и затруднительное оформление. Тем не менее, финансовые организации стремятся расширять свои услуги на покупку жилой недвижимости.

Итак, как оформляется ипотека на новостройку? Далее приведено последовательное руководство действиями. И даётся исчерпывающая информация с рекомендациями и советами.

Особенности оформления ипотечного кредита в строящемся доме

Есть существенная разница – собирается ли получатель ссуды купить квартиру в ипотеку в строящемся доме или приобрести жильё на вторичном рынке. Оформление займа в первом случае рассмотрим детально.

Под банковскую программу «долевое строительство» может попадать первичная квартира в сооруженном здании. Однако после получения права на владение недвижимостью, жильё уже будет считаться вторичным, несмотря на то, что объект абсолютно новый и до этого нынешняя жилплощадь не использовалась.

Стать собственником становится возможным только после того, как дом будет введён в эксплуатацию и подписаны соответствующие акты. Существует так называемый мёртвый период, на который тоже рассчитана ипотечная программа в Сбербанке.

Это когда дом выстроен, жильцы подписали акты передачи, но в права собственности еще не вступили. Здесь границы условий финансовой организации в кредитовании на новостройку заканчиваются, а на квартиры не начинаются. Таким образом, банковский продукт предусматривает покупку квартиры в новостройке по соглашению сторон.

Опасаться этих моделей кредитования не нужно. Они выстроены в рамках легитимности.

Наблюдается три варианта купить жильё в строящемся доме

1 Вариант. По основному документу дольщика – ДДУ

Это документально заверенное соглашение несёт сведения, что гражданин является дольщиком в строящемся доме, а также участка земли, находящемся под зданием. В соответствии с договором ДДУ собственник получает права на имущество.

Что нужно знать? Долевое участие основывается на правовых нормах 214-ФЗ. Это один из самых благонадежных вариантов купить жилье в новостройке. При всём при этом следует опасаться подписания временного договора долевого участия.

Тем самым вкладчик обязуется впоследствии завизировать подлинный ДДУ. Риски весьма значительны, дольщик лишается какой-либо законной защиты. И он может распрощаться со своей квартирой навсегда, если застройщик окажется аферистом.

Как правило банк обязательно проверяет застройщика прежде чем дать ипотеку на квартиру в новостройку. Однако нужно быть осторожным.

Обычно такие договора навязывают некомпетентные фирмы, которые не умеют производить строительные работы в соответствии СНИП, а это ставит под сомнение и угрозу саму надёжность здания.

2 Вариант. По цессии

Ещё один легальный путь покупки жилья. Договор переуступки отличается от первого варианта тем, что квартира приобретается у дольщика, который уже совершил покупку у застройщика.

Ипотека такого вида наиболее распространена, потому что на заключительном этапе строительства практически все квартиры от застройщика уже проданы. Приобрести жильё, будучи уверенным, что дом всё-таки построен, в самый раз у инвестора, который произвёл вклад в объект ранее.

Обратите внимание! Данная программа имеет больший процент на кредитование. Связано это с тем, что власти стараются оказывать содействие застройщикам, и способствуют тому, чтобы покупка совершалась непосредственно у строительной компании. Плюс ко всему существуют некая рискованность в переходе прав на имущество.

3 Вариант. По системе ЖСК

Данная идея представляет собой самую малонадёжную разновидность покупки жилья в новостройке. Кроме книжки члена кооператива гарантий никаких нет. Сама сделка не регистрируется. Участник становится пайщиком, уплатив взнос, а контролирует жилые объекты застройщик.

К тому же, существуют риски реализации объекта сразу нескольким лицам. Это схема идеально подходит строительным компаниям с сомнительной репутацией и не имеющим соответственного разрешения на застройку от властей. Они предпочитают сначала возвести объект и только потом оформлять согласие. Увы, строители у нас работают быстрее, чем чиновники.

СЛУЧАЙ! В Сибирском ФО члена ЖСК заселяли в помещение для технического оборудования площадью 8 м 2 взамен предложенной квартиры. Как показало следствие, его законную жилплощадь к тому времени уже реализовали. На счастье пайщика суд обязал застройщика выдать ему ключи от аналогичной квартиры.

Ипотеку на вариант со строительным кооперативом могут выдать только под заклад иного недвижимого имущества или придётся искать более накладную альтернативу.

4 Вариант. Для проходящих военную службу по контракту в ВС РФ

Для контрактников ВС РФ предоставляется военная ипотека в строящемся доме. Данная программа является схемой накопления для лиц, проходящих военную службу по контракту, чтобы в последующем обеспечить их жильём.

Характерные черты ипотеки этой схемы заключаются в следующем. После заключения первого контракта, военнослужащему предоставляется право на установленные накопления денежных средств на его счёт.

Каждый год эта сумма составляет порядка четверти миллиона рублей. По истечении контракта, перед подписанием следующего, он может употребить эти деньги в качестве первого платежа банку по ипотеке. Оставшуюся сумму будет погашать государство, пока воин стоит на страже нашей Родины.

Если контракт будет прерван, в случае увольнения из ВС, выплаты по государственной дотации прекращаются, и уже штатское лицо будет вынуждено погашать кредит в автономном порядке.

Главные требования банка

Все объекты недвижимости тестируются банком перед выдачей ссуды и должны соответствовать установленным им нормам. Финансовая организация должна удостовериться, на какой стадии идёт строительство и в том, что застройщик благонадёжен.

Тут всё зависит от банка. Немногие согласятся выдать кредит, если здание пока только проходит этапы заливки фундамента. Но если возвели уже хотя бы пару этажей, то получить ссуду будет гораздо легче.

Всегда есть риски в том, что строительство не будет завершено по каким-либо причинам. Например, как нехватки средств. Нужно понимать, что банк существенно рискует этим, давая возможность взять ипотеку в строящемся доме.

Если покупается готовое жилье, то здесь оно и выступает в качестве залога, а в случае только строящегося объекта как таковая гарантия ещё не появилась в виде квартиры. Поэтому некоторые финансовые организации требуют поручителей или выдают ипотеку под залог иного объекта недвижимости.

Что нужно для одобрения банка

Разумеется, первостепенным условием банка является то, чтобы заемщик обладал положительной кредитной историей. Это далеко не все правила.

Разберём основные из них:

- нужно быть гражданином РФ;

- иметь регистрацию на территории России;

- достигнуть совершеннолетия;

- на момент последнего платежа возраст клиента не должен превышать 75 лет;

- обладать не менее полугода трудового стажа на нынешнем месте работы (некоторым банкам достаточно 3 месяцев) и одного года за последний пятилетний период;

- доход кредитуемого должен превышать сумму ежемесячного платежа по ипотеке на 40%.

Более того, Сбербанк охотно одобряет ипотеку тем заёмщикам, у которых есть клиентские зарплатные проекты в этой финансовой организации.

Плюсом будет наличие созаёмщика, являющегося работающим пенсионером и который еще не достиг 75-летнего возраста. Обычно кредит в этих случаях с рассмотрения банка выдаётся на срок от 5 до 10 лет.

Перечень документов

Ипотечное кредитование на стадии рассмотрения вероятности выдачи ссуды происходит в 2 шага. Первоначально представляется общепринятый комплект документов.

- заявление и опросный лист (выдаётся в банке);

- паспорт гражданина России;

- при наличии созаёмщиков потребуются копии их паспортов и нижеследующих документов;

- акт, свидетельствующий о занятости гражданина (трудовая книжка);

- сведения об источниках дохода (банковская выписка или справка НДФЛ-2);

- справка из ПФР о размере выплат и начислений (для пенсионеров);

- реквизиты зарплатной карты (для клиентов, получающих оплату труда на расчётный счёт по соглашению банка и предприятия).

Как только ипотека будет одобрена, в банк потребуется предоставить необходимую документацию на жилплощадь в строящемся доме и по застройщику.

Обратите внимание! Большинство банков предлагает клиентам подать заявку онлайн. Так, в Сбербанке есть сервиз Дом клик, благодаря которому есть возможность подать документы на ипотеку и выбрать объект в новостройке.

После аккредитации, сверки цены на жильё и регистрации ДДУ в соответствии с установленными законом нормами, если не будет обнаружено существенных нарушений, производится выдача денег по ипотечному кредиту.

Однако процесс, связанный с проверкой на законность, отнюдь не дешёвый и относительно долгосрочный.

Этапы покупки – пошаговая инструкция

Ниже даётся алгоритм действий заёмщика и будущего владельца. Данная инструкция поможет избежать всевозможных ошибок, сэкономит время и средства дольщика. Итак, всего шесть шагов определяют порядок в достижении положительных результатов в поставленных целях.

Шаг 1. Поиск надежного застройщика

Перед походом в банк нужно убедиться, что застройщик действительно благонадёжен. Желательно провести расследование по интернет-источникам, просмотреть отзывы, которые покажут, насколько довольны клиенты этим производителем.

Важно обратить внимание на соблюдение сроков, не является ли компания банкротом, есть ли разрешительные документы на строительство, участок земли, свидетельство, лицензия и прочие учредительные акты юридического лица.

Рекомендуется не пожалеть средств на квалифицированного юриста, который выяснит это лучше всего. Не стоит экономить на этом, следует помнить, что потерять можно гораздо больше, так как риски высокие.

Шаг 2. Одобрение ипотеки в банке

Как только застройщик будет выбран, у него необходимо выяснить с какими банками ведётся сотрудничество. Как правило, аккредитация в таких финансовых организациях на объект строительства уже имеется.

Затем комплектуем документы и подаём их в этот банк самостоятельно, или, если существует такого вида услуга, это может сделать коммерческий агент застройщика, занимающийся ипотечными вопросами.

Агент обязан предоставить помощь на безвозмездной основе. И лучше довериться ему, потому что он в курсе всей банковской политики.

Брокер может подыскать более подходящие условия для заёмщика, избавит его от лишней беготни по банкам. К тому же наверняка он лучше знает порядок, при котором риски отказа в выдаче ипотеки сводятся до минимума.

Шаг 3. Выбор квартиры

Это случилось! Банк одобрил! Самое время перейти к третьему шагу, а именно к выбору варианта квартиры у застройщика. Знакомимся с проектами, планировкой и местом расположения. Выбираем то, что по душе и по средствам, конечно.

Составляется ДДУ, который должен быть также согласован с банком. Стороны визируют договор.

С бланком можно предварительно ознакомиться на сайте компании застройщика, либо связавшись со специалистом попросить его переслать на электронную почту, чтобы иметь наглядное представление и обдумать все пункты. Опять же, лучше это делать с юристом.

Шаг 4. Дата сделки определяется банком

В определённый день осуществляется визит в банк со всеми требуемыми документами, в том числе и с подписанным обеими сторонами ДДУ. Необходимо будет уплатить за страхование и подписать договор с банком на выдачу кредитных средств.

Большинство финансовых организаций ставят условия по первоначальному взносу на аккредитив, за что также предусмотрен комиссионный сбор.

Шаг 5. Регистрация договора

Регистрация прав на совершаемые операции с объектами недвижимости в нашей стране возлагается на единую службу – Росреестр. Дело в том, что любая операция с недвижимым имуществом подлежит строгому учёту.

После подписания всех требуемых документов дольщик вместе с менеджером от застройщика адресуются в государственный реестр для регистрации коммерческой операции. Сделка может быть заключена дистанционно. Сбербанк России в настоящее время электронно взаимодействует с Федеральным органом госучёта.

Шаг 6. Перечисление финансов застройщику

Весь процесс госрегистрации занимает до десяти суток. Как только эта процедура будет пройдена, нужно обратиться ещё раз в банк с уже вступившим в правовую силу договором.

Будут внесены последние штрихи в оформление ипотеки и произведён перевод средств застройщику.

Как проверить застройщика

Как уже выяснено, для выдачи ипотечного кредита, банку нужно удостовериться в добросовестности застройщика. Заинтересованность финансовых организаций в изучении экономической практики больших строительных компаний обоснована тем, что это существенно расширяет границы кредитования граждан на реализацию покупки жилья.

СБ должна убедиться в наличии и подлинности следующих документов у застройщика:

- учредительная документация юридического лица;

- лицензирование;

- одобрение властей на сооружение объекта;

- акты, свидетельствующие о законном использовании земли под строением;

- ратифицированный проект возводимого здания;

- бухгалтерские и налоговые документы об осуществлённых и предполагаемых затратах денежных средств на постройку объекта.

Процесс так называемой ревизии проходит поэтапно. В первую очередь собираются сведения о застройщике, затем о сооружаемом здании.

Если не было обнаружено правонарушений, финансовая организация принимает положительное решение. Далее выбирается программа ипотеки, опирающаяся на стадию нахождения строительства и на прогрессирование работ по возведению дома.

Разумеется, что если дом представляет собой пока только фундамент, ни один банк не будет рассматривать условий кредитования. Для этого нужно завершить работу на 1/5, не менее того.

Банк также может усомниться в инвесторах, которые тоже будут проконтролированы. Не редкостью является то, что сама финансовая организация выступает в роли инвестора. Это самый идеальный вариант под ипотеку для заёмщика.

В этом случае процентная ставка будет значительно ниже, так как в интересах этого банка скорейший сбыт потенциальных объектов недвижимости, чтобы окупить затраченные средства.

Риски

Конечно же, никто не застрахован от того, что дом вообще не будет достроен, что может быть связано с полным разорением строительной компании или нехватки инвестирования. (Будем надеяться, что пронесёт нелёгкая.)

И если на радость всех дольщиков наконец-то это случиться – дом будет построен, то в какие сроки? Будет ли просрочка и на сколько? Для этого и нужна банковская аккредитация, чтобы та послужила гарантией не заморозки проекта и выполнения плана в срок. Положительным моментом ещё является наличие страховки на объект постройки.

Просрочка – это страшное слово для всех дольщиков ещё и потому, что приведёт к ряду непредвиденных затрат. Сдачи квартир будут отложены на неопределённое время. Переоформление ипотеки практически невозможно, а проценты по ней продолжают капать, и платежи надо регулярно вносить немалые.

Хотя в последнем случае есть спасение. И оно заключается в 6 (п.2) и 7 (п.2) статьях 214-ФЗ, где говорится о том, что застройщик обязан возместить расходы дольщика и уплатить ему неустойку. Это касается несоблюдения условий ДДУ.

Куда серьёзней риски попасть в паутину жульнических махинаций, где практикуются продажи одного объекта нескольким лицам и подобные им схемы. Однако если дольщик сам поступил по закону, и оплата была произведена после регистрации ДДУ (ст.5 214-ФЗ), то тем самым такие уловки исключены.

Плюсы и минусы

В нашей стране долевое участие в строящихся объектах с использованием ипотеки только начинает набирать обороты. Поэтому в таком приобретении существуют как плюсы, так и минусы. Рассмотрим эти преимущества и недостатки детально.

Преимущества ипотечного кредитования на строящийся объект недвижимости:

- Существенная разница в цене по сравнению с уже готовой квартирой на вторичном рынке. Жильё в новостройке дешевле почти на 30%. Если дом отстроен на ½ или 1/3, то это наиболее выгодный вариант приобретения, так как цена за квадратный метр пока невысокая, а риски, связанные с заморозкой строительства относительно минимальные.

- Нет юридических обременений, потому что жильё новое. Не нужно проверять, страховать от всевозможных рисков, связанных с утратой прав на имущество и материальных утрат.

- Проектирование ультрасовременное и можно лично подобрать под себя планировку жилплощади.

Теперь неприятные моменты – минусы приобретения квартиры в новостройке по ипотечной ссуде.

К недостаткам следует отнести:

- Застройщик может обанкротиться, и объект будет заморожен на длительное время. Поэтому рекомендуется приобретать квартиру в уже почти возведённом доме.

- Если нет своей жилплощади, пока строится дом, нужно выплачивать и ипотеку, и за съём арендованной квартиры.

- Очень редко банк сможет предложить ипотечное кредитование без первоначального взноса (практически нереально).

Финансовые организации продолжают активно разрабатывать всё новые и новые продукты ипотечного кредитования. Чтобы спрос не падал, каждый раз от них поступают заманчивые предложения по особым программам.

Резюме и рекомендации будущему дольщику

В этой статье даётся исчерпывающая информация о том, как оформить ипотеку в строящемся доме, приведена пошаговая инструкция действий при совершении такого рода покупки и какой перечень документов потребуется собрать для этого.

Ниже приведены основные рекомендации и советы во избежание попадания во всевозможные ловушки. Только вооружившись необходимыми знаниями можно удачно достичь поставленной цели.

- Тщательно изучите все особенности оформления ипотеки. Как обойти подводные рифы и не попасть в ловушку мошенников.

- Взвесьте все «за» и «против» в выборе программы кредитования. Остановитесь на подходящем варианте с наименьшими затратами и рисками.

- Никогда не подписывайте предварительные договора.

- По возможности выбирайте сооружаемый объект, находящийся под контролем банков, и застройщика, получившего аккредитацию в финансовых организациях. Не поленитесь лично убедиться в благонадёжности строительной компании.

- Старайтесь искать уже почти построенный дом. Риски заморозки проекта при этом минимальны.

- Придерживайтесь пошаговой инструкции.

- Обратите внимание на риски.

- Все операции выполняйте с юристом.

Стоит ещё раз напомнить читателю, что покупка квартиры в строящемся доме в ипотеку обладает огромными рисками в связи с только развивающимся этим рынком в России. А следовательно, с пестрящими недобросовестными строительными компаниями и аферистскими хитростями.

Однако и преимущества данной сделки привлекательны. Можно значительно сохранить семейный бюджет и справить новоселье в собственной квартире.

Как купить квартиру в строящемся доме в ипотеку и избежать ошибок

Ипотека ипотеке рознь. Одно дело, если вы покупаете квартиру в уже готовом доме, совсем другое – если планируете потратить деньги на жилплощадь, расположенную в строящемся объекте. Последний вариант признается экспертами более рискованным – строительство может не завершиться. Из-за возможных рисков не все банки предлагают подобный вид ипотечного кредитования. Но его же можно назвать более выгодным для покупателя – цены на жилье в еще не сданных новостройках меньше, чем на готовые апартаменты.

Получите выгодные ипотечные предложения от банков на выставке «Недвижимость от лидеров». Выставка-ярмарка застройщиков и банков – это всегда дополнительные скидки и бонусы покупателям жилья.

В этой статье мы расскажем, как не прогадать, приобретая квартиру в ипотеку, и стоит ли свеч игра с застройщиком.

От проблемы к решению

В 2017 году на государственном уровне начали обсуждать законопроект, касающийся помощи обманутым участникам долевого строительства. Это те, кто купил жилье в строящемся доме, и не получил его из-за банкротства компании, незаконного строительства, двойных продаж. В Госдуме решается вопрос о создании специального фонда, главная задача которого – помощь тем, кто только собирается вложить свои деньги в жилплощадь в новом ЖК, и тем, кто уже пострадал от действий недобросовестных застройщиков.

Министр строительства и жилищно-коммунального хозяйства Михаил Мень отметил в интервью «Российской газете», что эта проблема не имеет универсального решения. Однако это не значит, что люди останутся без средств к существованию и поддержки со стороны государства. В данный момент Госдумой принимается решение о материальной помощи обманутым дольщикам во всех регионах страны.

Как защитить себя от застройщиков, которые не собираются сдавать дом или скрывают свое бедственное положение? Первый и главный совет – не дать себя одурачить. Для этого нужно разбираться в особенностях приобретения квартиры в строящемся ЖК.

На выставке «Недвижимость от лидеров» вас научат проверять застройщика.

Виды ипотеки

| Плюсы | Минусы | |

|---|---|---|

| Долевое строительство |

|

|

| Ипотека на вторичном рынке |

|

|

Что нужно для покупки квартиры в строящемся доме в ипотеку

Выбрать застройщика

Решение не стоит принимать импульсивно. Изучите положение на рынке сами или доверьте это риелтору, побеседуйте с дольщиками на форумах, проверьте проектную документацию – разрешение на строительство, право собственности на участок, отведенный под объект, проектную декларацию. Не доверяйте красивой рекламе. Помните о своих расходах:

- Где будете жить до тех пор, пока квартиру не сдадут.

- Сколько будет стоить ремонт жилья.

- Сколько времени придется тратить на дорогу на работу и обратно – особенно актуально, если вы работаете в центре Москвы, а планируете купить однушку за МКАДом.

Заключить сделку

На этом этапе самое главное не спешить. Даже если вас подгоняют менеджеры по продажам, которые сулят скидки и приятные бонусы при заключении договора в определенные сроки. Давление на покупателя – еще один способ сбить его с толку и не дать увидеть проблемы с документацией, строительством объекта, финансовым положением застройщика.

Ипотека – это серьезный шаг. Ваши действия должны быть обдуманными. Определитесь со своими доходами и начните планировать свои расходы на несколько лет вперед. Проанализируйте свой бюджет, подумайте о том, готовы ли вы к постоянной экономии. Если вам предлагают ипотеку в банке-партнере, изучите все «за» и «против». Обратите внимание на условия кредитования в других организациях – не лучше ли они?

Для получения кредита от вас потребуют:

- заявление;

- справку по форме 2-НДФЛ;

- копию документа, удостоверяющего личность заемщика.

Не спешите относить собранные бумаги в банк. Сравните предложенный вариант с другими предложениями. Не идите на поводу у менеджера, если вам сообщают, что за несколько дней цена может повыситься, и вы окажетесь в невыгодном положении.

Еще один совет: попросите черновик соглашения, которое вам придется подписать. Изучите его дома с холодной головой. Только после этого можно принимать окончательное решение.

На выставке «Недвижимость от лидеров» вам расскажут, как быстро собрать необходимые документы и грамотно выбрать предложение по ипотеке.

Подписать договор

Застройщик обязан предоставить предварительную версию. Вы должны заранее обсудить все спорные моменты, убедиться, что в соглашении точно прописаны права и обязанности всех сторон. Если вы видите неприемлемые для вас условия, не ставьте подпись и откажитесь от приобретения. Не позволяйте обмануть себя. Не думайте, что упущенная покупка ставит крест на приобретении жилья – вы еще сможете найти предложение, которое вас устроит.

Вы имеете право на:

- Обсуждение деталей соглашения до подписания.

- Внесение предложений об изменении текста договора.

Что нужно учитывать при заключении ДДУ:

- Подпись генерального директора – если его роль исполняет доверенное лицо (менеджер), в дальнейшем могут возникнуть сложности при судебном разбирательстве.

- Предмет соглашения – передача объекта в установленный срок. Остальные формулировки не имеют к сделке никакого отношения.

- Характеристики объекта – в документе должны быть указаны адрес, кадастровый номер недвижимости, номер квартиры, этаж, на котором она будет располагаться. Также обязательным является указание финансовых гарантий со стороны застройщика.

- Гарантийный срок – ответственность за жилье компания несёт в течение 5 лет, за инженерные коммуникации – в течение 3.

И последнее: если договор по каким-либо причинам не был зарегистрирован в Росреестре, он считается незаключенным.

Что может помешать получить квартиру

Двойные продажи

Встречаются редко, но могут попортить немало крови заемщику. Причина этого явления – несоблюдение подрядчиком обязательств перед застройщиком. Итог – расторжение договора. На место одной фирмы, заинтересованной в продаже квадратных метров, заступает другая, и дольщик остается не у дел.

Чтобы исключить риск двойной или даже тройной продажи, проверяйте регистрацию ДДУ.

Банкротство застройщика

Один из самых неприятных вариантов развития событий для заемщиков. В этом случае есть все шансы вернуть себе хотя бы часть потраченных средств – в судебном порядке взыскать компенсацию. Вы можете даже потребовать вернуть жилье, если строительство дома завершено.

Незаконное строительство

Причина – отсутствие разрешительной документации. Чтобы не стать жертвой мошенников, внимательно проверяйте документы на землю самостоятельно или доверьте это грамотному юристу.

Срыв сроков сдачи

Кажется, что эта проблема не такая существенная, как первые три. Но о любом сдвиге в графике вас должны извещать, памятуя о том, что дольщик несет убытки из-за продолжающегося ожидания. Не забывайте о том, что за каждый день просрочки начисляется пеня – вы имеете полное право взыскать накопившуюся сумму с девелопера.

Сколько ждать квартиру

Средний срок для многоэтажного дома составляет от полугода до двух лет. При неблагоприятном раскладе (нарушении сроков), два года вполне могут превратиться и в три, и в пять лет. Если вы не готовы ждать так долго, подумайте: не рассмотреть ли другие варианты?

| Покупка жилья в строящемся доме | |

|---|---|

| Неправильно | Правильно |

|

|

Чтобы узнать все о приобретении квартиры в строящемся доме в рамках программ ипотечного кредитования, приходите на выставку-ярмарку «Недвижимость от лидеров». На ней вы сможете посетить офисы продаж крупнейших строительных и риелторских компаний, задать свои вопросы ведущим застройщикам Москвы и Подмосковья.

Статья написана по материалам сайтов: ipotekaved.ru, realty-u.ru, exporealty.ru.

»