Что значит полная стоимость кредита

Полная стоимость кредита в Сбербанке – это совсем не то же самое, что процентная ставка, как считают многие заемщики. Банк обязан предоставить информацию о ПСК при подписании договора, но лучше ее уточнить заранее. Для каждого кредитного продукта предусмотрен максимальный размер его полной стоимости. Где его можно посмотреть, что он в себя включает и для чего нужен, поговорим в этой статье.

Полная стоимость кредита в Сбербанке – это совсем не то же самое, что процентная ставка, как считают многие заемщики. Банк обязан предоставить информацию о ПСК при подписании договора, но лучше ее уточнить заранее. Для каждого кредитного продукта предусмотрен максимальный размер его полной стоимости. Где его можно посмотреть, что он в себя включает и для чего нужен, поговорим в этой статье.

Содержание

- Где смотреть данную информацию?

- Значения ПСК в Сбербанке

- Параметры, не закладываемые при расчете ПСК

- Что такое полная стоимость кредита

- Понятие полной стоимости кредита

- Формула и порядок расчета

- Пример ПСК

- Можно ли снизить стоимость кредита

- Заключение

- Полная стоимость кредита

- Лучший комментарий!

- Комментарии 3

- Что такое полная стоимость кредита и как ее правильно рассчитать?

- Полная стоимость кредита (ПСК)

- Что такое полная стоимость кредита

- Полная стоимость кредита

- Эффективная процентная ставка

- Сумма всех выплат по кредиту

- Полная стоимость кредита

- Что такое полная стоимость кредита?

- Стоимость потребительского кредита — что это такое?

Где смотреть данную информацию?

Полная стоимость кредита – это платежи банковского заемщика, которые изначально предусмотрены при возврате задолженности. Если раньше многие финансовые учреждения прописывали размер ПСК в тексте кредитного договора или в сноске мелким шрифтом, то сейчас их обязали выделять это значение. В первой части документа указываются общие условия кредита, а во второй – индивидуальные. Полная стоимость займа должна быть обозначена рядом с процентной ставкой и размером долга.

Есть особые требования к ПСК, которые действуют по отношению ко всем кредитным договорам. В особой рамке, занимающей не менее 5% от площади листа, указывается размер полной стоимости. Это значит, что клиент при подписании документа обязательно обратит на него внимание. Максимальная величина ПСК не может превышать 1/3 от показателя среднерыночного значения.

Значения ПСК в Сбербанке

Размер полной стоимости кредита зависит от срока выплаты долга, процентной ставки и суммы займа. При взятии ипотеки или потребительской ссуды он подсчитывается индивидуально, но не должен превышать максимальной величины, установленной государством. Посмотрим, какие предельные значения ПСК действуют по кредитам Сбербанка.

- Потребительская ссуда без залога и поручителя – от 12,51% до 20,94%.

- Потребкредит с поручительством – от 12,51% до 19,94%.

- Потребительский заем военнослужащим – от 13,1% до 14,53%.

- Ссуда на личные нужды под залог недвижимости – от 16,01% до 18,94%.

- Кредит для фермеров – от 16,49% до 17,03%.

- Рефинансирование – от 13,48% до 14,93%.

- Ипотека на вторичное жилье – от 13,44% до 17,51%.

- Кредит на новостройку – от 13,94% до 19,63%.

- Перекредитование ипотеки – от 13,69% до 17,93%.

- Военная ипотека на вторичку – от 12,54% до 12,93%.

- Военная ипотека на строящееся жилье – 12,54%.

- Ипотека с господдержкой – от 12,48% до 15,48%.

- Приобретение или строительство загородной недвижимости – от 13,94% до 20,64%.

- Стройка собственного дома – от 14,44% до 26,09%.

Важно! Размер ПСК считается по особой формуле, заложенной в кредитный калькулятор.

Как видим, максимальные и минимальные значения полной стоимости кредита различаются даже для очень похожих видов займа. Подсчитать их самостоятельно можно при помощи онлайн сервисов, однако актуальное значение лучше уточнить у кредитного менеджера Сбербанка.

Параметры, не закладываемые при расчете ПСК

Чтобы понять, что означает полная стоимость кредита, следует сначала разобраться, что в нее входит. В ПСК включаются все возможные расходы при возврате кредитной задолженности. Вот перечень платежей, которые учитываются банками:

- погашение тела кредита;

- оплата процентов;

- комиссия за рассмотрение кредитной заявки (в Сбербанке не применяется);

- плата за выдачу денег, за открытие и ведение расчетного счета (не используется при кредитовании в Сбербанке);

- стоимость оценки объекта недвижимости при взятии ипотеки;

- выпуск и годовое обслуживание кредитных карт;

- страхование недвижимости, заемщика, транспорта, которые указаны как обязательные в условиях кредитного договора.

Важно! Учитывается не полная стоимость страхуемого объекта, а только та часть, что оплачивается за счет кредитных средств.

Есть взносы, которые не принимаются во внимание при расчете полной стоимости кредита, но это не значит, что их не нужно оплачивать. В первую очередь речь идет об обязательных по закону платежах, например, страховании ОСАГО. Также не учитываются возможные пени и штрафы при просрочке или другом нарушении кредитного договора. Не считается плата за досрочное погашение кредита, снятие денег в банкомате или кассе банка с комиссией. Не будет включаться в ПСК плата за конвертирование валюты и другие частные случаи использования кредитного счета.

Иными словами, в полную стоимость займа входят только те виды выплат, которые обязательно возникнут при возврате долга банку. При этом страхование, оценка и другие платежи третьим лицам считаются по среднему значению. Обратите внимание, что все эти траты должны быть указаны в тексте кредитного договора.

Что такое полная стоимость кредита

Когда мы берем кредит, первое, что влияет на принятие нами решения – проценты, которые мы будем вынуждены платить банку за предоставление нам займа. Чаще всего мы смотрим на те цифры, которые бросаются в глаза (которые банк специально выставляет на показ), а они, к сожалению, не совсем те, на которые надо бы рассчитывать, беря кредит. Как правило, мы быстро производим в голове приблизительный расчет нашей переплаты банку, умножив необходимую нам сумму на процентную ставку с учетом срока кредита. А потом вдруг оказывается, что платить приходится куда больше, чем мы рассчитывали. Почему так происходит? Все дело в понятии полной стоимости кредита (ПСК).

Понятие полной стоимости кредита

Итак, что такое ПСК и из чего она складывается? Сама формулировка подсказывает нам, что ПСК должна включать в себя все, что нам придется заплатить в процессе погашения кредита. Но стоит учесть, что есть и те траты, которые в размер ПСК при расчете не включаются. Давайте разбираться по порядку.

Что входит

Посмотрим, что входит в полную стоимость кредита:

- Сама сумма, которая запрашивается и проценты по ней (в соответствии с процентной ставкой и сроком кредита).

- Другие платежи кредитору – такие, как ведение счета и те, что банк может «случайно навязать» вам, если вы не перепроверите их перечень. Например, если для погашения кредита вы открываете карту, то с большой вероятностью ее обслуживание будет стоить вам денег. Еще могут «вдруг возникнуть» оповещения через СМС, платные информационные рассылки или комиссионные за оформления договора.

- Платежи кому-то еще (так называемым 3-им лицам): нотариальной конторе, страховщикам или экспертам.

Что не включается в ПСК

Однако, есть вероятность, что ПСК – это не все, что вам придется заплатить в процессе расчета с кредитором. Не будут вписаны в условия кредита, но закон обязывает их платить:

- пени и штрафы (например, за просрочки);

- внеплановые комиссии (они могут возникнуть, если вы вдруг будете переводить деньги или снимать «не в том» банкомате;

- обязательное страхование (например, если вы берете автокредит и надо оплачивать на свой автомобиль страховку);

- другие расходы, которые несет ваш кредитор и которые ему по закону нельзя включить в расчет вашего кредита (например, выезд к вам специалиста, если такой имел или будет иметь место).

Формула и порядок расчета

К сожалению, сосчитать ПСК абсолютно точно у вас вряд ли получится. Как рассчитать полную стоимость кредита, указано в Федеральном Законе № 353-ФЗ от 7 марта 2018 (статья 6). Но воспользоваться этой формулой далеко не просто (она сложновата и может вызвать головную боль даже у специалистов). Поэтому мы немного упростим ее – этого вполне хватит, чтобы вы смогли сориентироваться по той сумме, которую вам придется выплачивать. Если расчет производить в денежном эквиваленте, то выглядеть он будет так:

- Берем величину суммы, на которую оформляется кредит.

- Выясняем у кредитора и складываем все комиссии.

- Смотрим в графике платежей и суммируем все проценты (подразумевается их денежный эквивалент), которые нам придется заплатить.

- Складываем вместе все, что насчитали в пунктах 1, 2, 3 и получаем нашу ПСК.

Хочется отметить, что кредиторы не могут вписывать в кредитный договор платные условия до бесконечности, так как существует такое понятие, как максимальная полная стоимость потребительского кредита. ЦБ РФ ограничивает ПСК предельным значением, о чем сказано в том же № 353-ФЗ.

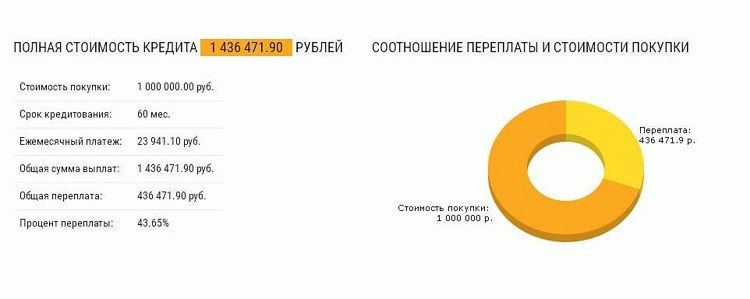

Пример ПСК

Рассмотрим отдельные случаи расчета ПСК, чтобы нагляднее представить, что в нее все-таки может включаться в разных ситуациях, и проведем расчет полной стоимости кредита.

Потребительский кредит

Посчитать полную стоимость потребительского кредита, пожалуй, проще, чем делать расчет по другим видам кредитования. Возьмем пример:

- Вы берете в банке 470 тыс.руб. на какой-то срок и под сколько-то процентов в год.

- Согласно графику платежей, суммарно по процентам нужно будет выплатить 92 тыс.руб.

- За свои услуги (то есть за то, что выдает вам кредит) банк берет 2.3 % от суммы долга (470 тыс. руб. х 2.3 % = 10.810 тыс. руб.)

- За то, что касса выдаст вам деньги на руки, с вас снимут еще комиссию, равную 2.6 % (470 тыс.руб. х 2.6 % = 12.220 тыс.руб.)

- Складываем все и получаем, что ПСК в нашем случае составит 470 + 92 + 10.81 + 12.22 = 585.03 тыс.руб. А значит, переплачивать банку мы будем не 92, а 115 тыс.руб.

Сейчас у многих банков прямо на сайтах есть счетчик или кредитный калькулятор, который позволит вам выполнить такой расчет автоматически. Но помните, что точную цифру он вам, так или иначе, показать не сможет.

Автокредит

С автокредитом знакомы многие из нас. И во время его оформления надо понимать, что участников сделки сразу несколько: продавец, покупатель и страховщики.

Мы знаем, чтобы беспрепятственно разъезжать по дорогам страны на собственном автомобиле, нам потребуется оформить на него страховой полис ОСАГО. А в случае с покупкой машины в кредит (то есть когда она становится залоговым предметом), к нему добавится полис КАСКО.

В случае с автокредитом вам придется заплатить не только взятую на автомобиль сумму с процентами, но и оплатить страховку на машину, комиссию за то, что банк перечислит вам средства (если это имеет место) и другие расходы, связанные, например, с оформлением документов.

Ипотека

Ипотечный договор также распространен в сегодняшней ситуации с кредитованием. Условия, предлагаемые банками, могут значительно различаться:

- устанавливать разные сроки;

- определять разный перечень необходимых к подаче документов;

- варьировать величину первоначального взноса (и само его наличие).

Все это повлияет на полную стоимость вашего кредита.

Кроме этого, вам нужно принять во внимание:

- ипотечный страховой полис (за него тоже придется заплатить);

- услуги оценщика (если речь про вторичный рынок);

- плату нотариусу;

- уплату комиссии за перевод денег на ваш расчетник;

- хранить деньги в сейфовой ячейке тоже небесплатно.

ПСК в кредите на недвижимость имеет больше нюансов, чем в других его видах. Старайтесь учитывать все, ведь имеют место крупные суммы.

Можно ли снизить стоимость кредита

Понятно, что если условия кредитования бывают разные, это значит, что мы можем постараться выбрать из них оптимальные для нас и снизить стоимость нашего кредита. Как это можно сделать:

- выбрать кредит с минимальными процентами;

- брать кредит только с дифференцированным платежом (это когда вы саму сумму кредита платите равномерно, а не когда сначала платишь в основном проценты, а потом начинаешь гасить сам долг);

- избегать просрочек по платежам (иначе вам будут начислены штрафы);

- по возможности заключать кредитный договор на меньшее время (если возьмете кредит на 5 лет, то переплатите значительно больше, чем если бы взяли его на 2 года);

- проанализировать вопрос о возможности залогового кредита (по нему устанавливается меньший процент);

- предоставлять максимум из запрашиваемых документов (тогда ставка для вас также будет ниже);

- исключить из договора оплату страховки (если это не обязательное требование);

- закрыть ненужные кредитные карты (их наличие, даже если вы не сняли с них ни копейки, расценивается банком как наличие кредитных обязательств, что снижает к вам доверие и влечет за собой возможность увеличения процентной ставки);

- ну и по мере сил гасить свой кредит досрочно (большинство банков это позволяет и процентов в этом случае вы заплатите меньше).

Заключение

Разобравшись с полной стоимостью кредита, мы можем правильно рассчитывать свои силы и принимать более взвешенное решение о том, стоит его брать или нет. Чтобы не заниматься долгими расчетами, посмотрите в верхний правый угол бланка предлагаемого вам договора – там ПСК должна быть указана. Если же ее там нет, смело задавайте вопрос курирующему вас кредитному специалисту. Да вдобавок подумайте: стоит ли доверять кредитору, который уже на первых этапах сотрудничества с вами, не соблюдает закон.

Полная стоимость кредита

Закон о потребительском кредитовании не только приводит формулу расчета полной стоимости кредита (ПСК), но и указывает, где и как ее значение должно быть прописано в кредитном договоре.

В расчет полной стоимости кредита с 1 июля 2014 года включаются:

— платежи по погашению суммы основного долга;

— платежи по процентам;

— иные платежи в пользу кредитора, если они предусмотрены договором;

— плата за выпуск и обслуживание электронного средства платежа;

— платежи в пользу третьих лиц, если обязанность заемщика по уплате таких платежей предусмотрена условиями договора;

— сумма страховой премии, если выгодоприобретателем по договору страхования не является заемщик или лицо, признаваемое его родственником;

— сумма страховой премии по договору добровольного страхования, если в зависимости от его заключения предлагаются разные условия договора в части процентной ставки или других платежей.

Полную стоимость кредита кредитор обязан указывать в правом верхнем углу на первой странице договора в квадратной рамке хорошо читаемым шрифтом.

В местах выдачи кредитов/займов (в офисах, торговых точках, в Интернете) кредитор обязан размещать информацию о диапазоне размеров ПСК.

Лучший комментарий!

Что влияет на ПСК

Чтобы правильно посчитать ставку ПСК необходимо учитывать много составляющих помимо всех платежей по кредиту. На ее размер окажет влияние срок кредита, вид платежа (аннуитетный, дифференцированный или буллитный), периодичность платежей, сумма первоначального взноса. Поэтому, сравнивать эффективную процентную ставку можно только при совершенно идентичных условиях выдачи кредита, в противном случае пойдет искажение информации.

При этом происходят очень интересные вещи, которые объясняются именно методом расчета этой ставки. Например, мы хотим рассчитать ПСК по кредиту при прочих равных условиях на срок 1 год и на срок 5 лет.

Все мы понимаем, что в первом случае наша переплата будет гораздо ниже, чем во втором, но отразится ли это в ставке ПСК? Нет, ее размер при сроке на 1 год будет выше, чем при сроке на пять лет. Ведь все наши затраты (в том числе и единовременные) будут распределены на меньшее количество времени и получится, что затраты на 1 единицу времени при этом возрастут.

Далее рассмотрим влияние на ее размер вида платежа. Их всего три: аннуитетный (когда платежи одинаковые на весь срок погашения), дифференцированный (размер платежа постепенно снижается к концу срока) и буллитный (на протяжении всего срока платятся только проценты и в конце срока полностью гасится основной долг). Не вдаваясь в подробности, примем на веру, что переплата в случае дифференцированных платежей будет меньшей (это действительно так).

И что же произойдет с ПСК? А ее величина опять не будет говорить нам о нашей реальной переплате, потому что наименьшей эффективная ставка будет при буллитном погашении (в случае, когда переплата будет выше, чем по другим платежам), на втором месте – аннуитетный платеж, и на последнем – дифференцированный. Вот и получается, что, сравнивая условия только по эффективной процентной ставке, можно выбрать не самую выгодную для себя кредитную программу.

Комментарии 3

Что влияет на ПСК

Чтобы правильно посчитать ставку ПСК необходимо учитывать много составляющих помимо всех платежей по кредиту. На ее размер окажет влияние срок кредита, вид платежа (аннуитетный, дифференцированный или буллитный), периодичность платежей, сумма первоначального взноса. Поэтому, сравнивать эффективную процентную ставку можно только при совершенно идентичных условиях выдачи кредита, в противном случае пойдет искажение информации.

При этом происходят очень интересные вещи, которые объясняются именно методом расчета этой ставки. Например, мы хотим рассчитать ПСК по кредиту при прочих равных условиях на срок 1 год и на срок 5 лет.

Все мы понимаем, что в первом случае наша переплата будет гораздо ниже, чем во втором, но отразится ли это в ставке ПСК? Нет, ее размер при сроке на 1 год будет выше, чем при сроке на пять лет. Ведь все наши затраты (в том числе и единовременные) будут распределены на меньшее количество времени и получится, что затраты на 1 единицу времени при этом возрастут.

Далее рассмотрим влияние на ее размер вида платежа. Их всего три: аннуитетный (когда платежи одинаковые на весь срок погашения), дифференцированный (размер платежа постепенно снижается к концу срока) и буллитный (на протяжении всего срока платятся только проценты и в конце срока полностью гасится основной долг). Не вдаваясь в подробности, примем на веру, что переплата в случае дифференцированных платежей будет меньшей (это действительно так).

И что же произойдет с ПСК? А ее величина опять не будет говорить нам о нашей реальной переплате, потому что наименьшей эффективная ставка будет при буллитном погашении (в случае, когда переплата будет выше, чем по другим платежам), на втором месте – аннуитетный платеж, и на последнем – дифференцированный. Вот и получается, что, сравнивая условия только по эффективной процентной ставке, можно выбрать не самую выгодную для себя кредитную программу.

Что такое полная стоимость кредита и как ее правильно рассчитать?

Всем привет, друзья! Вчера мне пришлось лично рассмотреть около десятка заявок на кредит.

Причем все этого происходило в присутствии клиентов, которые желали эти кредиты получить. Естественно, что не обошлось без десятков различных вопросов.

Подавляющее большинство из них было о размерах процентной ставки и о сумме переплаты за время пользования кредитом.

После такого дня я решил обобщить эту информацию и предоставить вам в развернутом виде. Сейчас подробно расскажу, что такое полная стоимость кредита. Приятного чтения!

Полная стоимость кредита (ПСК)

Полная стоимость кредита позволяет сравнивать кредитные предложения различных Банков

Часто Клиенты понимают это определение двумя словами «ПСК — переплата по кредиту вместе со всеми комиссиями и платежами».

Но вот Клиент получает кредит с равномерным погашением долга, не платит НИКАКИХ комиссий, получает от Банка расчет ПСК и справедливо недоумевает: «Почему полная стоимость кредита (ПСК) в процентном выражении больше, чем процентная ставка по ипотечному кредиту, даже если комиссий никаких нет?»

Кто-то подозревает «скрытые» платежи, кто-то не смотрит ПСК вообще, а некоторые догадываются, что ПСК — это вовсе не «переплата» по кредиту.

Полная стоимость кредита ВСЕГДА будет больше, чем заявленная ставка по этому кредиту, если соглашением между банком и заемщиком предусматривается ежемесячное погашение задолженности.

Дело в том, что возвращая часть кредита обратно в Банк, Вы этими деньгами уже не можете пользоваться.

То есть сумма основного долга, которую Вы вернули уже на следующий месяц после получения кредита, была по факту выдана только лишь на один этот месяц. Сумма, которую Вы вернете через два месяца после выдачи кредита — на два месяца. И так далее.

Иными словами частью денежных средств(которые были возвращены в составе ежемесячного платежа) Заемщик не может пользоваться, инвестировать эти деньги, получать с них доход.

А вот Банк, наоборот, получив от Заемщика некую сумму в качестве платежа по кредиту, инвестирует ее следующему Заемщику, зарабатывая, таким образом, на вновь выдаваемом кредите.

Полная стоимость кредита будет равна ставке по кредиту только в том случае, если погашение задолженности Заемщиком будет производиться единовременно в конце срока кредита.

Зачем же тогда нужен расчет полной стоимости кредита?

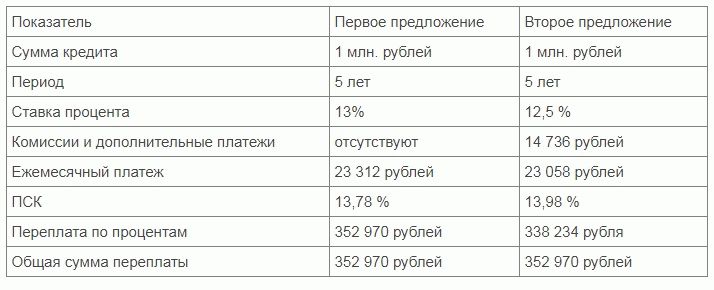

Расчет ПСК позволяет сравнивать абсолютно разные кредитные предложения. Приведем пример.

- Срок кредита 5 лет

- Ставка по кредиту 13%

- Комиссий нет

- Платеж по такому кредиту: 23 312 рублей

- ПСК: 13,78%

- Проценты за весь срок кредита: 352 970 рублей

- Общая сумма переплаты: 352 970

- Срок кредита 5 лет

- Ставка по кредиту 12,5%

- Разовая комиссия: 14 736 рублей

- Платеж по такому кредиту: 23 058 рублей

- ПСК: 13,98%

- Проценты за весь срок кредита: 338 234 рублей

- Общая сумма переплаты: 352 970

Формула ПСК позволяет сравнивать любые вариации кредитных предложений.

С 01.07.2014 года обязательство Банков единообразно считать размер ПСК, а также метод расчета этого показателя, регламентируется Законом о потребительском кредитовании.

Что обязательно учитывается при расчете ПСК

- Погашение основной суммы долга по договору потребительского кредита (займа);

- Уплата процентов по договору потребительского кредита (займа);

- Платежи Заемщика в пользу Банка, если обязанность заемщика по таким платежам следует из условий кредитного договора и (или) если кредит не будет выдан без уплаты таких платежей;

- Плата за выпуск и обслуживание пластиковой карты, через которую Вы будете вносить платежи (если применимо);

- Плата за страхование жизни, риска потери прав собственности;

- Плата услуг оценочной компании;

- Оплата услуг нотариуса, если Банк обязал Вас оформить у нотариуса документы по сделке (например, договор купли-продажи квартиры).

Что НЕ учитывается при расчете

- Государственные пошлины и иные платежи Заемщика, обязанность уплаты которых вытекает из требований законодательства;

- Штрафы и пени по Кредитному договору;

- Платежи Заемщика по обслуживанию кредита, которые предусмотрены договором и величина и (или) сроки уплаты которых зависят от решения заемщика и (или) варианта его поведения;

- Страхование имущества по кредиту под залог имеющегося жилья или страхование приобретаемого имущества, если это имущество будет выступать предметом залога;

- Иные платежи за услуги, оказание которых НЕ обусловливает возможность получения кредита.

На что обратить внимание при обращении в Банк?

Поставив Банки в равные условия, Центральный банк рассчитывал лишить возможности манипулирования Клиентской неосведомленностью.

Например, комиссия за аренду сейфовой ячейки со специальными условиями доступа.

В ПСК данная комиссия не включается по той самой причине, что Клиент якобы может выбрать арендовать ему ячейку для сделки или нет. Но какой разумный покупатель отдаст деньги в руки продавцу, не убедившись, что квартира переоформлена на него?

А какой продавец согласится переоформить квартиру на покупателя, не убедившись, что деньги он гарантированно получит? Наиболее распространенным решением является, безусловно, аренда банковской ячейки. Получается, что выбора у Клиента как раз нет (фактически). Банк, пользуясь этим, «загоняют» в эту плату все комиссии, которые раньше просто назывались иначе.

На ставку ПСК эта сумма не отражается, поэтому Клиент иногда просто не обладает достаточной информацией сравнить предложения различных Банков.

Обычно задачу комплексного анализа условий ипотечного кредита и выбора оптимального предложения берет на себя ипотечная компания, не заинтересованная в преференциях в выборе того или иного ипотечного продукта, а заинтересованная своей репутацией.

Что такое полная стоимость кредита

Вы взяли кредит, а кредитор рассказал вам о процентной ставке. Для своей же безопасности вы просчитали примерную сумму переплаты, ежемесячных платежей, но эти показатели не сошлись с заявленными в договоре. Почему?

Суть в том, что в договоре большими буквами прописывается лишь процентная ставка, а вот примечаниями или сносками внизу страницы указывают дополнительные условия (например, комиссия за предоставление кредита, страховка и т.д). Поэтому, чтобы сохранить свои средства, вам необходимо уточнить каждый пункт договора.

Как следствие, заемщик «беспроцентного» кредита получает деньги со ставкой до 80%. Из-за этого количество просрочек увеличивается, клиенты винят банкиров, хотя сами виноваты в своей невнимательности. В этой статье мы постараемся разобраться, что такое полная стоимость кредита, и каковы ее основные составляющие.

Детали кредита

Полная стоимость кредита выражается в процентах годовых и показывает окончательную сумму переплаты за пользование кредитом. Раньше данный термин имел другое название – «эффективная процентная ставка». Но он не пользовался спросом, поскольку заемщики приравнивали его к обычной процентной ставке.

Возникает вопрос, почему нельзя учитывать все по одной ставке, в которую включена и комиссия и страховка. Ответ лежит на поверхности. Банк — это тот же самый магазин, где товарами выступают банковские карты, кредиты, вклады.

А скрывание истинной суммы переплаты под «мелким шрифтом» — это лишь маркетинговый ход, чтобы привлечь клиентов. Получается, банкиры не врут нам, они лишь умалчивают о деталях, поэтому необходимо сконцентрироваться на каждом примечании и пункте договора.

Если вы берете кредит у микрофинансовых организаций, то вы будете удивлены, ведь они не скрывают и не прячут дополнительные комиссии в договорах, как делают другие банки. У них этих дополнительных процентов попросту нет, ведь сама ставка по переплате превышает разумные пределы.

Вы будете платить фиксированную сумму, но с условием, что вы добропорядочный плательщик, в ином случае вам начисляют штрафные санкции и пени.

По закону, вступившему в силу в сентябре этого года, каждый банк обязан рассчитать полную стоимость потребительского кредита и отчитываться о показателе в ЦБ РФ. Предоставление же кредита цб обычным банкам осуществляется по другой схеме, которая значительно отличается от потребительского кредита.

Как рассчитать?

Значение можно получить, просуммировав всю начисляемую комиссию (единовременную и периодичную), сумму годовой ставки начисляемого процента, и соответственно, сумму кредита. Чтобы понять, как все-таки осуществляется расчет, приведем пример.

Пример показывает, что рассчитать кредит не так уж сложно, но для упрощения операций были созданы различные кредитные калькуляторы. Бывают банки, которые в сумму кредита включают также упущенную выгоду, т.е средства, которые могли бы быть получены за счет возможного вложения.

Расчет полной суммы кредита помогает сравнивать и анализировать абсолютно разные программы. Приведем пример:

Как мы видим из примера, что хоть процентная ставка и ниже, но общие суммы переплаты равны. Это происходит из-за добавившейся комиссии (единовременного платежа). Встает вопрос, а какое предложение выгоднее?

Какие показатели воздействуют на сумму кредита, займа?

- Выплаты по основе кредита.

- Выплаты по процентам.

- Платежи, включающие комиссию (единовременную и ежемесячную).

- Оплата обслуживания кредитной карты.

- Выплаты третьим лицам, предусмотренные кредитным договором.

- Выплаты по страхованию (по обязательному и добровольному).

Имеются также показатели, которые не влияют на сумму кредита:

- Платежи, не предусмотренные договором, но обязательные к оплате федеральным законом (например, платежи по регистрации залогового имущества).

- Штрафные санкции за просрочку платежа.

- Платежи, оплата которых зависит от самого клиента (комиссия за обслуживание неиспользуемой карты).

- Выплаты по страхованию залогового имущества.

Некоторые банки для собственного обогащения взимают дополнительные комиссии, не предусмотренные законодательством:

- Оплата содержания ссудного счета.

- Платеж за досрочное погашение кредита.

Вы вправе обратиться в Роспотребнадзор, если банк требует с вас выплату по данным комиссиям. Та переплата по комиссиям, которая может возникнуть после заключения договора, ни в коем случае не должна учитываться при подсчете конечной суммы:

- Плата за преждевременное погашение кредита.

- Комиссия за превышение границ овердрафта.

- Комиссия за выдачу выписки по счету.

- Комиссии за расчеты или операции в другой валюте, нежели используемой на текущем счете.

- Плата за обналичивание средств в банкоматах других банков.

- Плата за прерывание операций.

- Комиссия за перевыпуск карты.

- Плата за внесение в stop-лист.

Подведя итог, можно сказать, что не стоит обвинять банк в том, что вам начислили «ненужную комиссию». Во-первых, каждая дополнительная единица переплаты указана в договоре, возможно, она спрятана, но она имеется.

Во-вторых, даже если банк поставит клиента перед фактом огромной переплаты, то заемщик вправе отказаться, это его собственное решение.

Для того чтобы не попасться на обманные ходы банка (например, вам сказали о страховке, учли ее при расчете окончательной стоимости кредита, но не сказали, что она добровольная, и от нее можно отказаться), необходимо лишь обладать базовыми экономическими знаниями и иметь начальный уровень финансового интеллекта, в противном случае, банки будут выигрывать на вашей непросвещенности.

Многие банки, да и обычные кредитные сайты предоставляют специальный онлайн-калькулятор, который рассчитает вам стоимость вашего кредита в соответствии с условиями вашего кредитного договора.

Полная стоимость кредита

Полная стоимость кредита — это ваши затраты, связанные с получением и обслуживанием кредита, выраженные в процентах годовых и в денежном выражении.

Полная стоимость кредита по Программе кредитования «Кредиты наличными с обеспечением» включает в себя:

- проценты за пользование кредитом;

- платежи по погашению основного долга по кредиту;

- комиссию за присоединение Заемщика к программе коллективного добровольного страхования жизни и трудоспособности, включая сумму компенсации Банку по оплате страховой премии Страховой компании.

Полная стоимость кредита по Программе кредитования «Кредиты наличными без обеспечения» включает в себя:

- проценты за пользование кредитом;

- платежи по погашению основного долга по кредиту;

- комиссию за присоединение Заемщика к программе коллективного добровольного страхования жизни и трудоспособности, включая сумму компенсации Банку по оплате страховой премии Страховой компании.

Полная стоимость кредита по Программе кредитования «Под залог недвижимости на любые цели» включает в себя:

- проценты за пользование кредитом;

- платежи по погашению основного долга по кредиту;

- платежи по страхованию жизни и трудоспособности Заемщика (при наличии);

- платежи по имущественному страхованию.

Полная стоимость кредита по Программе ипотечного кредитования включает в себя:

- проценты за пользование кредитом;

- платежи по погашению основного долга по кредиту;

- платежи по страхованию жизни и трудоспособности Заемщика, риска утраты права собственности (в зависимости от условий программы кредитования);

- платежи по имущественному страхованию;

- стоимость услуг по оценке недвижимого имущества.

Полная стоимость кредита по Программам автокредитования включает в себя:

- проценты за пользование кредитом;

- платежи по погашению основного долга по кредиту.

Полная стоимость кредита по Программе кредитования «Овердрафт N зарплат» по зарплатной карте включает в себя:

- проценты за пользование кредитом;

- платежи по погашению основного долга по кредиту;

- комиссию за обслуживание карты.

Размер полной стоимости кредита рассчитывается Банком индивидуально для каждого кредита в соответствии со всеми условиями по кредиту и указывается в кредитном договоре.

В расчет полной стоимости не включаются платежи, связанные с несоблюдением Заемщиком условий кредитного договора, а также платежи Заемщика, являющиеся обязательными согласно федеральным законам.

«Полная стоимость кредита»

Выбирая потребительский кредит, заемщики в первую очередь обращают внимание на процентную ставку, которую банки всячески афишируют (особенно, если она невысокая).

Однако мало кто из клиентов финансовых учреждений знает, что задекларированные в буклетах 15-20% на практике часто превращаются в 35-40%.

Почему так происходит, и откуда берутся такие высокие проценты? Все дело в скрытых комиссиях и платежах, именно они учитываются при расчете полной стоимости кредита, о которой мы расскажем вам в этой статье.

Полная стоимость кредита (ПСК) — платежи заёмщика по кредитному договору, размеры и сроки уплаты которых известны на момент его заключения, в том числе с учётом платежей в пользу третьих лиц, определённых договором, если обязанность заёмщика по таким платежам вытекает из условий договора. Полная стоимость кредита вычисляется в годовых процентах.

В соответствии с указанием Банка России от 13.05.2008 г. № 2008-У «О порядке расчёта и доведения до заёмщика — физического лица полной стоимости кредита», кредитная организация обязана доводить до заёмщика информацию о ПСК до заключения кредитного договора.

Данный документ возложил на банки обязанность информировать заемщиков обо всех комиссиях и дополнительных сборах и заменил не совсем понятное для многих понятие «эффективная процентная ставка» (ЭПС) на более красноречивое — «полная стоимость кредита» (ПСК). Кроме того, в Указании содержится формула для расчета величины ПСК, выраженной в процентах годовых.

Согласно Указаниям ЦБР в полную стоимость кредита может входить:

Платежи заёмщика по кредитному договору, связанные с заключением и исполнением кредитного договора, размеры и сроки уплаты которых известны на момент заключения кредитного договора, в том числе:

- по погашению суммы основного долга по кредиту;

- по уплате процентов по кредиту;

- сборы (комиссии) за рассмотрение заявки по кредиту (оформление кредитного договора);

- комиссии за выдачу кредита;

- комиссия за открытие, ведение (обслуживание) счетов заёмщика (если их открытие и ведение обусловлено заключением кредитного договора);

- комиссии за расчётное и операционное обслуживание;

- комиссии за выпуск и годовое обслуживание кредитных и расчётных (дебетовых) карт (далее — банковские карты).

Платежи заёмщика в пользу третьих лиц, если обязанность заёмщика по таким платежам вытекает из условий кредитного договора, в котором определены такие третьи лица (например, страховые компании, нотариальные конторы, нотариусы).

К указанным платежам относятся платежи по оценке передаваемого в залог имущества (например, квартиры), платежи по страхованию жизни заёмщика, ответственности заёмщика, предмета залога (например, квартиры, транспортного средства) и другие платежи.

Некоторые из перечисленных видов комиссий противоречат с законодательством о защите прав потребителей, но ссылаясь на свободу договора (ст. 421 ГК РФ), Банки злоупотребляют этим. У заемщика тоже есть право выбора, либо считать включенные комиссии нарушением из прав, либо нет.

Согласно Указаниям ЦБР, Банк обязан назвать полную стоимость кредита до подписания кредитного договора. На практике это попросту не соблюдается. Полная стоимость кредита некоторыми банками прописывается в договоре мелким шрифтом, только вот далеко не каждый заемщик читает договор перед подписанием.

Помимо ПСК должны быть указаны перечень и размеры платежей (в том числе – и в пользу третьих лиц), которые входят или же не входят в состав полной стоимости. Также в договоре прописываются условия изменения размеров платежей и уведомления об этом заемщика.

Для того, чтобы не стать очередной жертвой кредитной ловушки, достаточно внимательно прочитать предоставленные банком документы перед подписанием. Если в кредитном договоре не указан расчет ПСК, то поинтересуйтесь у сотрудника банка, где можно увидеть расчет эффективной ставки кредита, так как он может быть в каждом банке разным, урегулированным внутренними документами банка.

Если же кредитный договор вами уже подписан, а вы узнали, что в ПСК включена например комиссия за открытие и ведение ссудного счета, или комиссия за выдачу кредита, то через суд вы можете признать часть данного договора недействительным, ссылаясь на законодательство о защите прав потребителей и отменить ее.

Эффективная процентная ставка

После вступления в силу федерального закона от 21 декабря 2013 г. N 353-ФЗ «О потребительском кредите (займе)» в ипотечном кредитном договоре (договоре займа), не связанном с осуществлением заемщиком предпринимательской деятельности, также должна быть определена полная стоимость кредита.

Так что это такое, полная стоимость кредита? Если разобраться, полная стоимость кредита (ПСК) это та же самая процентная ставка по кредиту, но учитывающая не только проценты за пользование долгом, но и иные расходы заемщика, которые он несет при получении кредита. Соответственно, полная стоимость кредита вычисляется в годовых процентах.

До середины 2008 года вместо термина «полная стоимость кредита» использовалось словосочетание «эффективная процентная ставка».

Ранее расчёт полной стоимости кредита производился по формуле сложных процентов и включал в себя также недополученный заёмщиком доход от возможного инвестирования суммы процентных платежей по кредиту в течение срока кредитования под ту же процентную ставку, что и по кредиту.

Таким образом, полная стоимость кредита превышала указанную в кредитном договоре процентную ставку даже при отсутствии комиссий и прочих платежей, что было порой непонятно заемщикам.

В 2014 году внесены поправки в закон о потребительском кредитовании, которые с 1 сентября 2014 года ввели новую формулу расчета ПСК.

В расчет ПСК включаются следующие платежи заемщика:

- по погашению основной суммы долга по ипотечному кредиту;

- по уплате процентов по ипотечному кредиту;

- платежи заемщика в пользу кредитора, если обязанность заемщика по таким платежам следует из условий кредитного договора;

- платежи в пользу третьих лиц, если обязанность заемщика по уплате таких платежей следует из условий кредитного договора;

- сумма страховой премии по договору добровольного страхования в случае, если в зависимости от наличия такого страхования кредитором предлагаются разные условия кредитования. Например, если ставка зависит от наличия страхования жизни.

В расчет ПСК не включаются:

- платежи заемщика в соответствии с федеральным законом (например, регистрационные сборы);

- платежи, связанные с неисполнением или ненадлежащим исполнением условий кредитного договора (пени, штрафы);

- сумма страхового премии при страховании предмета ипотеки (т.к. это требование закона).

В любом случае, для расчета ПСК у вас должен быть график платежей. Его можно сформировать самостоятельно, воспользовавшись нашим калькулятором.

Самостоятельно рассчитав полную стоимость кредитов (ПСК), ну или посмотрев эту информацию на сайтах банков (они должны раскрывать эту информацию и на сайтах многих банков есть специальные калькуляторы), заемщик может выбрать тот кредит, который ему подходит.

Информация о полной стоимости кредита (займа) должна быть размещена в квадратной рамке на первой странице кредитного договора (договора займа), нанесена прописными буквами черного цвета на белом фоне четким, хорошо читаемым шрифтом максимального размера из используемых на этой странице размеров шрифта.

Площадь квадратной рамки должна составлять не менее чем пять процентов площади первой страницы кредитного договора.

Сумма всех выплат по кредиту

Предлагаем начать с определения: Полная стоимость кредита (ПСК) – это реальная переплата по займу, выраженная в процентах годовых.

По сути это та же годовая процентная ставка, только в её расчёт входят как проценты, начисляемые по аннуитетной или дифференцированной схеме, так и скрытые платежи, связанные с этим кредитом.

Кстати, на наш взгляд, формулировка «полная стоимость кредита» является менее удачной, чем «эффективная процентная ставка». Мы считаем, что новый термин может ввести заёмщика в заблуждение. Вот как вы понимаете фразу «полная стоимость»? Если буквально, то это какая-то сумма. Верно?

То есть, по сути, это должна быть общая (полная) сумма, которую бы заёмщик должен был уплатить за получаемый кредит. Сумма, но никак не проценты годовых. В определении же законодателя, полная стоимость кредита указывается именно в процентах годовых. Естественно, её уместнее было бы назвать эффективной процентной ставкой. Но, что имеем, то имеем.

Если говорить о нормативной базе, то полную стоимость кредита регулирует статья 6 Федерального закона от 21.12.2013г. №353-ФЗ «О потребительском кредите (займе)».

Обратите внимание, что данный показатель относится именно к потребительским кредитам.

Примечательно, что в первой части шестой статьи Закона №353-ФЗ сразу же указаны требования к оформлению информации о ПСК. Вот, что там написано:

Полная стоимость потребительского кредита (займа), рассчитанная в порядке, установленном настоящим Федеральным законом, размещается в квадратной рамке в правом верхнем углу первой страницы договора потребительского кредита (займа) перед таблицей, содержащей индивидуальные условия договора потребительского кредита (займа), и наносится прописными буквами черного цвета на белом фоне четким, хорошо читаемым шрифтом максимального размера из используемых на этой странице размеров шрифта.

То есть, теперь банк не сможет спрятать эту информацию за мелким шрифтом в каком-нибудь приложении к договору.

ПСК указывается на первой странице договора, максимальным размером шрифта черного цвета, берётся в квадратную рамку, площадь которой должна быть не менее 5% от всей площади первой страницы.

Полная стоимость кредита

Полная стоимость кредита (ПСК) используется банками для информирования клиентов о стоимости кредита с учетом не только годовой процентной ставки, но и дополнительных расходов, связанных с получением и обслуживанием кредита. Понятие ПСК было введено на российский банковский рынок Указанием ЦБ РФ № 2008-У от 13 мая 2008 года.

Цель нововведения Центрального Банка — предоставить клиентам возможность оценить будущие расходы и сравнить привлекательность кредитных предложений разных банков.

В расчет ПСК включаются:

- платежи заемщика по кредитному договору, связанные с заключением и исполнением кредитного договора, размеры и сроки уплаты которых известны на момент заключения кредитного договора.

- платежи заемщика в пользу третьих лиц, если обязанность заемщика по таким платежам вытекает из условий кредитного договора, в котором определены такие третьи лица (например, страховые компании, нотариальные конторы и т.п.). К указанным платежам также относятся платежи по оценке передаваемого в залог имущества (например, квартиры), платежи по страхованию жизни заемщика, ответственности заемщика, предмета залога (например, квартиры, транспортного средства) и другие платежи.

Если условиями кредитного договора определено конкретное третье лицо, для расчета полной стоимости кредита используются тарифы этого лица.

В расчет ПСК не включаются:

- платежи, обязанность осуществления которых заемщиком вытекает не из кредитного договора, а из требований закона (например, при заключении договора обязательного страхования гражданской ответственности владельцев транспортных средств);

- платежи, связанные с несоблюдением заемщиком условий кредитного договора;

- предусмотренные кредитным договором платежи заемщика по обслуживанию кредита, величина и (или) сроки уплаты которых зависят от решения заемщика и (или) варианта его поведения.

Для Клиента ПСК является инструментом для сравнения условий по кредитам в разных банках, но она не отражает действительную величину средств подлежащих оплате заемщиком сверх , суммы полученного кредита.

- ПСК составит 13,917%;

- действительная величина выплат за 60 месяцев пользования кредитом составит 278 575,83 рублей.

- ПСК составит 12,052%;

- действительная величина выплат по кредиту за 15 лет составит 6 049 134,98 рублей.

Что такое полная стоимость кредита?

Федеральным законом «О потребительском кредите (займе) установлена обязанность кредитора довести до сведения заемщика полную стоимость кредита — ПСК.

Чтобы разобраться в том, что это за показатель — полная стоимость кредита (эффективная процентная ставка кредитования), и как произвести расчет эффективной ставки, начать стоит, наверное, с вещей простых и понятных: какие платежи включаются в ПСК, а какие нет.

Итак, учитываются суммы:

Платежи, связанные с оформлением договора по кредиту и исполнением его условий, с известными размерами и сроками оплаты:

- погашение сумм основного долга по займу;

- уплата процентов;

- комиссии за оформление кредита, за его выдачу, за открытие и обслуживание счетов должника, за выпуск и обслуживание как кредитных, так и расчетных банковских карт, за расчетное, а также за операционное обслуживание.

Платежи третьим лицам, если такие обязательства имеют место быть в договоре по кредиту:

- расходы на оценку передаваемого в залог банку имущества;

- расходы на добровольное страхование жизни, либо ответственности заемщика, залогового имущества (за исключением недвижимости) и пр.

В расчет ПСК не входят следующие виды платежей:

- платежи, осуществление которых вытекает из требований закона, а не из договора по кредиту (например, госпошлина, ОСАГО);

- выплаты, которые заемщик должен будет осуществить при несоблюдении своих долговых обязательств (штрафы, пени);

- комиссия за погашение займа до сроков, оговоренных кредитным договором;

- плата за получение информации о состоянии задолженности.

- платежи при страховании предмета залога по закону об ипотеке.

По картам банка в расчет ПСК не берутся:

- комиссии за проведение операций в любой валюте, отличной от валюты счета, а значит, требующей конвертации;

- за приостановление операций по карте банка;

- комиссии за зачисление на счет средств от других кредиторов.

Знать ежемесячный платеж по кредиту (аннуитет) – еще не самое главное. Большинство банков имеет на своих сайтах калькуляторы, которые рассчитывают аннуитеты в большинстве случаев корректно и честно.

Гораздо важнее иметь информацию о полной стоимости кредита исходя из размера ежемесячного платежа, всех комиссий кредитора, расходов, срока кредитования и суммы кредита.

Это своего рода независимый числовой показатель, по которому можно сравнить самые разные кредитные программы любых банков.

Так может ли заемщик самостоятельно рассчитать Полную стоимость кредита?!

ПСК определяется в процентах годовых по формуле:

ПСК = i x ЧБП x 100, где

- ПСК — полная стоимость кредита в процентах годовых с точностью до третьего знака после запятой;

- ЧБП — число базовых периодов в календарном году. Продолжительность календарного года признается равной тремстам шестидесяти пяти дням;

- i — процентная ставка базового периода, выраженная в десятичной форме.

Казалось бы, все просто, достаточно простая формула. Однако, сложность кроется в мелочах, а именно в расчете i – процентной ставки базового периода. Вот ее формула:

Процентную ставку i посчитать сложно. Для этого необходимо разрешить уравнение с многочленом степени 1+i, а потом еще и проанализировать все его корни, выбрать подходящий… Даже для дипломированного математика это будет рутиной.

Поэтому совет для будущих заемщиков один: на первой же консультации требуйте рассчитать вам полную стоимость кредита! Кредитор несет ответственность за достоверность информации, предоставляемой заемщику, в том числе и о ПСК!

Стоимость потребительского кредита — что это такое?

При анализе банковских предложений можно выявить, что есть годовая процентная ставка, а есть еще и полная стоимость кредита (ПСК), которая несколько превышает годовую ставку. ПСК — это, по сути, и есть ставка, по которой совершается расчет кредитных платежей. Чем меньше это значение, тем выгоднее предложение.

Суть ПСК

Полная стоимость потребительского или иного вида кредита — это актуальная процентная ставка, применимая к договору.

Что банки могут включать в ПСК:

- годовую процентную ставку;

- различные комиссии: за выдачу кредита, обслуживание кредитного счета, рассмотрение заявки;

- если речь о кредитной карте, комиссия за ее выпуск и обслуживание;

- платежи в пользу третьих лиц, если они привлекаются при оформлении кредита;

- страховые премии, если заемщик не является выгодоприобретателем по договору страхования.

Что по закону не может входить в ПСК:

- любые выплаты, связанные с несвоевременным погашением задолженности;

- комиссии за совершение операций с валютой, конвертацию;

- страховые премии, которые не имеют отношения к кредиту, например, покупка ОСАГО, когда банк не требует КАСКО.

При оформлении потребительского кредита обязательно нужно сравнивать предложения разных банков, причем сравнение нужно вести не по годовой процентной ставке, а именно по ПСК. Чем меньше ПСК при идентичных условиях выдачи ссуды, тем выгоднее предложение для заемщика.

Годовая ставка и ПСК

Годовая процентная ставка — основной инструмент для расчета переплаты, но это не объективный показатель. В описании кредитного продукта банки указывают ставку именно в годовых, значение же ПСК стандартно не афишируется, так как оно всегда выше.

Например, один банк может предлагать кредит под 18% годовых, а другой под 20%. Заемщик видит, что первый банк предоставляет более выгодные условия заключения договора и обращается к нему.

Но если обратиться в оба этих банка и совершить расчет переплаты, вполне возможно, что в банке, где годовая ставка равна 20%, она окажется ниже. Всему виной разница в ПСК. В первом случае, например, она может быть 22% при годовой в 18%, а во втором 21% при годовой 20%.

Хотя менеджеры банков и уверяют, что полная стоимость кредита — это лишь технический показатель, на деле это не так. Это показатель, который напрямую влияет на выведение графика платежей и расчет переплаты.

ПСК в кредитном договоре

До вступления в силу Закона о потребительском кредитовании ЦБ просто обязывал банки при выдаче кредитов проговаривать заемщикам значение ПСК. Но по факту никто этого не делал, а доказать факт нарушения было сложно.

Дело в том, что теперь размер полной стоимости кредита банки обязаны прописывать на главной первой странице договора кредитования. Значение ПСК обязательно заключается в рамку, которая располагается в левом верхнем углу кредитного договора.

Причем это должна быть заметная рамка, занимающая минимум 5% страницы. Шрифт написания информации не должен быть размытым, непонятным.

Как правильно совершить расчет потребительского кредита

Удобный вариант для заемщика — использование универсального онлайн-калькулятора. Достаточно вписать в программу размер процентов, сумму займа и его срок: далее калькулятор выводит график платежей.

Но граждане берут сведения об интересующем продукте на сайте банка, а там как раз-таки в описании кредита фигурирует именно годовая ставка, а не ПСК. То есть расчет будет несколько неверным, на деле переплата окажется больше.

Рассчитать полную стоимость кредита можно по специальной формуле, которую без проблем гражданин найдет в интернете, она же есть в тексте Закона о потребительском кредитовании. Формула довольно сложная, поэтому для расчета платежей и переплаты удобнее использовать EXCEL, в интернете также можно найти инструкцию.

А вообще, самый верный метод — обратиться в банк. Для начала расчет графика будет предварительным, так как проценты во многих банках зависят от анкетных данных заемщика.

Но после составления заявки и получения положительного ответа клиент увидит точные суммы. Брать кредит сразу не обязательно, заемщику дается месяц на раздумье.

Статья написана по материалам сайтов: finansopyt.ru, www.banki.ru, kredityvopros.ru.

»